ดักเก็บ! 4 หุ้นแบงก์ P/E ต่ำ ลุ้นเด้งแรงก่อนปิดงบฯ-ปันผลเม.ย.นี้

“ข่าวหุ้นธุรกิจออนไลน์” ทำการรวมข้อมูลการลงทุนก่อนการปิดงบไตรมาส 1/60 เนื่องจากภาพรวมตลาดสัปดาห์นี้ยังขาดทั้งปัจจัยหนุนและเม็ดเงินใหม่ๆ เข้ามาผลักดันตลาด ทำให้การเข้าลงทุนช่วงนี้จึงเน้นไปที่หุ้นรายตัว และกลุ่มหุ้นที่ราคาปรับตัวลงมาแรงๆ และยังไม่ฟื้นตัวกลับขึ้นมา รวมไปถึงหุ้นที่อยู่ในกลุ่มที่เข้าข่ายได้ประโยชน์จากการทำ window dressing

“ข่าวหุ้นธุรกิจออนไลน์” ทำการรวมข้อมูลการลงทุนก่อนการปิดงบไตรมาส 1/60 เนื่องจากภาพรวมตลาดสัปดาห์นี้ยังขาดทั้งปัจจัยหนุนและเม็ดเงินใหม่ๆ เข้ามาผลักดันตลาด ทำให้การเข้าลงทุนช่วงนี้จึงเน้นไปที่หุ้นรายตัว และกลุ่มหุ้นที่ราคาปรับตัวลงมาแรงๆ และยังไม่ฟื้นตัวกลับขึ้นมา รวมไปถึงหุ้นที่อยู่ในกลุ่มที่เข้าข่ายได้ประโยชน์จากการทำ window dressing

แน่นอนบรรยายกาศการลงทุนดังกล่าว เชื่อว่ากลุ่มหุ้นที่เป็นเป้าหมายของการทำ window dressing คงหนี้ไม่พ้นหุ้นขนาดใหญ่ หรือ “บลูชิพ” โดยเฉพาะกลุ่มแบงก์ที่น่าจะเป็นเป้าหมายเก็งกำไรก่อนปิดงบไตรมาส 1/60 เช่นกัน

โดยจากการรวบรวมข้อมูลหุ้นกลุ่มแบงก์ครั้งนี้พบว่ามีหุ้นที่น่าสนใจและมีพื้นฐานโดดเด่น เนื่องจากแนวโน้มผลกำไรไตรมาส 1/60 ที่คาดว่าเพิ่มขึ้น 8-10% เทียบช่วงเดียวกันของปีก่อน ส่วนใหญ่มาจากการตั้งสำรองลดลง และการบริหาร Spread ที่ยังทำได้ดี ไม่เพียงเท่านั้นยังเป็นโอกาสได้เก็บหุ้นปันผลเด่นหลายตัวซึ่งจะประกาศในเดือนเมษายนนี้ด้วย

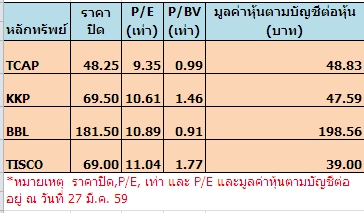

ขณะเดียวกันหุ้นที่คัดเลือกมาส่วนใหญ่ราคาหุ้นยังยังต่ำกว่า P/E (อัตราส่วนราคาหุ้นต่อกำไรต่อหุ้น) ตลาดหลักทรัพย์ ซึ่งอยู่ที่ระดับ 17.32 เท่า ณ วันที่ 27 มี.ค.60 และต่ำกว่า P/E กลุ่มแบงก์ที่ระดับ 11.29 เท่า ณ วันที่ 27 มี.ค.60 และที่สำคัญหุ้นส่วนใหญ่มีอัพไซด์สูงจากราคาเป้าหมายที่โบรกเกอร์แนะนำให้เข้าลงทุน

สำหรับหุ้นแบงก์ที่มีปัจจัยบวกดังกล่าวสนับสนุนและมีโอกาสขึ้นแรงช่วงนี้มีทั้งหมด 4 ตัว ประกอบด้วย TCAP,KKP,BBL และ TISCO ดังตารางประกอบดังนี้

โดยรายแรกคือ บริษัท ทุนธนชาต จำกัด (มหาชน) หรือ TCAP หลักทรัพย์ เป็นหุ้นที่มีความน่าสนใจและเหมาะเข้าลงทุน เนื่องจาก P/E ต่ำกว่าตลาดฯ และกลุ่มแบงก์ โดย P/E อยู่ที่ระดับ 9.35 เท่า ขณะเดียวกันหากเข้าลงทุนระยะนี้นักลงทุนมีโอกาสได้ทั้งเงินปันผลตอบแทนเด่น โดยบริษัทประกาศจ่ายปันผลจากกำไรสะสม เป็นเงินสดจำนวน 1.20 บาทต่อหุ้น โดยจะขึ้นเครื่องหมาย XD ไม่ได้รับสิทธิปันผลในวันที่ 17 เม.ย.60 และกำหนดจ่ายเงินปันผลในวันที่ 3 พ.ค.60

อันดับ 2 ธนาคารเกียรตินาคิน จำกัด (มหาชน) หรือ KKP เป็นหุ้นที่มีความน่าสนใจและเหมาะเข้าลงทุนอีกตัว เนื่องจาก P/E ต่ำกว่าตลาดและกลุ่มแบงก์เช่นกัน โดย P/E อยู่ที่ระดับ 10.61 เท่า ขณะเดียวกันหากเข้าลงทุนระยะนี้นักลงทุนมีโอกาสได้ทั้งเงินปันผลตอบแทนเด่น

โดยบริษัทประกาศจ่ายปันผลจากกำไรสะสม เป็นเงินสดจำนวน 1.20 บาทต่อหุ้น โดยจะขึ้นเครื่องหมาย XD ไม่ได้รับสิทธิปันผลในวันที่ 28 เม.ย.60 และกำหนดจ่ายเงินปันผลในวันที่ 23 พ.ค.60

บล.เอเชีย เวลท์ ระบุว่า ธนาคารเกียรตินาคิน จำกัด (มหาชน) เป็นหุ้นแนะนำในวันนี้ด้วยกลยุทธ์ Dividend play รวมถึงการที่ธนาคารมีผลการดำเนินงานที่แข็งแกร่ง ซึ่งธนาคารได้ประกาศจ่ายเงินปันผลสำหรับผลการดำเนินงานในช่วงครึ่งหลังของปี 59 ที่อัตรา 4.00 บาทต่อหุ้น คิดเป็นอัตราเงินปันผลตอบแทนครึ่งปีที่ 5.8% หรือ 11.5% ต่อปี มีกำหนดขึ้นเครื่องหมาย XD ในวันที่ 28 เมษายน 2560 ซึ่งยังมีเวลาเพียงพอสำหรับนักลงทุนที่ต้องการเก็บสะสม เงินปันผลต่อหุ้นในปี 59 เท่ากับ 6.00 บาท คิดเป็นอัตราเงินปันผลตอบแทนที่ 8.6%

นอกเหนือจากอัตราเงินปันผลตอบแทนที่น่าสนใจอย่างมากนี้ ธนาคารยังได้แสดงการเติบโตของสินเชื่อสูงสุดในกลุ่มธนาคารเมื่อเดือนกุมภาพันธ์ที่ 1.80% MoM และ 1.78% YTD เราคาดว่าการเติบโตของสินเชื่อที่โดดเด่นดังกล่าวเป็นผลมาจากกลยุทธ์ของบริษัทที่จะขยายสินเชื่อไปกลุ่มอื่นๆ นอกเหนือจากกลุ่มเช่าซื้อ เช่น สินเชื่อส่วนบุคคล สินเชื่อ SME และสินเชื่อ Lombard

โดยสำหรับสินเชื่อรายย่อยจะถูกผลักดันผ่านทางช่องทางเดิมหรือสาขาธนาคาร รวมถึงช่องทางใหม่ผ่านทางตัวแทนขายตรง ในปีนี้ KKP มุ่งมั่นที่จะขยายสินเชื่อให้เติบโตมากกว่า 5% ฟื้นตัวจากที่หดตัว 0.7% ในปี 59 คาดการณ์กำไรจะเติบโต 6.4% ในปี 60 และ 11.2% ในปี 61 Price Pattern ของ KKP มีความแข็งแกร่งอย่างมากในแนวโน้มขาขึ้น

อันดับ 3 ธนาคารกรุงเทพ จำกัด (มหาชน) หรือ BBL เป็นหุ้นที่มีความน่าสนใจและเหมาะเข้าลงทุนอีกตัว เนื่องจาก P/E ต่ำกว่าตลาดและกลุ่มแบงก์เช่นกัน(ดังตารางประกอบ) โดย P/E อยู่ที่ระดับ 10.89 เท่า

บล.ฟินันเซีย ไซรัส ระบุว่า กลุ่มแบงก์ ราคาหุ้นในกลุ่มแบงก์ส่วนใหญ่ปรับขึ้นมาสูงสุดในรอบเกือบ 2 ปีจน upside เริ่มแคบเมื่อเทียบกับมูลค่าพื้นฐาน ยกเว้น BBL, SCB, TMB ที่ยังมี upside กว่า 10% ปัจจัยหนุนหุ้นกลุ่มแบงก์ระยะนี้คือเงินปันผลที่ส่วนใหญ่ขึ้น XD เดือน เม.ย. ให้ Yield ~2% (ยกเว้น KKP, TISCO ที่ให้ yield 5%) และความหวังผลประกอบการไตรมาส 1/60 เชื่อราคาหุ้นมีโอกาสขยับขึ้นต่อ แนะนำถือรับปันผล แต่หากซื้อใหม่ แนะนำเพียง BBL (ราคาพื้นฐาน 210 บาท) หลักทรัพย์เดียว

อีกทั้ง BBL แม้ราคาหุ้นจะ outperform กลุ่มแบงก์ โดย +16% YTD เทียบ SET Bank +8% YTD แต่ยังเหลือ upside 13% มากสุดในกลุ่ม ปัจจุบันหนุนมาจากกำไร 1Q17 ที่คาดเพิ่มขึ้น 12-14% Y-Y จาก 1. ตั้งสำรองลดลง 2. มีสัดส่วนเงินกู้เป็นอัตราดอกเบี้ยลอยตัวกว่า 80% จึงได้เปรียบที่สุดในภาวะอัตราดอกเบี้ยขาขึ้น 3. ปันผล 4.50 บาท/หุ้น yield 2.4% XD 20 เม.ย. จึงแนะนำซื้อ ราคาพื้นฐาน 210 บาท

อันดับ 4 บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO เป็นหุ้นที่มีความน่าสนใจและเหมาะเข้าลงทุนอีกตัว เนื่องจาก P/E ต่ำกว่าตลาดและกลุ่มแบงก์เช่นกัน(ดังตารางประกอบ)โดย P/E อยู่ที่ระดับ 11.04 เท่า

บริษัทประกาศจ่ายปันผลจากงวดดำเนินงานวันที่ 1 ม.ค.59 ถึงวันที่ 31 ธ.ค. 59 เป็นเงินสดในอัตราการ 3.50บาทต่อหุ้น โดยจะขึ้นเครื่องหมาย XD ไม่ได้รับสิทธิปันผลในวันที่ 26 เม.ย. 60 กำหนดจ่ายเงินปันผลในวันที่ 12 พ.ค.60

บล.เคจีไอ (ประเทศไทย) ระบุว่า งบดุลของกลุ่มธนาคารดีขึ้นเล็กน้อยในแง่ของกิจกรรมที่เพิ่มขึ้นทั้งทางขาเงินฝากและเงินกู้ ซึ่งอาจเป็นการสะท้อนถึงสัญญาณในช่วงต้นของการดำเนินนโยบายล็อคต้นทุนทางการเงินเอาไว้สำหรับปล่อยกู้เพิ่มขึ้น และ/หรือ การปรับขึ้นอัตราดอกเบี้ย แต่ไม่ว่าธนาคารจะเลือกทำเช่นนี้เพราะอะไรก็ยังถือว่าเป็นบวกต่อกลุ่มธนาคารอยู่ดี

ทั้งนี้ เนื่องจากราคาหุ้นไม่แพง ดังนั้นพัฒนาการในทางบวกก็น่าจะช่วยหนุนให้หุ้นธนาคารปรับตัวได้ดีกว่าตลาด ในขณะที่ประเด็นคุณภาพสินทรัพย์จะเป็นตัวกำหนดแนวโน้มในระยะกลาง ซึ่งธนาคารขนาดใหญ่-กลางยังคงเผชิญความเสี่ยงด้านนี้ ดังนั้นเลือก TISCO เป็นตัวเลือกที่ปลอดภัยกว่าในแง่มูลค่าซื้อขายด้วย PE ที่ต่ำกว่า มีการเติบโตรายได้ชัดเจนในครึ่งแรกปี 60 และมีอัตราเงินปันผลตอบแทนสูง

*ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆ การตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน