TCAP ลุ้นกำไรQ3โต 1.7 พันลบ. รับรายได้ค่าธรรมเนียมพุ่ง-บุ๊คกำไรขายหุ้น MBK

TCAP ลุ้นกำไร Q3/60โต 1.7 พันลบ. หลังบุ๊ครายได้ขายหุ้น MBK แล้วบางส่วน ด้าน โบรกฯ มองครึ่งหลังปี 60 ยังโตต่อเนื่อง รายได้พุ่ง-ตั้งสำรองลดฮวบ!

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลและบทวิเคราะห์ของบริษัท ทุนธนชาต จำกัด (มหาชน) หรือ TCAP หลังเข้าสู่ช่วงประกาศผลประกอบการประจำไตรมาส 3/60 ของกลุ่มธนาคารพาณิชย์ ซึ่งจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย

ทั้งนี้นักวิเคราะห์ มองว่า TCAP จะประกาศผลการดำเนินงานประจำไตรมาส 3/60 ในวันนี้ (18 ต.ค.) โดย TCAP จะได้รับปัจจัยบวกจากการขายหุ้นบริษัท เอ็ม บี เค จำกัด (มหาชน) หรือ MBK ซึ่งจะบันทึกรายได้จากการขายหุ้นดังกล่าวบางส่วนในไตรมาส 3/60 และส่วนใหญ่ในไตรมาส 4/60

รวมทั้งยังได้รับค่าธรรมเนียมจากธุรกิจตลาดทุนที่เติบโตอย่างต่อเนื่องเพิ่มขึ้น ส่งผลให้แนวโน้มกำไรในไตรมาส 3/60 และกำไรประจำปี 60 เพิ่มขึ้นตามไปด้วย

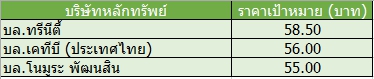

ขณะที่ ราคาหุ้น TCAP ปิดตลาดวานนี้ (17 ต.ค.) อยู่ที่ 52.50 บาท ลบ 0.50 บาท หรือ 0.94% ด้วยมูลค่า 181.62 ล้านบาท ทั้งนี้ยังมีอัพไซด์จากราคาเป้าหมายสูงสุดที่ 58.50 บาท อยู่ 11.4%

โดย บล.ซีไอเอ็มบี (ประเทศไทย) ระบุในบทวิเคราะห์ว่า TCAP จะประกาศผลการดำเนินงานประจำไตรมาส 3/60 ในวันที่ 18 ต.ค.60

ด้าน นักวิเคราะห์ บล.ทรีนีตี้ ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” TCAP ให้ราคาเป้าหมาย 58.50 บาทต่อหุ้น โดยคาดว่ากำไร ไตรมาส 3/60 จะอยู่ที่ 1.75 พันล้านบาท เติบโต 5% เทียบจากไตรมาสก่อน และโต 17% เทียบจากปีก่อน โดยรายได้ดอกเบี้ยสุทธิได้แรงหนุนจากสินเชื่อเช่าซื้อที่เติบโต หลังธนาคารได้ปรับระบบการพิจารณาสินเชื่อให้มีประสิทธิภาพมากขึ้น ขณะที่ NIM ได้ผลบวกจากสัดส่วนสินเชื่อเช่าซื้อที่เพิ่มขึ้น

ส่วนรายได้ค่าธรรมเนียมธุรกิจตลาดทุนช่วยหนุน ทั้งธุรกิจโบรกเกอร์ และธุรกิจจัดการสินทรัพย์ มีแนวโน้มที่ดีขึ้นเมื่อเทียบกับไตรมาสก่อน และเบี้ยประกันรับยังมีการเติบโตที่ดี แต่ปันผลรับอาจปรับตัวลงเมื่อเทียบกับไตรมาสก่อนที่มักมีปันผลก้อนใหญ่เข้ามา

ด้านคุณภาพหนี้และสำรองหนี้ยังไม่น่ากังวล เนื่องจากคุณภาพหนี้ในกลุ่มสินเชื่อหลัก คือ สินเชื่อเช่าซื้อมีทิศทางที่ดีขึ้นต่อเนื่อง ขณะที่ระดับ NPL Coverage Ratio ที่ 145% ถือว่าเพียงพอ จึงอาจเห็นค่าใช้จ่ายสำรองหนี้สูญปรับตัวลดลงอีกเล็กน้อยในไตรมาสนี้

รวมทั้งคาดว่าค่าใช้จ่ายในการดำเนินงานค่อนข้างทรงตัวเมื่อเทียบกับไตรมาสก่อน และเมื่อเทียบกับรายได้รวมที่เพิ่มขึ้นทำให้ Cost-to-income ratio ลดลงเล็กน้อยเหลือ 52% และในไตรมาสนี้คาดว่าจะยังเห็นการใช้ผลประโยชน์ทางภาษีที่เหลืออยู่ ทำให้ Effective Tax Rate ยังต่ำที่ราว 5.5%

นอกจากนี้ยังคงประมาณการกำไรปี 60 ไว้ที่ 6.67 พันล้านบาท โดยหากกำไรไตรมาส 3/60 ออกมาใกล้เคียงคาด กำไรงวด 9 เดือนจะคิดเป็น 75% ของประมาณการทั้งปี ทั้งนี้ในไตรมาสสุดท้ายอาจเห็นสินเชื่อเติบโตแรงได้เนื่องจากมีแรงหนุนจากการเปิดตัวรถรุ่นใหม่ของผู้ผลิต และการจัด Motor Show ที่จะเกิดขึ้นในช่วงปลายปี

สำหรับแนวโน้มคุณภาพหนี้ยังไม่น่าเป็นกังวล แต่อาจเห็นค่าใช้จ่ายในการดำเนินงานปรับตัวขึ้นบ้างเล็กน้อยตามฤดูกาล จึงมองว่าไม่มีปัจจัยลบที่จะมีผลอย่างมีนัยสำคัญต่อประมาณการกำไรทั้งปี

ด้าน นักวิเคราะห์ บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” ให้ราคาเป้าหมายที่ 56 บาทต่อหุ้น โดยมองว่าการการขายหุ้น MBK ในช่วงวันที่ 28 ก.ย. – 9 ต.ค. 17 จำนวนรวม 35.49 ล้านหุ้น คิดเป็น 2.08% ของจำนวนหุ้นทั้งหมดของ MBK เป็นมุมมองเชิงบวกต่อ TCAP เนื่องจากการขายหุ้น MBK ออกมา ทำให้ TCAP มีกำไรจากการขายหุ้นเข้ามาได้ในช่วงไตรมาส 3/60-4/60

โดย บล.เคทีบี (ประเทศไทย) ได้ทำการศึกษามา พบว่า ต้นทุนเฉลี่ยของทาง TCAP อยู่ที่ 3.50 บาท ส่วนต้นทุนของบริษัทย่อยอยู่ที่ 10.70-15.00 บาท ขณะที่ราคาขายเฉลี่ยย้อนหลังตั้งแต่วันที่ 28 ก.ย. – 9 ต.ค. 17 อยู่ที่ 19.30 บาท ทำให้คาดว่า TCAP จะบันทึกกำไรจากการขายหุ้น MBK ราว 280-320 ล้านบาท ซึ่งคิดเป็น 4.0-4.6% ของกำไรสุทธิในปี 60 และคิดเป็น Upside ต่อราคาหุ้นราว 0.08-0.10%

ทั้งนี้ ยังไม่ได้รวมรายการดังกล่าวเข้าในประมาณการของบล.เคทีบี (ประเทศไทย) แต่อย่างไรก็ตาม ทาง TCAP จะไม่มีการขายหุ้น MBK ออกมาอีกหลังจากนี้ ดังนั้น รายการกำไรจากการขายหุ้น MBK จะเป็นเพียง one-time gain

ขณะที่ นักวิเคราะห์ บล.โนมูระ พัฒนสิน ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” TCAP ให้ราคาเป้าหมายที่ 55 บาทต่อหุ้น โดยมีมุมมอง slightly positive ต่อการขายหุ้น MBK 2.0778% หรือคิดเป็น 35 ล้านหุ้นของ TCAP โดยคาดจะบันทึกกำไรจากเงินลงทุน (gain on investment) ราว 400 ล้านบาท หรือคิดเป็น 0.33 บาท/หุ้น (ภายใต้สมมติฐานราคาขายเฉลี่ย MBK 19.33 บาท/หุ้น และต้นทุนเฉลี่ย MBK ของ TCAP ที่ 7.9 บาท/หุ้น)

ทั้งนี้คาดว่าจะบันทึกกำไรจากการขายหุ้นดังกล่าวบางส่วนในไตรมาส 3/60 และส่วนใหญ่ในไตรมาส 4/60 ซึ่งหาก TCAP บันทึกกำไรจากการขาย MBK เป็นกำไรทั้งหมด จะทำให้ประมาณการกำไรสุทธิปี 60 ของ TCAP อยู่ที่ 6.86 พันล้านบาท มี upside ราว 6% ส่งผลต่อราคาเป้าหมายปี 61 ที่เพิ่มขึ้นเป็น 55.25 บาทต่อหุ้น

อย่างไรก็ตาม TCAP อาจนำกำไรบางส่วนไปเพิ่มการตั้งสำรอง เพื่อเพิ่ม coverage ratio จึงอาจทำให้ upside ส่วนเพิ่มน้อยกว่า 6% สำหรับในปีหน้าแม้สัดส่วนที่ TCAP ถือ MBK ลดลง และอาจส่งผลให้ share of profit จาก MBK ลดลง แต่จากสัดส่วนที่ลดลงเพียงเล็กน้อย 2.0778% ดังนั้นคาดไม่ส่งผลต่อประมาณการกำไรสุทธิในปี 61 อย่างมีนัยสำคัญ

ทั้งนี้ยังคงประมาณการและราคาเป้าหมายเดิม เนื่องจาก upside ที่เกิดขึ้นยังไม่ได้ส่งผลต่อประมาณการและราคาเป้าหมายอย่างมีนัยสำคัญ โดยมองว่า TCAP ยังน่าสนใจในช่วงครึ่งหลังปี 60 จากคาดผลประกอบการยังเติบโตได้ต่อเนื่องทั้งเทียบจากปีก่อนและเทียบจากไตรมาสก่อน

ทั้งนี้ช่วงที่เหลือของปี 60 ผลักดันจากทั้งด้านรายได้ที่เห็นแนวโน้มการเติบโตที่ดีขึ้นตามสินเชื่อที่เพิ่มขึ้น ส่งผลให้ NII และรายได้ค่าธรรมเนียมเติบโตดีขึ้น รวมถึงคาดกำไรจากเงินลงทุนที่เพิ่มขึ้นจากการขาย MBK นอกจากนี้คุณภาพสินทรัพย์ยังอยู่ในเกณฑ์ที่ดี รวมถึง Coverage ratio ที่อยู่ในระดับสูงทำให้การตั้งสำรองลดลง

อย่างไรก็ตามเราคาดราคาหุ้นในวันที่ 10 ต.ค. ได้ตอบรับประเด็นบวกจากการขายหุ้นไปแล้ว