“จาก LTF สู่ SSF” ออมเงินมาราธอน 10 ปี เสียงสะท้อนวิตก “ลิควิดิตี้” วูบ!!

"จาก LTF สู่ SSF" ออมเงินมาราธอน 10 ปี เสียงสะท้อนวิตก "ลิควิดิตี้" วูบ!!

สืบเนื่องจากที่ประชุมคณะรัฐมนตรี (ครม.) เมื่อวันที่ 3 พ.ย.2562 มีมติเห็นชอบตามกระทรวงการคลังได้เสนอเปลี่ยนแปลงรูปแบบกองทุนรวมหุ้นระยะยาว (LTF) ที่จะครบกำหนดใช้สิทธิลดหย่อนภาษีภายในปี 2562 มาเป็นกองทุนเพื่อการออมระยะยาวรูปแบบใหม่ หรือ Super Savings Fund (SSF)

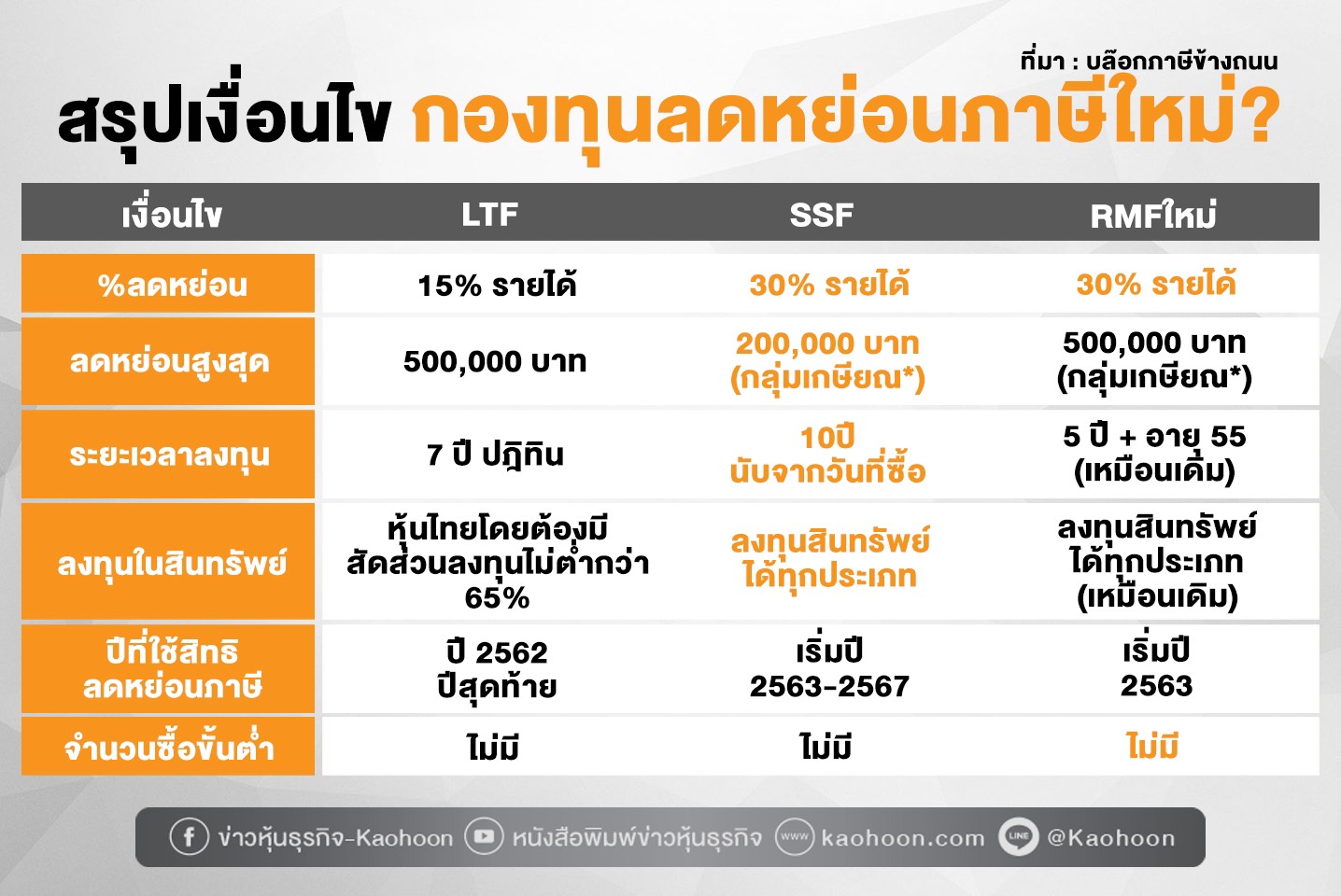

“ข่าวหุ้นธุรกิจออนไลน์” จึงได้ทำการสำรวจเงื่อนไขต่างๆ ทั้งในส่วนของกองทุน LTF และกองทุน SSF เพื่อนำเสนอแก่นักลงทุนได้ทราบถึงความแตกต่างระหว่าง 2 กองทุน (ตามตารางประกอบ)

สำหรับการหักลดหย่อนค่าซื้อหน่วยลงทุนในกองทุน LTF จะสิ้นสุดในปี 2562 ขณะที่กองทุน SSF สามารถหักลดหย่อนค่าซื้อหน่วยลงทุนได้เป็นเวลา 5 ปี นับตั้งแต่ปี 2563 – 2567 และหลังจากนั้นกระทรวงการคลังจะประเมินผลของมาตรการเพื่อพิจารณาแนวทางที่เหมาะสมต่อไป

ทั้งนี้ผู้ที่จะได้รับสิทธิลดหย่อนภาษีจะต้องถือครองกองทุน SSF เป็นเวลาไม่ต่ำกว่า 10 ปีนับจากวันที่ซื้อ จึงจะสามารถขายคืนหน่วยลงทุนได้ ขณะที่กองทุน LTF กำหนดให้ผู้ลงทุนสามารถขายคืนหน่วยลงทุนได้หลังจากถือครองไว้ไม่ต่ำกว่า 7 ปีปฏิทิน

นอกจากนี้ทางกองทุน SSF ให้สิทธิลดหย่อนภาษีได้ 30% ของเงินได้พึงประเมิน แต่ไม่เกิน 200,000 บาท และเมื่อรวมกับกองทุนการออมเพื่อการเกษียณอายุอื่นๆ เช่น กองทุน RMF กองทุนสำรองเลี้ยงชีพ กองทุนบำเหน็จบำนาญข้าราชการ กองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน กองทุนการออมแห่งชาติ หรือเบี้ยประกันภัยสำหรับการประกันชีวิตแบบบำนาญแล้วจะต้องไม่เกิน 500,000 บาทในแต่ละปีภาษี ขณะที่กองทุน LTF ให้สิทธิลดหย่อนภาษี 15% ของเงินได้พึงประเมิน แต่ไม่เกิน 500,000 บาท

ส่วนความสามารถการลงทุนในสินทรัพย์นั้น กองทุน SSF สามารถลงทุนในสินทรัพย์ได้ทุกประเภทไม่จำกัด ซึ่งแตกต่างจากกองทุน LTF ที่กำหนดสัดส่วนลงทุนในหุ้นไทยสัดส่วนไม่น้อยกว่า 65%

อย่างไรก็ตาม จากการสำรวจบทวิเคราะห์จากหลากหลายสำนัก พบว่า นักวิเคราะห์ส่วนใหญ่มองไปในทางทิศเดียวกันคือ เงื่อนไขของกองทุน SSF ยังไม่น่าดึงดูดใจเท่ากับกองทุน LTF อีกทั้งยังมองว่าเป็นผลลบต่อตลาดหุ้นไทย เพราะคาดการณ์ว่า การลงทุนในกองทุน SSF จะน้อยกว่ากองทุน LTF ซึ่งส่งผลให้ในปี 2563 ตลาดหุ้นไทยจะได้รับแรงหนุนจากกองทุนรวมในประเทศลดลงจากเดิม

โดยในส่วนของ บล.ดีบีเอส วิคเคอร์ส (ประเทศไทย) ระบุในบทวิเคราะห์ว่า ตามที่ครม.เห็นชอบการเปลี่ยนแปลงรูปแบบกองทุน LTF เป็นกองทุน SSF แทนนั้น คาดว่าเม็ดเงินจากกองทุน SSF จะเข้าตลาดหุ้นน้อยลงเมื่อเทียบกับกองทุน LTF

ทั้งนี้เนื่องจากกองทุน SSF ไม่ได้จำกัดว่าต้องลงทุนแต่ในหุ้นเท่านั้น รวมทั้งไม่มีกำหนดขั้นต่ำในการซื้อและไม่ต้องซื้อต่อเนื่อง อีกทั้งต้องนำไปนับรวมกับวงเงินลดหย่อนกับกองทุนอื่น เช่น RMF แล้วต้องไม่เกิน 5 แสนบาทต่อปีภาษี ซึ่งส่วนนี้จำกัดวงเงินในการซื้อลงด้วย

ส่วนรัฐบาลจะมีรายได้จากการเก็บภาษีรายได้บุคคลธรรมดามากขึ้น แต่ขณะเดียวกันก็อาจมีผลตามมาว่าการจับจ่ายใช้สอยของผู้เสียภาษีก็อาจจะลดตามรายได้สุทธิที่ต่ำลงส่งผลให้รัฐอาจมีรายได้จากภาษีมูลค่าเพิ่ม (VAT) น้อยลง

ขณะเดียวกัน บล.ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) ระบุว่า กองทุน SSF ที่ออกมาแทน LTF จะส่งผลบวกต่อตลาดหุ้นน้อยลงจากเดิม เนื่องจากกองทุน LTF เป็นกองทุนที่สามารถลงทุนสินทรัพย์ใดก็ได้ ไม่เหมือน LTF ที่ลงทุนในหุ้นไม่น้อยกว่า 65% (ปกติจะมีเม็ดเงินจากกองทุน LTF เข้าตลาดหุ้นประมาณ 2-3 หมื่นล้านบาท/ปี) และต้องถือครองถึง 10 ปี มากกว่ากองทุน LTF ที่ 7 ปี

อีกทั้งยังซ้ำซ้อนกับ RMF โดยรวมกันแล้วหักลดหย่อนภาษีได้ไม่เกิน 500,000 บาท จากเดิมที่กองทุน LTF และ RMF ลดหย่อนได้อย่างละ 500,000 บาท ซึ่งเท่ากับว่าประชาชนมีรายการสินทรัพย์ลงทุนในการหักลดหย่อนภาษีลดลงไป 500,000 บาท และความน่าดึงดูดใจในการลดภาษีเทียบปีการถือครองลดลง เช่น หากลดภาษีได้ 30% แต่ถือครอง 10 ปี แปลว่าลดภาษีได้ปีละ 3% เทียบ LTF ที่ถือ 7 ปี จะได้ลดภาษีปีละ 4.5% หากไม่นับผลตอบแทนจากการลงทุน

รวมทั้งการที่ให้สิทธิซื้อกองทุน SSF ได้เพิ่มขึ้นเป็น 30% ของรายได้ ดูเป็นบวกกว่า LTF แต่ในทางปฏิบัติคงยากที่ประชาชนจะนำเงินมาออมสูงถึง 30% ของรายได้ในปีนั้นๆ ดังนั้นจึงเชื่อว่าปีหน้าจะมีแรงหนุนตลาดหุ้นจากกองทุนรวมในประเทศลดลงจากเดิมมากพอสมควร

เช่นเดียวกับ บล.ฟินันเซีย ไซรัส มองประเด็นครม.เห็นชอบกองทุน SSF แทนกองทุน LTF เป็นลบต่อตลาดหุ้น เนื่องจากคาดว่าเม็ดเงินใหม่ที่จะเข้าตลาดหุ้นน้อยลงมาก และมองว่ากองทุนมีแรงจูงใจน้อยลงเพราะถือนานกว่าเดิม

ขณะที่ บล.โนมูระ พัฒนสิน ประเมินเบื้องต้นว่า เม็ดเงินลงทุนจากผู้มีรายได้สูงจะลดลง แต่จะชดเชยด้วยเม็ดเงินลงทุนของผู้มีรายได้น้อยและปานกลาง เนื่องจากสามารถลงทุนได้เพิ่มขึ้น รวมถึงเป็นการสนับสนุนให้เกิดการออมระยะยาว นำไปสู่เสถียรภาพที่มากขึ้น

นอกจากนี้ การที่มาตรการภาษีใหม่จะลดหย่อนได้น้อยลงกว่าเดิมคาดจะหนุนเม็ดเงินลงทุนใน LTF ปีนี้มีโอกาสเพิ่มขึ้น เพื่อเร่งใช้สิทธิลดหย่อนภาษีในอัตราที่สูงกว่า อาจทำให้เม็ดเงินเดือนธ.ค.สูงกว่าค่าเฉลี่ย 5 ปี ที่ 3 หมื่นล้านบาทได้ จะช่วยหนุนตลาดหุ้นไทยในช่วงสุดท้ายของปี