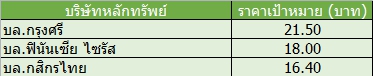

TKN ลุ้นกำไรครึ่งปีหลังแจ่ม! รับอานิสงค์ต้นทุนสาหร่ายลด-ไฮซีซั่น โบรกฯเคาะเป้าสูง 21.50บ.

TKN โบรกฯเชียร์ "ซื้อ" เคาะเป้าสูงลิ่ว 21.50 บ. อัพไซด์สูง 73% ลุ้นกำไรครึ่งปีหลังแจ่มรับ “ไฮซีซั่น” พ่วงต้นทุนสาหร่ายลด-สินค้าใหม่กระแสดี

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลและบทวิเคราะห์เกี่ยวกับบริษัท เถ้าแก่น้อย ฟู๊ดแอนด์มาร์เก็ตติ้ง จำกัด (มหาชน) หรือ TKN พบว่านักวิเคราะห์หลายสำนักต่างเชียร์ “ซื้อ” หุ้น TKN พร้อมประเมินกำไรสุทธิในช่วงครึ่งปีหลังเติบโตต่อเนื่อง โดยในไตรมาส 3/61 คาดกำไรสุทธิจะอยู่ในช่วง 168-177 ล้านบาท จากเข้าสู่ช่วงไฮซีซั่นของธุรกิจ และต้นทุนสาหร่ายปรับตัวลดลง รวมถึงบริษัทยังมีการออกสินค้าใหม่ คือ สาหร่ายเทมปุระไข่เค็ม ซึ่งได้รับการตอบรับที่ดี

นอกจากนี้ TKN ยังมีการขยายกลุ่มลูกค้าไปยังตลาดต่างจังหวัดและการขยายสาขาของเถ้าแก่น้อยแลนด์ เพื่อรองรับนักท่องเที่ยว จากปัจจุบันมีทั้งสิ้น 15 สาขา โดยตั้งเป้าหมายจะมี 20-25 สาขา ส่วนการส่งออกยังเติบโตได้จากแรงหนุนจากตลาดหลักอย่างจีน, CLMV และ สหรัฐฯ

สำหรับผลกระทบจากนักท่องเที่ยวจีนที่ลดลง คาดว่าบริษัทน่าจะได้รับผลกระทบในวงจำกัดต่อยอดขายภายในประเทศ เนื่องจากสัดส่วนยอดขายของกลุ่มนักท่องเที่ยวจีนมีอยู่เพียง 3-6% ของรายได้ทั้งหมด

พร้อมมองราคาหุ้น TKN ที่ปรับตัวลงมาทำให้เป็นโอกาสเพิ่มความน่าสนใจในการลงทุน เนื่องจากมี Valuation ที่ถูกลง ทำให้มี Upside ที่มากขึ้น

โดยราคาหุ้น TKN ปิดตลาดวานนี้ (8 พ.ย.61) ที่ระดับ

ด้านนายประกิต สิริวัฒนเกตุ ผู้อำนวยการฝ่ายวิจัย บล.กสิกรไทย กล่าวว่า คาดการณ์กำไรสุทธิในไตรมาส 3/61 จะอยู่ที่ 168 ล้านบาท หรือเติบโต 9.3% เมื่อเทียบกับไตรมาส 2/61 และเติบโต 5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน เนื่องจากในไตรมาส 3 และไตรมาส 4 นี้เป็นช่วงไฮซีซั่นของธุรกิจ ซึ่งจะมียอดขายในจีนเติบโตได้ค่อนข้างดี โดยคิดเป็นสัดส่วนยอดขายอยู่ที่ 40% ของยอดขายทั้งหมด ขณะเดียวกันต้นทุนวัตถุดิบของสาหร่ายก็ปรับตัวลดลง แต่ก็ยังถูกกดดันจากค่าใช้จ่ายการขายและบริหาร (SG&A) ที่สูงขึ้น

ทั้งนี้ บริษัทยังมีการปรับกลยุทธ์การดำเนินงานในไตรมาส 3/61 อีกด้วย โดยมีการควบคุมต้นทุนสาหร่ายให้มากขึ้น ส่วนผลกระทบจากนักท่องเที่ยวจีนที่ลดลง คาดว่าบริษัทน่าจะได้รับผลกระทบในวงจำกัดต่อยอดขายภายในประเทศ เนื่องจากสัดส่วนยอดขายของกลุ่มนักท่องเที่ยวจีนมีอยู่เพียง 3-6% ของรายได้ทั้งหมด

“หลังจากราคาหุ้นของ TKN ปรับตัวลดลงมา ส่งผลให้ระดับ P/E ลดลงมาอยู่ที่ระดับประมาณ 26 เท่า จากเดิมที่อยู่ในระดับสูง ทำให้เป็นโอกาสเพิ่มความน่าสนใจในการลงทุน จาก Valuation ที่ถูกลง จากก่อนหน้านี้ฝ่ายวิจัยได้ประเมินมูลค่าเหมาะสมไว้ที่ 18.20 บาท ขณะนี้ราคาหุ้นปรับตัวลดลงมาปัจจุบันอยู่ราว 12 บาท ต่ำกว่าราคาเหมาะสม ทำให้มีอัพไซต์จากราคาหุ้นอีกมาก” นายประกิต กล่าว

ด้าน บล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์ คาดกำไรสุทธิไตรมาส 3/61 ของ TKN จะอยู่ที่ 177 ล้านบาท เพิ่มขึ้น 14.9% จากไตรมาสก่อน และเพิ่มขึ้น 10.6% จากปีก่อน โดยสาเหตุที่กำไรจะฟื้นตัวจากไตรมาสก่อนมาจากทั้งปัจจัยฤดูกาล สินค้าใหม่อย่างสาหร่ายเทมปุระไข่เค็มได้รับการตอบรับที่ดี และการรับรู้ต้นทุนสาหร่ายที่ถูกลงได้เต็มไตรมาส

ขณะที่เมื่อประเมินกำไรปกติอาจจะปรับตัวลดลงเล็กน้อย 2.7% เมื่อเทียบกับช่วงเดียวกันของปีก่อน จากคาดค่าใช้จ่ายทางการตลาดได้เร่งตัวขึ้น 11.7% จากไตรมาสก่อนหน้า และ 37.5% จากช่วงเดียวกันของปีก่อน จากการออกสินค้าใหม่ การทำการตลาดในจีนและสินค้าเวย์โปรตีนมากขึ้น จึงคาดสัดส่วนค่าใช้จ่ายต่อรายได้จะปรับขึ้นมาอยู่ที่ 19.2% จาก 15.3% ในปีก่อน แต่จะลดลงเล็กน้อยจาก 19.8% ในไตรมาส 2/61 เพราะการปรับขึ้นของรายได้ โดยคาดรายได้รวมจะเติบโตราว 14.9% จากไตรมาสก่อนหน้า และ 10% จากไตรมาส 3/60

แนวโน้มกำไรสุทธิในไตรมาส 4/61 น่าจะเติบโตต่อเนื่อง จากฐานที่ต่ำในปีก่อน โดยเบื้องต้นคาดไว้ 175 – 180 ล้านบาท เติบโตจากไตรมาส 4/60 ที่ทำได้ 142 ล้านบาท จากการเติบโตของรายได้ และต้นทุนวัตถุดิบที่ถูกลง และจะยังรับรู้ต้นทุนสาหร่ายราคาถูกไปจนถึงกลางปีหน้า เพราะมีสต็อกล่วงหน้าไว้หมดแล้ว และอยู่ระหว่างเจรจาต้นทุนสาหร่ายล็อตใหม่ของครึ่งปีหลังของปี 62

อีกทั้งปัจจุบันก็อยู่ระหว่างขยายกำลังการผลิตโรงงานใหม่เฟส 3 คาดจะแล้วเสร็จในเดือน ต.ค.- พ.ย.นี้ ซึ่งน่าจะสามารถใช้กำลังการผลิตโรงงานใหม่ได้เต็มที่มากขึ้นและรองรับการเติบโตในปี 62 ดังนั้นยังคงประมาณการกำไรสุทธิปี 61 ไว้ที่ 660 ล้านบาท เติบโต 8.5% จากปีก่อน และคาดกำไรจะกลับมาเติบโตเป็นตัวเลขสองหลักที่ 23% ในปี 62

ขณะที่ บล.กรุงศรี ระบุในบทวิเคราะห์คาดยอดขายในประเทศในครึ่งปีหลังนี้จะเติบโต 18% เมื่อเทียบกับช่วงเดียวกันของปีก่อน จากการขยายกลุ่มลูกค้าไปยังตลาดต่างจังหวัดและการขยายสาขาของเถ้าแก่น้อยแลนด์เพื่อรองรับนักท่องเที่ยว จากปัจจุบันมีทั้งสิ้น 15 สาขา โดยตั้งเป้าหมายจะมี 20-25 สาขา รวมถึงการเปิดตัวสินค้าใหม่ในช่วงปลายเดือนส.ค.ที่ผ่านมา ส่วนการส่งออกยังเติบโตในระดับ 15-20% จากช่วงเดียวกันของปีก่อน เนื่องด้วยได้แรงหนุนจากตลาดหลักอย่างจีน, CLMV และ สหรัฐฯ

ส่วนอัตรากำไรขั้นต้นในช่วงครึ่งปีหลังนี้ คาดอยู่ที่ 31-32% ปรับตัวสูงขึ้นจาก 30% ในช่วงครึ่งปีแรก จากต้นทุนราคาสาหร่ายที่มีแนวโน้มปรับลดลงต่อเนื่อง แต่ค่าใช้จ่ายการตลาดเพิ่มขึ้นจากการรุกตลาดจีนและอเมริกา โดยผู้บริหารยังคงเป้าการเติบโตของ ยอดขายไว้ที่ 12-15%