“โนมูระฯ” ชู 5 ปัจจัยซื้อ TASCO เคาะเป้า 26 บ. ชี้ IMO กดต้นทุนต่ำ-หนุนราคายางมะตอยพุ่ง!

"โนมูระฯ" ชู 5 ปัจจัยซื้อ TASCO เคาะเป้า 26 บ. ชี้ IMO กดต้นทุนต่ำ-หนุนราคายางมะตอยพุ่ง!

บริษัทหลักทรัพย์โนมูระ พัฒนสิน จำกัด ระบุในบทวิเคราะห์ (4 มิ.ย.62) โดยเริ่มต้นคําแนะนํา “ซื้อ” บริษัท ทิปโก้แอสฟัลท์ จำกัด (มหาชน) หรือ TASCO ราคาเป้าหมาย 2562 ที่ 26.00 บาทต่อหุ้น จากวงจรขาขึ้นของยางมะตอย อีกทั้งปริมาณขายที่คาดว่าจะเติบโตแรง ขณะที่ราคาขายเพิ่มขึ้นสูง

โดยมี 5 ประเด็นสําคัญที่ต้องซื้อลงทุน TASCO ดังนี้

1. ปริมาณขาย (Q) ในประเทศประเมินเติบโตก้าวกระโดด โดยเพิ่มขึ้น 17% ขณะที่ต่างประเทศเติบโต 32% จากปีก่อน

2. ราคาขาย (P) ราคายางมะตอยในเดือน เม.ย.62 สูงสุดในรอบ 25 เดือน และในต่างประเทศเพิ่ม 10%

3. ต้นทุนหลัก (Cost) น้ำมันเป็นสัดส่วนหลัก 75% และในเดือนพ.ค.62 น้ำมัน BRENT ปรับตัวลงแรง 15% ทําให้ต้นทุนรวมเฉลียลดลงอย่างมีนัย หนุนให้กำไรขั้นต้น (GPM) กว้างขึ้น

4. งบประมาณซ่อมแซมและสร้างถนนของกรมทางหลวงและชนบท ประเมินเพิ่มขึ้นเฉลี่ย 11% ใน 3 ปีข้างหน้า

5. TASCO เป็นผู้ได้ประโยชน์ทั้งทางตรงและอ้อมจากมาตรการ IMO 2020 ลดกํามะถันเหลือ 0.5% ประเมิน Supply (อุปทาน) ยางมะตอยน้อยลงทันที ส่งผลให้ราคาน้ำมันหนักมีแนวโน้มปรับตัวลง

โดย TASCO จะได้รับปัจจัยบวกทั้งทางตรงและทางอ้อมหลังมาตรการ IMO 2020 มีผลบังคับใช้ ในเบื้องต้น ศูนย์วิจัยในต่างประเทศประเมินว่า ความต้องการใช้น้ำมันดิบ หนักหรือ HSFO (High-sulfur fuel oil) มีแนวโน้มลดลงอย่างมีนัยสําคัญจากมีกรดกํามะถันในน้ำมันดิบสูงและจะผิดกฎเพดานกํามะถันเกิน 3.5% ในขณะเดียวกัน กลุ่มเดินเรือจะต้องหันมาใช้น้ำมันดิบแบบเบาหรือ LSFO (Light-sulfur fuel oil) แทนจากมีค่ากํามะถันต่ำกว่า

ทั้งนี้ TASCO เป็นผู้ผลิตยางมะตอย โดยวัตถุดิบหลักในการผลิตคือน้ำมันดิบ แบบหนัก (HSFO) ทั้งหมด เนื่องจากมี yield ในการกลันยางมะตอยสูงที่สุด ดังนั้น IMO 2020 เริ่มบังคับใช้จะส่งผลให้ความต้องการใช้น้ำมันดิบหนักลดลงอย่างมีนัยสําคัญ ส่งผลให้ราคาน้ำมันดิบหนักโลกมีแนวโน้มปรับตัวลดลง เป็นปัจจัยบวกต่อ TASCO ในฐานะผู้นําเข้าน้ำมันดิบ หนักจากเวเนซุเอลา

ขณะที่ ในกระบวนการกลั่นน้ำมันดิบหนักสําหรับยางมะตอยนั้นจะได้ผลผลิตหลายผลิตภัณฑ์ แบ่ง สัดส่วนหลักๆออกเป็น แอสฟัลต์ซีเม็นต์ (ยางมะตอย) 75% และเชื้อเพลิง VGO & AGO และ Naphtha เฉลี่ย 25% จากผลกระทบ IMO 2020 น้ำมันดิบหนักมีแนวโน้มปรับตัวลดลง ในช่วง 1-2 ปีแรก (2562-2563) จากอยู่ในระหว่างการเปลี่ยนแปลงระบบการดําเนินงาน แต่ราคายางมะตอย คาดว่าน่าจะทรงตัวในระดับเดิมหรือลดลงเพียงเล็กน้อย อย่างไรก็ดี ประเด็นสําคัญคือ น้ำมัน by product (AGO, VGO, Naphtha) ทีมีสัดส่วนราว 25% คาดมีราคาสูงขึ้นจาก Demand (อุปสงค์) หนุนบริษัทสร้างกําไรส่วนเพิ่มได้จากการขายน้ำมันมากขึ้น เป็น Upside ต่อผลประกอบการในปี 2562-2563

อนึ่ง TASCO เป็นผู้ผลิตและจําหน่ายผลิตภัณฑ์ยางมะตอย สําหรับนําไปซ่อมแซม และก่อสร้างถนนและระบบคมนาคม ทังในประเทศไทย (ส่วนแบ่งตลาด 40%) และในภูมิภาค เอเชีย แอฟริกาและออสเตรเลีย โดยมีสินค้าหลักคือ ยางมะตอยปกติและยางมะตอย Premium แบบเพิ่มมูลค่ากว่า 50 ประเภท ซึ่งบริษัทมีโรงกลั่นยางมะตอยหลักที่มาเลเซีย กําลังผลิต 1.2 ล้าน ตันต่อปี และโรงอื่นๆในอีก 7 ประเทศทั่วโลก

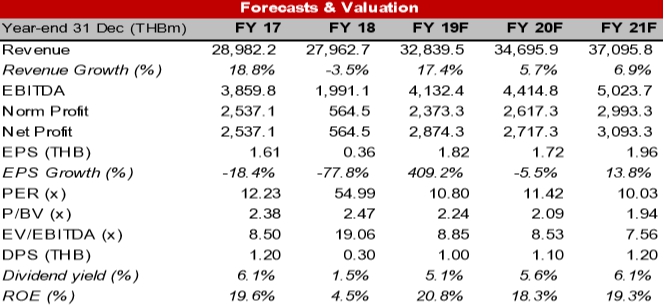

โดยในปี 2562 แรงขับเคลื่อนของผลประกอบการมาจาก ประเมินปริมาณขายยางมะตอยโดดเด่นที่ระดับ 1.95 ล้านตัน เพิ่มขึ้น 28% จากปีก่อน แบ่งเป็นในประเทศ 0.54 ล้านตันเพิ่มขึ้น 17% ส่วนในต่างประเทศ 1.41 ล้านตัน เพิ่มขึ้น 32% จากปีก่อน ในขณะที่คาดราคาขายยางมะตอยเฉลี่ยในประเทศเพิ่มขึ้น 3% และในต่างประเทศเพิ่มขึ้น 5% ไปในทิศทางเดียวกันจึงเท่ากับยอดขายในประเทศสัดส่วน 28% โตจากงบซ่อมแซมถนนของภาครัฐเพิ่มขึ้น และต่างประเทศ สัดส่วน 72% จากความต้องการยางมะตอยฟื้นตัวต่อเนือง ผลักดันรายได้รวมเติบโตแตะ 3.28 หมื่นล้านบาท เพิ่มขึ้น 17% จากปีก่อนสอดคล้องกับกําไรสุทธิที่ 2.87 พันล้านบาท ขยายตัวแรง 409% จากช่วงเดียวกันเมื่อปีก่อน

ทั้งนี้ เริ่มต้นคำแนะนำ “ซื้อ” มูลค่าพื้นฐาน 2562 ที่ 26.00 บาทต่อหุ้น ใช้วิธี Valuation แบบ PER อิง PER ปี 62 ที่ระดับ +0.5SD (คํานวณย้อนหลัง 5 ปี, 2558 จนถึงปัจจุบัน) เท่ากับ 17.4 เท่า รับวงจรขาขึ้นรอบใหม่ของอุตสาหกรรมยางมะตอย

โดยตัวแปรสําคัญทั้ง 3 ปัจจัยหลักที่มีผลต่อผลประกอบการในเชิงบวกโดยตรง เกิดขึ้นพร้อมกันครบถ้วน ด้วยปริมาณขายเพิ่มขึ้นทั้งในและต่างประเทศ, ราคา ขายยางมะตอยทยอยปรับขึ้นอย่างต่อเนือง และราคาน้ำมันลดลงกว่าอย่างรวดเร็ว (น้ำมันลงเป็น บวก & น้ำมันขึ้นเป็นขาลบ) ผสานคาดจ่ายเงินปันผลปี 2562 ที่ 1.0 บาทต่อหุ้นเท่ากับอัตราปันผล (Dividend Yield) สูงถึง 5.1%