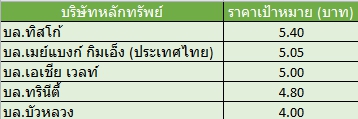

5 โบรกฯแนะ “ซื้อ” ANAN มองครึ่งปีหลังฟื้นตัวเด่น เคาะเป้าสูง 5.40 บ.ดันอัพไซด์เฉียด 60%

5 โบรกฯแนะ "ซื้อ" ANAN มองครึ่งปีหลังฟื้นตัวเด่น เคาะเป้าสูง 5.40 บ.ดันอัพไซด์เฉียด 60%

ผู้สื่อข่าวรายงานว่า มีนักวิเคราะห์หลายแห่งกำหนดคำแนะนำ “ซื้อ” หุ้น บริษัท อนันดา ดีเวลลอปเม้นท์ จำกัด (มหาชน) หรือ ANAN แม้ผลงานไตรมาส 2/62 ไม่สดใส แต่เชื่อเป็นจุดต่ำสุดรอบปี ก่อนเริ่มเห็นสัญญาณฟื้นตัวเด่นชัดในครึ่งปีหลัง ขานรับแผนโอนโครงการกว่า 2.4 หมื่นล้านบาท คิดเป็น 67% ของเป้ารายได้ในปีนี้

ขณะที่เตรียมออกแคมเปญระบายสต็อกโครงการอีกกว่า 1 หมื่นล้านบาท และมีแผนเปิดตัวโครงการใหม่อีก 7 โครงการมูลค่ากว่า 2.2 หมื่นล้านบาทเพื่อช่วยกระตุ้นยอดขาย พร้อมมองทิศทางดอกเบี้ยขาลงเอื้อประโยชน์กลุ่มอสังหาริมทรัพย์ในช่วงถัดไปด้วย

ทั้งนี้ ANAN รายงานผลประกอบการไตรมาส 2/62 มีกำไร 119.78 ล้านบาท ลดลง 79.5% จากช่วงเดียวกันของปี 2561 ที่มีกำไร 584.01 ล้านบาท ส่งผลให้ผลประกอบการในช่วง 6 เดือนแรกของปี 62 มีกำไร 352.11 ล้านบาท ลดลงจากช่วงเดียวกันปี 61 ที่มีกำไร 728.75 ล้านบาท ส่วนใหญ่เป็นผลจากการลดลงของส่วนแบ่งกำไรจากเงินลงทุนในกิจการร่วมค้า ซึ่งสัดส่วนของโครงการร่วมทุนที่สร้างเสร็จพร้อมโอนในไตรมาส 2/62 น้อยกว่าช่วงเดียวกันของปีก่อนที่มีโครงการร่วมทุนขนาดใหญ่สร้างเสร็จและเริ่มโอน เช่น แอชตัน อโศก และ แอชตัน จุฬา-สีลม ซึ่งเป็นไปตามกำหนดการก่อสร้างแล้วเสร็จของโครงการ

ด้านนางวชิราลักษณ์ แสงเลิศศิลปชัย รองกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์ บล.เอเชีย เวลท์ เปิดเผยว่า แม้ว่าธุรกิจของ ANAN จะได้รับผลกระทบจากมาตรการ LTV รวมถึงการระบายสต็อกโครงการที่ช้าลง เนื่องจากการแข่งขันในอุตสาหกรรมรุนแรงมากขึ้น แต่ในมุมมองฝ่ายวิจัยฯ เชื่อว่าผลประกอบการในไตรมาส 2/62 ของ ANAN จะเป็นไตรมาสที่ต่ำสุดของปี

ก่อนจะเริ่มเห็นสัญญาณฟื้นตัวอย่างมีนัยสำคัญในช่วงครึ่งปีหลัง มีปัจจัยสนับสนุนจากแผนการโอนโครงการในครึ่งปีหลังกว่า 2.4 หมื่นล้านบาท หรือคิดเป็น 67% ของเป้าหมายโอนในปีนี้ นอกจากนั้น ยังมีแผนออกแคมเปญเพื่อระบายสต็อกโครงการที่มีอยู่กว่า 1 หมื่นล้านบาท ทำให้ช่วยลดความเสี่ยงของการดำเนินงานได้ในช่วงถัดไป

รวมถึงมีปัจจัยบวกจากแผนการเปิดตัวโครงการใหม่อีก 7 โครงการ มูลค่ารวมกว่า 2.2 หมื่นล้านบาท เน้นตลาด Mid-End สอดรับสถานีรถไฟฟ้าขยายตัวต่อเนื่องจาก 80 สถานีเป็น 300 สถานีจะช่วยกระตุ้นยอดขาย และทิศทางดอกเบี้ยที่มีแนวโน้มเป็นขาลงจะเป็นประโยชน์ต่อภาพรวมกลุ่มอสังหาริมทรัพย์

“เรายังหวังว่าผลประกอบการของ ANAN จะกลับมาโดดเด่นในครึ่งปีหลัง เป็นไปตามแผนการโอนโครงการที่จะแล้วเสร็จกว่า 2.4 หมื่นล้านบาท คิดเป็น 66.7% ของเป้ารายได้ในปี 62 มองเป็นจังหวะสะสมหุ้น หลังราคาลงมาตอบรับกับผลประกอบการไตรมาส 2/62 ที่มองว่าเป็นจุดต่ำสุดของปีนี้” นางวชิราลักษณ์ กล่าว

ด้านบทวิเคราะห์ บล.ทิสโก้ ระบุว่า แม้ว่าผลประกอบการไตรมาส 2/62 ของ ANAN จะออกมาต่ำกว่าคาด แต่ยังคงคำแนะนำ “ซื้อ” เช่นเดิม เนื่องจากไม่ได้มีการปรับเปลี่ยนประมาณการแต่อย่างใด เพราะคาดหวังเห็นการฟื้นตัวผลประกอบการในครึ่งปีหลัง ทั้งนี้ ฝ่ายวิจัยฯยังคงอ้างอิงกับค่าเฉลี่ย P/E ที่ 10 เท่าตามค่าเฉลี่ย 10 ปีของกลุ่มอสังหาริมทรัพย์ ถือว่ามีความเหมาะสมท่ามกลางสถานการณ์ในปัจจุบัน ส่วนความเสี่ยงที่ต้องติดตามคือ ความล่าช้าในการเปิดตัวโครงการ, การก่อสร้าง และยอดจองที่ต่ำกว่าคาด, การปรับขึ้นดอกเบี้ย, กำลังซื้อในประเทศที่ลดลง, การพึ่งพาคอนโดมิเนียม เป็นต้น

ขณะเดียวกัน บทวิเคราะห์ บล.ทรีนีตี้ ระบุว่า แม้ว่า ANAN จะมีผลประกอบการในครึ่งแรกปีนี้อ่อนแอ แต่ยังมีความเชื่อมั่นว่าผลประกอบการในครึ่งปีหลังจะพลิกกลับมาสามารถฟื้นตัวได้จากการปรับตัวให้เข้ากับมาตรการ LTV โดย ANAN ยังมี Strategic Partner ที่แข็งแกร่งอย่าง Mitsui Fudosan ที่พร้อมร่วมลงทุนในระยะยาวกับ ANAN และ ANAN ยังจ่ายเงินปันผลระหว่างกาลต่อเนื่อง

สำหรับปัจจัยบวกในครึ่งปีหลังจะมีการโอนโครงการใหม่ พร้อมทั้งการเปิดตัวโครงการคอนโดมิเนียมใหม่ในทำเลที่น่าสนใจ และยังมีความต้องการสูง อาทิ ทองหล่อ และ สุขุมวิท ซึ่งจะมาเติมเต็มยอด Presales ให้ถึงเป้า อย่างไรก็ดีหาก ANAN มีการปรับแผนการเปิดตัวโครงการใหม่ก็มีโอกาสสูงที่ ANAN อาจจะปรับเป้า Presales ลง โดย ANAN จะเน้นการขายโครงการในสต็อกที่พร้อมโอนแทน

ฝ่ายวิจัยฯ ทิ้งท้ายประเด็นความเสี่ยงว่าให้ติดตามเรื่องแข่งขันของการเปิดตัวโครงการคอนโดมิเนียมใหม่ อาจส่งผลต่อความสามารถในการแข่งขันด้านราคา ในขณะที่อัตราการปฏิเสธสินเชื่อยังคงเป็นปัจจัยหลักที่กดดันรายได้ของกลุ่มอสังหาริมทรัพย์ ซึ่งเป็นผลจากการที่ความเชื่อมั่นผู้บริโภคที่ยังคงอ่อนแอ ในขณะที่ราคาที่ดินที่ใกล้แนวรถไฟฟ้าปรับตัวสูงขึ้นอย่างต่อเนื่อง เป็นการกดดันอัตรากำไรขั้นต้นของบริษัทได้ในอนาคต

บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) ประเมินว่า ผลประกอบการไตรมาส 2/62 ถึงจะอ่อนตัวเมื่อเทียบไตรมาสก่อน และช่วงเดียวกันของปีก่อน แต่ผลประกอบการจะดีขึ้นมากในครึ่งปีหลัง โดยเฉพาะในไตรมาส 4/62 กำไรสุทธิดีที่สุดในรอบปี โดยยังคงประมาณการของกำไรสุทธิที่ 2.12 พันล้านบาท ลดลง 11.5% จากปีก่อน อ่อนตัวลงเล็กน้อยจากที่เคยขึ้นไปทำจุดสูงสุดเป็นประวัติการณ์ในปี 61

อย่างไรก็ตาม เมื่อเทียบกับราคาเป้าหมายสูงสุดที่ 5.40 บาท กับราคาหุ้นปัจจุบันที่ระดับ 3.42 บาท เท่ากับมีส่วนต่างราคาหุ้น (upside) ที่ระดับ 57.89%