เปิดโผ 10 หุ้น SET100 วิ่งแรงเดือนม.ค. พ่วงเก็บ 15 หุ้นต่ำบุ๊ก-เป้าฟันด์โฟลว์ไหลเข้า

เปิดโผ 10 หุ้น SET100 วิ่งแรงเดือนม.ค. GUNKUL นำทีมพุ่งเกิน 20% พ่วงเก็บ 15 หุ้นพื้นฐานแกร่งต่ำบุ๊ก-เป้าฟันด์โฟลว์ไหลเข้า

“ข่าวหุ้นธุรกิจออนไลน์” ทำการสำรวจกลุ่มหุ้น SET100 ในเดือนมกราคม ปี 2565 มานำเสนอ เพื่อให้เห็นทิศทางหุ้นรายใดปรับตัวขึ้นโดดแด่น แม้ว่าในเดือนที่ผ่านมาตลาดหุ้นไทยจะมีความท้าทายและมีโอกาสเกิดความผันผวนจากปัจจัยเสี่ยงที่สำคัญ อาทิ ความไม่แน่นอนของสถานการณ์ระบาดโอมิครอนหลังจากผ่านพ้นช่วงฤดูกาลเฉลิมฉลองปีใหม่ไปแล้ว และแนวโน้มเงินเฟ้อที่พุ่งขึ้นอยู่และนโยบายการเงินสหรัฐที่เข้มงวดขึ้น ทั้งการเร่งขึ้นดอกเบี้ยและการเร่งปรับลดขนาดงบดุลลงเป็นต้น

อย่างไรก็ตามยังมีมาตรการกระตุ้นเศรษฐกิจจากภาครัฐ อาทิ โครงการคนละครึ่งเฟส 4 และเราเที่ยวด้วยกันเฟส 4 และการกลับมาให้ลงทะเบียนเข้าประเทศ ในระบบ Test & Go อีกครั้งส่งผลให้ภาพรวมตลาดไม่ผันมากนัก ขณะเดียวกันนักลงทุนส่วนใหญ่เน้นลงทุนหุ้นเชิงคุณค่า (Value Stock) และหุ้นปันผลดีสม่ำเสมอเพื่อฟันฝ่าช่วงเวลานี้เพื่อรอให้เศรษฐกิจฟื้นตัว

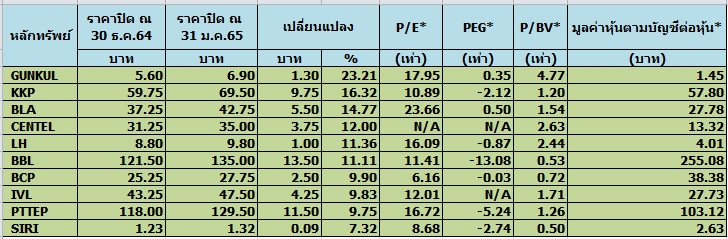

โดยกลุ่มหุ้น SET100 ถือเป็นอีกกลุ่มเป้าหมายของนักลงทุน เนื่องจากให้ปันผลเด่นและมีพื้นฐานแข็งแกร่งและเติบโตดีในอนาคต โดยหุ้นที่ราคาปรับตัวขึ้นแรง 10 อันดับของเดือนม.ค.2565 ได้แก่ GUNKUL, KKP, BLA, CENTEL, LH, BBL, BCP, IVL, PTTEP และ SIRI โดยจะขอนำเสนอข้อมูลประกอบ 3 อันดับดังนี้

อันดับ 1 คือ บริษัท กันกุลเอ็นจิเนียริ่ง จำกัด (มหาชน) หรือ GUNKUL โดยราคาหุ้นปรับขึ้นแรง 23.21% จากระดับ 5.60 บาท เมื่อวันที่ 30 ธ.ค.2564 มาอยู่ที่ระดับ 6.90 บาท ณ วันที่ 31 ม.ค.2565

บริษัทหลักทรัพย์ ฟินันเซีย ไซรัส จำกัด (มหาชน) ระบุในบทวิเคราะห์ว่า ฝ่ายวิจัยได้แนะนำ “ซื้อ” หุ้น GUNKUL ซึ่งเชื่อว่าจากการที่ GUNKUL ได้เริ่มปลูกกัญชง กัญชาโดยเริ่มจากโรงปลูกกัญชง 2 แห่งที่ดำเนินการไปแล้ว และจะเพิ่มเป็น 90-100 แห่งในปี 2565 นี้ ทำให้ฝ่ายวิจัยมีมุมมองเชิงบวกต่ออัตราการเติบโตของผลกำไรที่จะเพิ่มขึ้นจากการลงทุนธุรกิจกัญชง กัญชา โดยคาดว่ากำไรสุทธิต่อปีของ GUNKUL จะเพิ่มขึ้น 2 เท่า ในปี 2565 เมื่อเทียบกับปีที่ผ่านมา และเพิ่มอีก 6.7% ในปี 2566 โดยประมาณการจากโรงปลูกกัญชง 100 แห่งที่จะสร้างขึ้นในปี 2565-2566 และจะเพิ่มขึ้นอีก 200 แห่งในปี 2567 ตามเป้าหมายที่บริษัทได้กำหนดไว้

โดยฝ่ายวิจัยคาดการณ์ว่า GUNKUL จะมีกำไรจากธุรกิจกัญชาประมาณ 1.5-1.7 พันล้านบาทในปี 2565-2566 และ 4.1 พันล้านในปี 2567 จากการเพิ่มกำลังการผลิตจากโรงปลูก 100 แห่งในปี 2565-2566 และจะเพิ่มขึ้นอีก 200 แห่งในปี 2567 ซึ่งจากการประเมินในเบื้องต้นมองว่า หาก GUNKUL สามารถสร้างผลผลิตได้ 193,406 กิโลกรัมต่อปี โดยมียอดขายรวมจากทุกผลผลิต โดยมาจากสารสกัด CBD อยู่ที่ 35% จากการสกัดเข้มข้น 30% และอีก 30% มาจากการจำหน่ายใบกัญชาแห้ง จะทำให้ GUNKUL สร้างผลกำไรได้ประมาณ 1.5 พันล้านในปี 2565 ซึ่งมีค่าใช้จ่ายในการดำเนินการอยู่ที่ 600 ล้านบาทและค่าเสื่อมราคาอยู่มี่ 220 ล้านบาท

ทั้งนี้จากการที่เพิ่งมีการจัดตั้งสมาคมการค้าอุตสาหกรรมกัญชงไทย (TiHTA) ขึ้นนั้นเห็นว่าจะทำให้ราคาขายของกัญชงและกัญชาในประเทศไทยเป็นเรื่องที่สามารถคาดการณ์ล่วงหน้าได้ และ GUNKUL เองก็มีความสามารถในการแข่งขันที่เหนือกว่าเจ้าอื่น เนื่องจาก 1.) เป็นเจ้าแรก 2.) มีความครบวงจร 3.) มีต้นทุนค่าที่ดินและภาษีไฟฟ้าต่ำกว่าคู่แข่งในท้องถิ่น และ 4.) อยู่ในอุตสาหกรรมกัญชง กัญชาที่รัฐบาลให้การสนับสนุนและรับรองในทางกฎหมายแล้วเมื่อปี 2564 ทำให้ฝ่ายวิจัยเชื่อว่ามีโอกาสที่อัตราผลกำไรจากธุรกิจกัญชาของ GUNKUL จะเติบโตขึ้นไปได้อีกมาก

ฝ่ายวิจัยยังคงคำแนะนำ “ซื้อ” และปรับราคาเป้าหมายจาก 5.40 บาท เป็น 8.10 บาท โดยรวมจาก 1.) อัตราผลกำไรต่อหุ้นที่คาดว่าจะเพิ่มมากขึ้นในปี 2565 ซึ่งเป็นปีที่เราใช้ประเมินมูลค่า P/E ของหุ้น 2.) การปรับเพิ่มของ P/E ในธุรกิจกัญชงของ GUNKUL จาก 15 เท่า เป็น 22 เท่า เพื่อสะท้อนการคาดการณ์ผลตอบแทนและผลกำไรที่เพิ่มมากขึ้น เนื่องจากเชื่อว่าศักยภาพในการสร้างรายได้จากธุรกิจกัญชงนั้นมีเพิ่มสูงขึ้น เนื่องจาก GUNKUL ได้ดำเนินการทำฟาร์มปลูกกัญชาไปแล้ว และ 3.) ราคาที่จะถูกกำหนดโดยสมาคมการค้าอุตสาหกรรมกัญชงไทย (TiHTA)

อันดับ 2 ธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) หรือ KKP ราคาหุ้นปรับขึ้นแรง 16.32% จากระดับ 59.75 บาท เมื่อวันที่ 30 ธ.ค.2564 มาอยู่ที่ระดับ 69.50 บาท ณ วันที่ 31 ม.ค.2565

บล.อาร์เอชบี (ประเทศไทย) ระบุในบทวิเคราะห์ว่า KKP ผลประกอบการไตรมาส 4/2564 ก็ออกมาดีกว่าคาด แต่นักลงทุนก็ได้มองข้ามมาในปี 2565 ซึ่งพบว่าผลประกอบการในปี 2565 ก็น่าจะดีกว่าคาดด้วย ทำให้มีโอกาสที่นักวิเคราะห์จะปรับประมาณการ หรือราคาเป้าหมายขึ้นในระยะถัดไป โดยยังแนะนำ “ซื้อ”

ด้านนายอภินันท์ เกลียวปฏินนท์ ประธานเจ้าหน้าที่บริหาร KKP เปิดเผยว่า ธนาคารตั้งเป้าสินเชื่อปี 65 เติบโต 12% โดยปัจจัยหนุนการเติบโตของสินเชื่อให้เป็นไปตามเป้าหมายในปีนี้ โดยหลักมาจากกลุ่มสินเชื่อเช่าซื้อ และกลุ่มสินเชื่อรายย่อยอื่นๆ ซึ่งมาจากการฟื้นตัวของเศรษฐกิจหลังจากสามารถควบคุมการแพร่ระบาดของโรคติดเชื้อไวรัสโควิด-19 ได้ ทำให้สถานการณ์คลี่คลายลงและกิจกรรมทางเศรษฐกิจในประเทศเดินหน้าได้ จึงมองว่าภาคการบริโภคจะเริ่มกลับมา

ประกอบกับ การลงทุนในประเทศที่จะกลับมาด้วย ซึ่งจะทำให้คนในประเทศกลับมาทำงานมากขึ้นและมีรายได้เข้ามา เชื่อว่าจะเห็นการบริโภคฟื้นตัวขึ้น และเริ่มมีการจับจ่ายใช้สอย รวมถึงจะมีการขอสินเชื่อเข้ามามากขึ้น ช่วยหนุนการเติบโตของกลุ่มสินเชื่อเช่าซื้อในปีนี้มากกว่า 12% และสินเชื่อรายย่อยที่จะเป็นปัจจัยหนุนหลักต่อการเติบโตสินเชื่อในปีนี้

ขณะที่กลุ่มสินเชื่อผู้ประกอบการรายใหญ่ และกลุ่มอสังหาริมทรัพย์ มองว่าในปีนี้จะเห็นการพลิกกลับมาเติบโตได้หลังจากช่วงปี 63-64 หดตัวต่อเนื่อง ปีนี้คาดว่าผู้ประกอบการรายใหญ่ต่างเริ่มกลับมาลงทุนมากขึ้นตามความเชื่อมั่นเพิ่มขึ้น หลังจากเริ่มเห็นแนวโน้มเศรษฐกิจฟื้นตัว แม้ว่าจะยังมีความไม่แน่นอนจากโควิด-19 อยู่บ้างก็ตาม โดยเฉพาะกลุ่มอสังหาริมทรัพย์เปิดโครงการใหม่เป็นจำนวนมาก จากช่วง 2 ปีที่ชะลอไป

ด้านกลุ่มธุรกิจนายหน้าขายประกันผ่านสาขาของธนาคาร (Bancassurance) เชื่อว่าจะสร้างรายได้กลับมาได้อย่างดี จากการที่คนเริ่มมีรายได้มากขึ้น ทำให้การซื้อประกันต่างๆ จะเพิ่มขึ้นตาม ประกอบกับ ปีนี้ธนาคารจะหันมาเน้นการรุกด้านการขยายบริการด้านดิจิทัลมากขึ้นเพื่อขยายฐานลูกค้ากว้างขึ้น และเพิ่มผลิตภัณฑ์บริการที่มีความหลากหลาย

รวมทั้งกลยุทธ์ของธนาคารในปีนี้จะเน้นกลุ่มสินเชื่อที่มีความเสี่ยงสูงขึ้น แต่ก็ให้ผลตอบแทนที่สูงด้วยเช่นกัน ซึ่งมองว่าเป็นโอกาสของธนาคารที่จะเข้ามารุกกลุ่มสินเชื่อที่มีความเสี่ยงสูงขึ้นในภาวะที่เศรษฐกิจไทยกำลังฟื้นตัว โดยจะดำเนินการผ่านบริการด้านดิจิทัลภายใต้ชื่อ Dime ที่จะเปิดตัวในปีนี้ ตลอดจนพัฒนาแอปพลิเคชัน KKP Mobile ให้ตอบโจทย์ทุกความต้องการทางการเงินในยุคดิจิทัลมากขึ้น

ส่วนธุรกิจด้านตลาดทุนและธุรกิจบริหารจัดการลงทุน มองว่ายังสามารถสร้างรายได้ให้กับธนาคารได้ดีมาต่อเนื่อง อย่างไรก็ตาม ในภาวะที่อัตราดอกเบี้ยมีแนวโน้มปรับเพิ่มสูงขึ้น ซึ่งอาจจะมีผลกระทบต่อผลตอบแทนของสินเชื่อในกลุ่มที่เป็นอัตราดอกเบี้ยคงที่ที่มีสัดส่วนค่อนข้างมากในพอร์ตได้

ด้านสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) ในปี 65 จะควบคุมให้ไม่เกิน 3.3% จากปีก่อนที่ 3% เนื่องจากในปีนี้ธนาคารเน้นรุกสินเชื่อที่มีความเสี่ยงสูงขึ้น ทำให้มีโอกาสที่จะเกิด NPL เพิ่มขึ้นได้ แต่มองว่าลูกค้าในกลุ่มสินเชื่อเช่าซื้อจะมีแรงกดดันลดลงหลังจากการกลับมาเปิดเศรษฐกิจตามปกติ ทำให้คนกลับมามีรายได้ และมีความสามารถกลับมาชำระหนี้

อันดับ 3 บริษัท กรุงเทพประกันชีวิต จำกัด (มหาชน) หรือ BLA ราคาหุ้นปรับขึ้นแรง 14.77% จากระดับ 37.25 บาท เมื่อวันที่ 30 ธ.ค.2564 มาอยู่ที่ระดับ42.75 บาท ณ วันที่ 31 ม.ค.2565

บล.โนมูระ พัฒนสิน ระบุในบทวิเคราะห์ (9 ก.พ.65) ว่า BLA แนะซื้อราคาเป้าหมาย 50 บาท เป็นผู้ประกอบการในกลุ่มประกันชีวิต อันดับ 5-6 ในอุตสาหกรรมด้วย Market share 6% คาดกำไร ปี 2564-2565 ที่ 4.1 พันลบ. (โต 154%) และ 4.7 พันลบ. (โต 15% เทียบช่วงเดียวกันของปีก่อน)

โดยปี 2565 ผลักดันจาก เบี้ยรับ โต 4% ตามกลุ่มเบี้ย Unit-linked (อิงผลตอบแทนลงทุน) ขณะที่ Bond yield ที่เป็นขาขึ้น จะช่วยทั้ง การตั้งสำรองเบี้ยประกันระยะยาวลดลง รวมถึง รายได้การลงทุน เพิ่มขึ้นช่วงปี 2565-2566

ขณะที่ผลของโควิดยังบริหารจัดการได้ โดยระยะสั้น คาดกำไรไตรมาส 4/2564 เพิ่ม เทียบช่วงเดียวกันของปีก่อน,เทียบไตรมาสก่อนหน้า จาก Combined ratio มีแนวโน้มลดลง ขณะที่ธุรกิจมี CAR Ratio สูง 299%

ด้าน Valuation: ปัจจุบันซื้อขาย P/BV 1.5 เท่า (ค่าเฉลี่ย -0.5 SD) ยังซื้อสะสมได้ ในภาวะ Bond yield ขาขึ้น ซึ่งหุ้นเคยซื้อขายระดับ P/BV 2-3x ในช่วง Yield ขึ้น รวมถึง คิดเป็น P/EV 1.1 เท่า ยังต่ำกว่าอดีตที่เคยซื้อขาย 1.2 เท่า

นอกจากหุ้นที่ปรับตัวขึ้นแรงการสำรวจครั้งนี้ยังได้คัดเลือก 15 หุ้นพื้นฐานแกร่งราคาต่ำบุ๊ก หรือ มูลค่าหุ้นทางบัญชีต่อหุ้น อาทิ BBL, KBANK, EGCO, TCAP, PTTGC, KTB, BCP, TOP, RATCH, TTA, SIRI, TTB,STA, IRPC และ QH เพื่อเป็นข้อมูลให้นักลงทุนใช้พิจารณาในการตัดสินใจเลือกสะสมหุ้นเข้าพอร์ต และรอหุ้นฟื้นตัวแรงจากพื้นฐานที่แข็งแกร่งและมีแนวโน้มกำไรเติบโตเด่นในปี 2565 นี้ และคาดว่ากลุ่มหุ้น SET100 จะเป็นเป้าหมายของฟันด์โฟลว์ไหลเข้าในช่วงนี้

ด้านบล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์(15 ก.พ.65) ว่า ยังคงมุมมองเดิมว่าการปรับขึ้นดอกเบี้ยในปี 2565 ซึ่งตลาดมองปรับขึ้น 6-7 ครั้งจะไม่ กระทบกับ SET Index และกระแสเงินทุนให้ไหลออกอย่างมีนัยยะ เนื่องจากช่วงปี 2563-2564 ที่ถึงแม้ FED จะอัดฉีดเม็ดเงิน Unlimited QE แต่กระแสเงินทุนไหลกลับออกจากไทยกว่า 3.2 แสนลบ. ประกอบกับเศรษฐกิจในประเทศของไทยที่ทยอยฟื้นตัวตามการ Reopen และโดยเฉพาะภาคการท่องเที่ยวที่จะ เริ่มกลับมาในช่วงครึ่งหลังปี 2565 คาดว่ายังเป็นปัจจัยหลักและมีน้ำหนักบวกให้กระแสเงินทุนพลิกกลับมาไหลเข้า

โดยล่าสุดตั้งแต่ต้นปี 2565 จนถึงล่าสุด นักลงทุนต่างชาติซื้อหุ้นไทยแล้ว 6.2 หมื่นลบ. สอดคล้องกับที่ประเมินและคาดยังทยอยไหลเข้าอย่างต่อเนื่อง หากอิงช่วงเวลาเดียวกันข้างต้นที่ FED ขึ้นดอกเบี้ย กลุ่มที่ปรับตัวได้โดดเด่นที่สุดคือ ขนส่ง พลังงาน และปิโตรเคมี PF&REIT ค้าปลีก อสังหาฯ ธนาคาร และยานยนต์ ตามลำดับ ซึ่งล้วนแต่ เป็นกลุ่ม Value Play สอดคล้องกับที่ประเมินว่าเป็นกลุ่มที่ทนทานและสามารถป้องกันความเสี่ยง (Hedge) เงินเฟ้อและดอกเบี้ยขาขึ้นได้ดี

ขณะที่กลุ่มอิเล็กทรอนิกส์ปรับตัวลงสูงสุด ซึ่งหากถึงผลตอบแทนตั้งแต่ต้นปี 2565ถึงปัจจุบัน พบว่าการเคลื่อนไหวของแต่ละกลุ่มมีความใกล้เคียงกัน และหุ้น PER สูงคาดยังถูกทำกำไร

โดยยังคงกลยุทธ์เน้นลงทุนในหุ้น Value และ Domestic Play ได้แก่ พลังงาน,ธนาคาร,ค้าปลีก,อสังหาฯ,ยานยนต์ ซึ่งถือเป็นสัดส่วนหลักของ SET Index และคาดว่ายังคงสามารถปรับตัวได้แข็งแกร่งกว่าตลาดอย่างต่อเนื่องและยังคงเป้าหมาย SET Target ปี 2565 ที่ 1,770 จุด (Bloomberg EPS 96 บาท อิง PER 18.5 เท่า) โดยมีหุ้นที่ PER/PBV เทียบกับตลาดหรือเทียบกับค่าเฉลี่ยในอดีตช่วงก่อน COVID-19 ได้แก่ BCP,CPALL,CPN,HMPRO,ORI,SC,STANLY,TOP และ TTB

*ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน