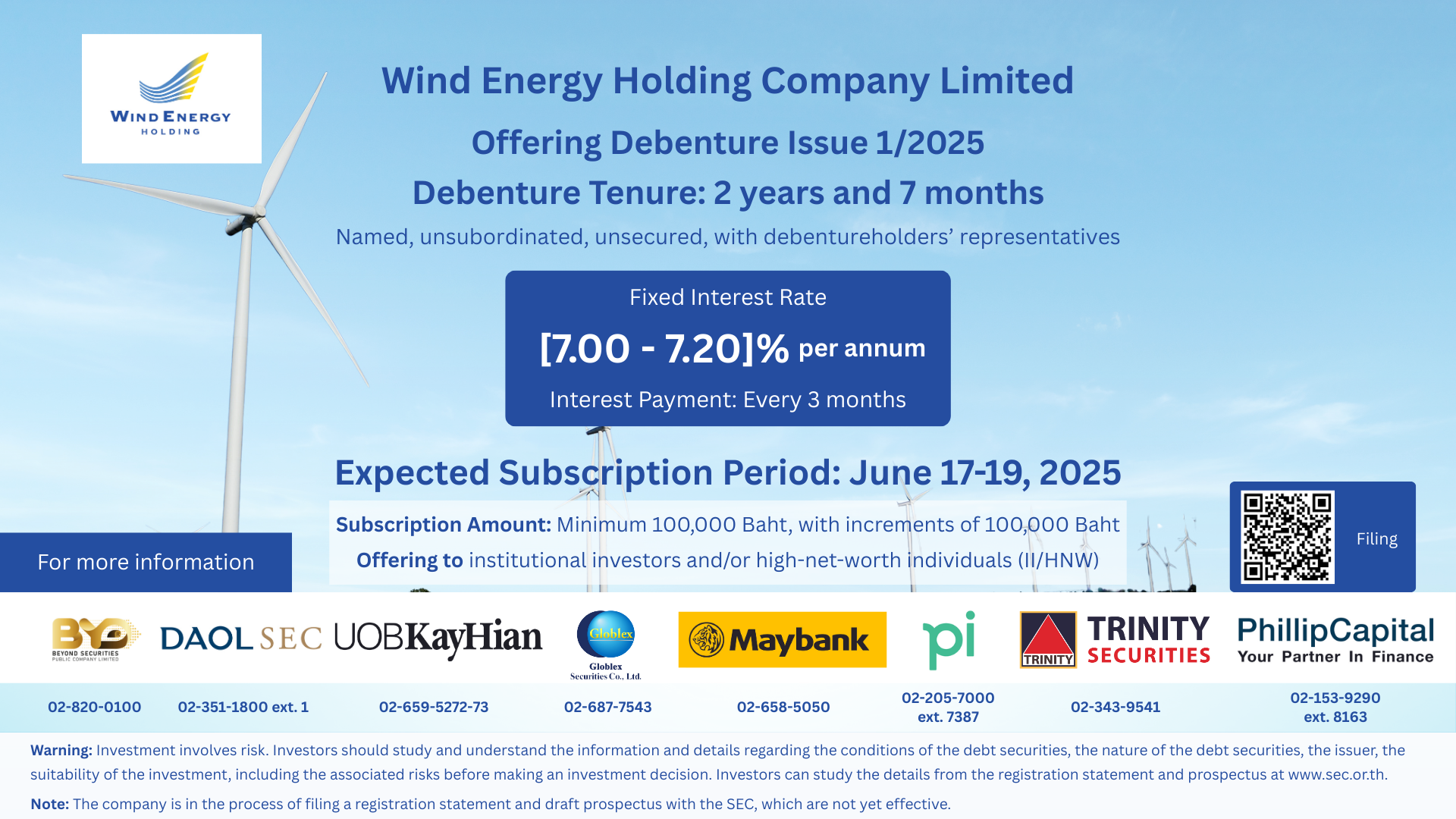

“วินด์ เอนเนอร์ยี่ฯ” ยื่นไฟลิ่งขายหุ้นกู้ ดอกเบี้ย 7-7.20% ต่อปี เปิดจอง 17-19 มิ.ย. นี้

“บล.บียอนด์” ได้ยื่นไฟลิ่ง “วินด์ เอนเนอร์ยี่ โฮลดิ้ง” เตรียมขายหุ้นกู้ 2 ปี 7 เดือน ดอกเบี้ย 7.00-7.20% ต่อปี ระหว่าง 17-19 มิ.ย. 68 หวังระดมทุนขยายธุรกิจ-ลงทุนโครงการใหม่ และเสริมสภาพคล่องในกลุ่ม

นายณัฐพศิน เชฎฐ์อุดมลาภ ประธานเจ้าหน้าที่บริหาร บริษัท วินด์ เอนเนอร์ยี่ โฮลดิ้ง จำกัด หรือ WEH ผู้ผลิตไฟฟ้าจากพลังงานลม อันดับ 1 ของไทย เปิดเผยว่า บริษัทฯ ได้ยื่นร่างแบบแสดงรายการข้อมูลการเสนอขายตราสารหนี้ ต่อสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) เพื่อเสนอขายหุ้นกู้ ครั้งที่ 1/2568 อายุ 2 ปี 7 เดือน ครบกำหนดไถ่ถอนปี 2571 ชนิดระบุชื่อผู้ถือ ประเภทไม่ด้อยสิทธิ ไม่มีประกัน และมีผู้แทนผู้ถือหุ้นกู้ อัตราดอกเบี้ยคงที่ร้อยละ 7.00 – 7.20 ต่อปี

บริษัทฯ ชนะการประมูลโครงการโรงไฟฟ้าพลังงานหมุนเวียนแห่งใหม่รวม 4 โครงการ กำลังการผลิตตามสัญญารวม 299 เมกะวัตต์ (MW) ประกอบด้วย โครงการโรงไฟฟ้าพลังงานลม 3 โครงการ และโครงการแสงอาทิตย์ ร่วมกับระบบกักเก็บพลังงาน 1 โครงการ มีกำหนดทยอยจ่ายไฟฟ้าเชิงพาณิชย์ (COD) และรับรู้รายได้ตั้งแต่ปี 2570 จนครบทั้งหมดในปี 2573 ทำให้กำลังการผลิตรวมที่ได้รับอนุญาตจากภาครัฐเพิ่มเป็น 1,016 เมกะวัตต์ จากเดิม 717 เมกะวัตต์ ซึ่งถือเป็นการบรรลุเป้าหมายที่วางไว้ในปี 2564 ที่ต้องการเพิ่มกำลังการผลิตเป็น 1,000 เมกะวัตต์ภายใน 5 ปี

นายณัฐพศิน กล่าวว่า บริษัทฯ ยังคงมีผลประกอบการและฐานะทางการเงินแข็งแกร่งต่อเนื่อง โดยในปี 2567 ที่ผ่านมา บริษัทฯ รับรู้รายได้รวม 11,313 ล้านบาท และมีกำไรสุทธิ 5,388 ล้านบาท ส่งผลให้ บริษัทฯ ทำรายได้เกิน 10,000 ล้านบาท ต่อเนื่องเป็นปีที่ 5 และรักษากำไรสุทธิมากกว่า 5,000 ล้านบาท ต่อเนื่องเป็นปีที่ 4

โดยมีอัตรากำไรสุทธิสูงถึง 48% นอกจากนี้ บริษัทฯ สามารถควบคุมต้นทุนได้อย่างมีประสิทธิภาพ ควบคู่กับการบริหารสภาพคล่องและหนี้สินอย่างดีเยี่ยม โดยมีหนี้สินลดลงอย่างต่อเนื่องจากการชำระคืนเงินกู้ ทำให้อัตราส่วนหนี้สินต่อทุน (D/E Ratio) ลดลงอยู่ที่ 0.74 เท่า ซึ่งต่ำกว่า 1.4 เท่า ซึ่งเป็นค่าเฉลี่ยของอุตสาหกรรมเดียวกัน (ข้อมูลจากสมาคมตลาดตราสารหนี้ไทย) ส่วนกระแสเงินสดจากการดำเนินงานอยู่ที่ 9,570 ล้านบาท นับเป็นปีที่ 4 ต่อเนื่องกันที่มีกระแสเงินสดจากการดำเนินงานมากกว่า 9,000 ล้านบาท

คาดว่าในปี 2568 จะยังสามารถสร้างรายได้ในระดับมากกว่า 10,000 ล้านบาทต่อไป ทั้งนี้ บริษัทฯ มีรายได้ที่มั่นคง และกระแสเงินสดในระดับสูง จากการมีสัญญาซื้อขายไฟฟ้าระยะยาว ประกอบกับความเชี่ยวชาญในการเป็นผู้ผลิตไฟฟ้าพลังงานลมเชิงพาณิชย์รายแรกของประเทศ ซึ่งผลประกอบการในปีนี้เป็นการตอกย้ำถึงประสิทธิภาพในการดำเนินธุรกิจและความมุ่งมั่นของ บริษัทฯ ในการพัฒนาและการเติบโตอย่างยั่งยืน ทั้งในด้านพลังงานสะอาดและการสร้างมูลค่าให้กับผู้ถือหุ้น

นายชัยพัชร์ นาคมณฑนาคุ้ม ประธานเจ้าหน้าที่บริหารกลุ่ม บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน) หรือ BYD ผู้สนับสนุนการยื่นไฟลิ่งและหนึ่งในผู้จัดการการจัดจำหน่ายหุ้นกู้ กล่าวว่า บริษัทฯ ยื่นแบบแสดงรายการข้อมูลเพื่อเสนอขายหุ้นกู้ WEH ครั้งที่ 1/2568 ต่อ ก.ล.ต. เมื่อวันที่ 9 พ.ค. 2568 ขณะนี้อยู่ระหว่างขั้นตอนการขออนุมัติจาก ก.ล.ต. คาดว่าจะกำหนดวันจองซื้อในช่วงระหว่างวันที่ 17-19 มิ.ย. 2568 และออกตราสารวันที่ 20 มิ.ย. 2568

โดยมีผู้จัดการการจัดจำหน่ายหุ้นกู้ร่วม จำนวน 8 แห่ง ได้แก่ BYD บริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน) บริษัทหลักทรัพย์ ยูโอบี เคย์เฮียน (ประเทศไทย) จำกัด (มหาชน) บริษัทหลักทรัพย์ โกลเบล็ก จำกัด บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) จำกัด (มหาชน) บริษัทหลักทรัพย์ พาย จำกัด (มหาชน) บริษัทหลักทรัพย์ ทรีนีตี้ จำกัด บริษัทหลักทรัพย์ ฟิลลิป (ประเทศไทย) จำกัด (มหาชน) โดยมี ธนาคารกรุงเทพ จำกัด (มหาชน) เป็นนายทะเบียนหุ้นกู้ และ บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน) เป็นผู้แทนผู้ถือหุ้นกู้