TTB รายได้ดอกเบี้ยพุ่ง ดันกำไร Q2 โต 33% แตะ 4.5 พันล้าน

TTB รายงานกำไรไตรมาส 2 โต 33% แตะ 4.5 พันล้าน รับรายได้ดอกเบี้ยเพิ่ม ดันงวด 6 เดือนแรกของปี 66 โต 34% มาที่ 8.86 พันล้านบาท

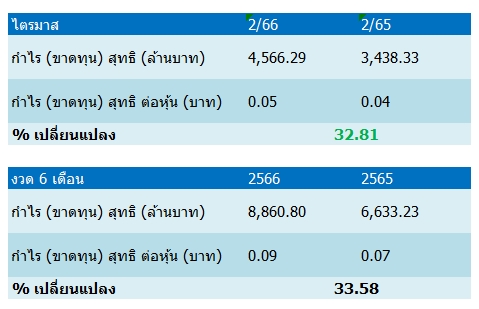

ธนาคารทหารไทยธนชาต จำกัด (มหาชน) หรือ TTB รายงานผลการดำเนินงานงวดไตรมาส 2 และงวด 6 เดือนแรกของปี 66 มีกำไรสุทธิ ดังนี้

โดยกำไรสุทธิในไตรมาส 2/66 อยู่ที่ 4,566 ล้านบาท เพิ่มขึ้น 33% จากไตรมาสเดียวกันของปี 65 รวม 6 เดือนมีกำไรสุทธิ 8,861 ล้านบาท เพิ่มขึ้น 34% จากปีก่อน หนุนโดยปัจจัยหลักทั้งด้านรายได้ การบริหารค่าใช้จ่าย และการตั้งสำรองฯ ที่ลดลงจากสถานการณ์ด้านคุณภาพสินทรัพย์ที่เป็นไปตามเป้าหมาย สามารถลดและควบคุมอัตราส่วนสินเชื่อด้อยคุณภาพให้อยู่ในระดับต่ำที่ 2.63% ขณะที่อัตราส่วนสำรองฯต่อสินเชื่อด้อยคุณภาพเพิ่มขึ้นมาอยู่ที่ 144%

นายปิติ ตัณฑเกษม ประธานเจ้าหน้าที่บริหาร TTB เปิดเผยว่า ธนาคารยังคงรักษาแนวโน้มการเติบโตด้านรายได้และกำไรในแต่ละไตรมาสได้อย่างต่อเนื่อง สะท้อนถึงความสำเร็จจากการกำหนดกลยุทธ์ที่เหมาะสม และความคล่องตัวในการปรับกลยุทธ์การบริหารพอร์ตทั้งด้านสินทรัพย์และด้านหนี้สิน (Asset-Liability Management) เพื่อรับมือกับทิศทางอัตราดอกเบี้ยขาขึ้นได้เป็นอย่างดี

โดย 2 กลยุทธ์หลักที่ใช้ในการบริหารพอร์ตเพื่อหนุนรายได้ดอกเบี้ย ได้แก่ การรีไซเคิลเงินทุน หรือ การหมุนเวียนนำเอาสภาพคล่องที่ได้รับกลับมาจากการชำระคืนหนี้ไปปล่อยกู้ให้กับสินเชื่อใหม่ที่ให้ผลตอบแทนที่ดีกว่า ภายใต้กรอบความเสี่ยงที่กำหนดไว้ ซึ่งวิธีนี้จะช่วยเพิ่มผลตอบแทนจากการให้สินเชื่อ โดยที่ธนาคารไม่จำเป็นต้องเร่งเติบโตสินเชื่ออย่างรวดเร็วจนอาจนำมาซึ่งปัญหาด้านคุณภาพสินทรัพย์ในภายหลัง ในด้านเงินฝากธนาคารใช้กลยุทธ์การขยายฐานเงินฝากล่วงหน้าก่อนที่จะเข้าสู่วัฏจักรดอกเบี้ยขาขึ้น โดยได้ทยอยเพิ่มเงินฝากประจำมาตั้งแต่ปีที่แล้ว จึงไม่ต้องเร่งขยายเงินฝากมากนักในปีนี้ ช่วยควบคุมต้นทุนเงินฝากได้เป็นอย่างดี

ทั้งนี้ แม้เศรษฐกิจไทยจะยังคงฟื้นตัวได้อย่างต่อเนื่อง แต่ก็เผชิญกับความผันผวนจากปัจจัยทั้งภายในและภายนอกอยู่เป็นระยะ ส่งผลให้ตลาดมีความกังวลเกี่ยวกับคุณภาพลูกหนี้ของระบบธนาคารและสถาบันการเงินไทย สำหรับทีทีบีนั้น ที่ผ่านมาเราเน้นการเติบโตสินเชื่อใหม่อย่างระมัดระวัง ควบคู่ไปกับการแก้ปัญหาสินเชื่อในเชิงรุก นอกจากนั้นธนาคารยังมีแนวทางการปรับขึ้นอัตราดอกเบี้ยเงินกู้แบบค่อยเป็นค่อยไป และยังคงให้ความช่วยเหลือลูกค้าอย่างต่อเนื่องและเหมาะสมกับสถานการณ์ของลูกค้าแต่ละราย ส่งผลให้ลูกค้าสามารถกลับมาชำระคืนหนี้ได้ตามปกติ

อย่างไรก็ตาม จากแนวทางดังกล่าว คุณภาพพอร์ตสินเชื่อทั้งลูกค้าธุรกิจและลูกค้ารายย่อยจึงยังคงอยู่ในเกณฑ์ดี ไม่มีสัญญาณถดถอยหรืออยู่นอกเหนือระดับควบคุม โดยปัจจุบันอัตราส่วนสินเชื่อด้อยคุณภาพลดลงมาอยู่ที่ 2.63% จาก 2.98% ซึ่งเป็นระดับสูงสุดในช่วงโควิด-19 ขณะที่อัตราส่วนสำรองฯ ต่อสินเชื่อด้อยคุณภาพเพิ่มขึ้นมาอยู่ที่ 144% จาก 121% บ่งบอกถึงกันชนรองรับความเสี่ยงที่แข็งแกร่งยิ่งขึ้น

สำหรับช่วงครึ่งปีหลัง ธนาคารยังคงเน้นการเติบโตสินเชื่อและการบริหารความเสี่ยงอย่างรอบคอบ และจากการเตรียมการเพื่อรับมือกับภาวะดอกเบี้ยขาขึ้น การบริหารจัดการค่าใช้จ่ายและแรงกดดันด้านการตั้งสำรองฯ ที่ลดลง จึงมองว่าจะสามารถรักษาโมเมนตัมเชิงบวกของผลการดำเนินงานได้ต่อไป

ทั้งนี้ ธนาคารจะยังคงเดินหน้าให้ความช่วยเหลือลูกค้า โดยเฉพาะอย่างยิ่งลูกค้ากลุ่มเปราะบาง รวมถึงสนับสนุนแนวทางของธนาคารแห่งประเทศไทยในการแก้ปัญหาหนี้ครัวเรือน ซึ่งสอดคล้องกับแนวคิดของทีทีบีที่ต้องการผลักดันให้ลูกค้ามีชีวิตทางการเงินที่ดีขึ้นอย่างยั่งยืน

สำหรับสินเชื่อ ณ สิ้นไตรมาส 2/66 อยู่ที่ 1,364 พันล้านบาท เพิ่มขึ้นเล็กน้อย 0.4% จากไตรมาสก่อนหน้า โดยสินเชื่อรายย่อยเติบโตได้ที่ 0.5% ทั้งนี้ ผลิตภัณฑ์ที่เป็นเป้าหมาย ไม่ว่าจะเป็นสินเชื่อรถแลกเงิน ttb cash your car สินเชื่อบ้านแลกเงิน ttbcash your home สินเชื่อส่วนบุคคลpersonal loan และบัตรเครดิต สามารถเติบโตได้อย่างต่อเนื่อง เป็นไปตามกลยุทธ์การเติบโตสินเชื่อรายย่อยโดยเน้นฐานลูกค้าปัจจุบัน ซึ่งธนาคารรู้จักและเข้าใจความเสี่ยงของลูกค้าเป็นอย่างดี ด้านสินเชื่อลูกค้าธุรกิจเติบโตเช่นกันที่ 0.3% จากไตรมาสก่อนหน้า

ด้านเงินฝากอยู่ที่ 1,395 พันล้านบาท ชะลอลงเล็กน้อยหรือราว 0.5% จากไตรมาสที่แล้ว เป็นไปตามแนวทางการบริหารต้นทุนเงินฝากและสภาพคล่องให้เหมาะสมกับทิศทางสินเชื่อ โดยปัจจุบันธนาคารยังคงมีสภาพคล่องส่วนเกิน สะท้อนได้จากสัดส่วนสินเชื่อต่อเงินฝากอยู่ที่ระดับ 98%

โดยเมื่อเทียบกับไตรมาส 2 และ 6 เดือนปี 65 ผลการดำเนินงานยังคงเป็นไปตามเป้าหมายและให้ภาพการฟื้นตัวอย่างต่อเนื่อง ทั้งนี้ จากกลยุทธ์ด้านสินเชื่อและเงินฝาก รวมทั้งการบริหารสภาพคล่องส่วนเกินและพอร์ตการลงทุนในเชิงรุกเพื่อให้ได้รับประโยชน์จากทิศทางดอกเบี้ยขาขึ้น ส่งผลให้รายได้ดอกเบี้ยสุทธิปรับตัวเพิ่มขึ้น

ขณะที่รายได้ค่าธรรมเนียมก็ค่อย ๆ ฟื้นตัวเช่นกัน หนุนให้รายได้จากการดำเนินงานรวมในไตรมาส 2/66 อยู่ที่ 17,760 ล้านบาท เพิ่มขึ้น 11.8% จากไตรมาส 2/65 รวม 6 เดือน รายได้จากการดำเนินงานรวมอยู่ที่ 34,630 ล้านบาท เพิ่มขึ้น 9.4%

ด้านค่าใช้จ่ายในการดำเนินงานในไตรมาส 2/66 อยู่ที่ 7,863 ล้านบาท และรอบ 6 เดือนปี 66 อยู่ที่ 15,166 ล้านบาท เพิ่มขึ้น 8.3% และ 6.4% ตามลำดับ สอดคล้องกับกิจกรรมทางธุรกิจที่เพิ่มขึ้นและแผนการลงทุนของธนาคาร โดยธนาคารยังคงสามารถบริหารจัดการค่าใช้จ่ายให้สอดคล้องกับด้านรายได้ได้เป็นอย่างดี สะท้อนได้จากอัตราส่วนต้นทุนต่อรายได้ที่อยู่ที่ 44% เป็นไปตามกรอบเป้าหมาย

ทั้งนี้ จากผลด้านรายได้และประสิทธิภาพด้านต้นทุน หนุนให้กำไรจากการดำเนินงานก่อนหักสำรองฯ (PPOP) อยู่ที่ 9,940 ล้านบาท เพิ่มขึ้น 13.6% จากไตรมาส 2/65 และสำหรับรอบ 6 เดือนปี 66 อยู่ที่ 19,501 ล้านบาท เพิ่มขึ้น 11.0%

โดยในไตรมาส 2/66 ธนาคารตั้งสำรองฯ เป็นจำนวน 4,244 ล้านบาท ลดลง 3.2% จากปีก่อนหน้า รวม 6 เดือนแรกของปีตั้งสำรองฯ ไปทั้งสิ้น 8,520 ล้านบาท ลดลง 7.3% จากปีก่อนหน้า ส่งผลให้กำไรสุทธิในไตรมาส 2/66 อยู่ 4,566 ล้านบาท เพิ่มขึ้น 32.8% รวมเป็นกำไรสุทธิสำหรับ 6 เดือนแรกของปีที่ 8,861 ล้านบาท เพิ่มขึ้น 33.6% จากช่วงเดียวกันของปีก่อนหน้า

พร้อมกันนี้ ด้านความเพียงพอของเงินกองทุน อัตราส่วน CAR และ Tier 1 (เบื้องต้น) ณ สิ้นไตรมาส 2/66 ยังอยู่ในระดับสูงที่ 20% และ 16% ซึ่งสูงเป็นลำดับต้น ๆ ของอุตสาหกรรม และสูงกว่าเกณฑ์ขั้นต่ำของธนาคารกลุ่ม D-SIBs ที่ธนาคารแห่งประเทศไทยกำหนดไว้ที่ 12.0% และ 9.5% ตามลำดับ