“ttb analytics” ชี้ยอดขาย “รถยนต์ในประเทศ” หด 1.6% เซ่นกำลังซื้อชะลอ-มาตรการคุมเข้ม

“ttb analytics” ประเมินยอดขายรถยนต์ในประเทศปี 66 หดตัวลง 1.6% รับแรงกำลังซื้อชะลอตัว หลังหนี้ครัวเรือนสูง-เศรษฐกิจโตแผ่ว รวมถึงสถาบันการเงินเข้มงวดมาตรฐานการให้สินเชื่อเช่าซื้อรถยนต์

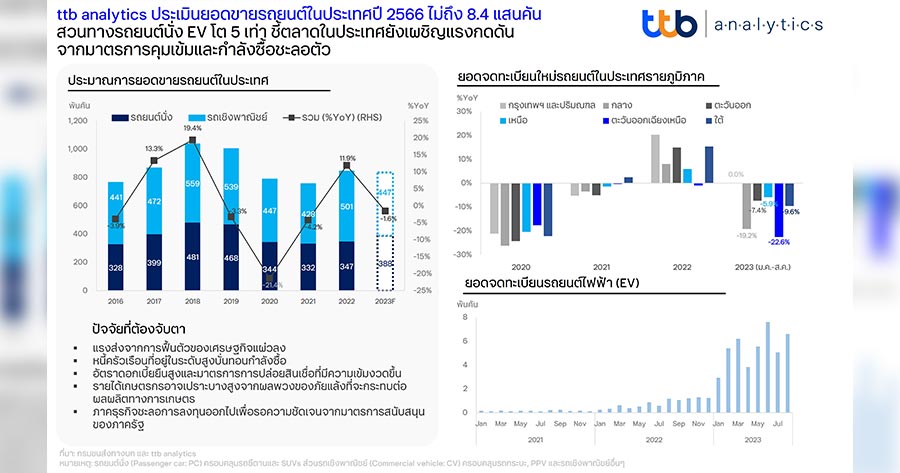

ศูนย์วิเคราะห์เศรษฐกิจ ธนาคารทหารไทยธนชาติ (ttb analytics) ประเมินยอดขายรถยนต์ในประเทศปี 66 อยู่ที่ 8.35 แสนคัน หรือหดตัวลง 1.6% จากปีก่อน แม้ได้อานิสงส์ตลาดรถยนต์นั่งไฟฟ้าที่เพิ่มขึ้นเกือบแตะ 6 หมื่นคัน แต่ภาพรวมอุตสาหกรรมยานยนต์ไทยยังเผชิญแรงกดดันรอบด้าน ทั้งการฟื้นตัวของเศรษฐกิจที่แผ่วลงเร็ว กำลังซื้อชะลอตัวลงจากหนี้ครัวเรือนสูง รายได้เกษตรกรเปราะบาง การชะลอซื้อรถยนต์ของภาคธุรกิจเพื่อรอความชัดเจนจากมาตรการรัฐ ขณะที่สถาบันการเงินเพิ่มความเข้มงวดในการปล่อยสินเชื่อเช่าซื้อรถจากคุณภาพสินเชื่อเช่าซื้อที่มีแนวโน้มด้อยลง และต้นทุนการกู้ยืมที่เพิ่มสูงขึ้นตามวัฎจักรดอกเบี้ยที่ยังคงอยู่ในระดับสูง

สำหรับภาพรวมตลาดรถยนต์ในประเทศมีทิศทางซบเซาต่อเนื่อง โดยยอดขายรถยนต์ในประเทศ 8 เดือนแรกของปี 66 อยู่ที่ 524,784 คัน หรือหดตัว 6.2% จากช่วงเดียวกันของปีก่อน และหดตัวต่อเนื่องเป็นเดือนที่ 10 ยอดยนต์จดทะเบียนใหม่หดตัวในทุกภูมิภาค โดยเฉพาะภาคตะวันออกเฉียงเหนือที่หดตัวถึง 22.6% จากช่วงเดียวกันของปีก่อน รองลงมาคือ ภาคกลาง หดตัว19.2% จากช่วงเดียวกันของปีก่อน และภาคใต้หดตัว 9.6% จากช่วงเดียวกันของปีก่อน ยกเว้นกรุงเทพฯ และปริมณฑลที่ทรงตัว

โดยการชะลอตัวของยอดขายรถยนต์ในประเทศมาจากรถยนต์เชิงพาณิชย์เป็นหลัก ซึ่งหดตัวสูงถึง 13% จากช่วงเดียวกันของปีก่อน จากการฟื้นตัวทางเศรษฐกิจที่แผ่วกว่าคาด แต่ยอดขายรถยนต์เชิงพาณิชย์ในกลุ่มรถกระบะและรถยนต์เอนกประสงค์ (PPV) ระดับพรีเมียมกลับยังขยายตัวได้ดีในเกือบทุกภูมิภาค ส่วนยอดขายประเภทรถยนต์นั่งยังขยายตัวได้ 3.4% จากช่วงเดียวกันของปีก่อน เนื่องจากยอดขายกลุ่มนี้จะอ่อนไหวต่อภาพของเศรษฐกิจน้อยกว่ารถยนต์เชิงพาณิชย์ อีกทั้งยังได้กระแสความนิยมในรถยนต์ไฟฟ้า (EV) ที่ได้อานิสงส์จากมาตรการสนับสนุนด้านราคาของภาครัฐ ส่งผลให้ยอดขายรถ EV สะสมตั้งแต่ต้นปีสูงถึง 59,025 คัน หรือขยายตัวถึง 433.1% จากช่วงเดียวกันของปีก่อน ทำให้ส่วนแบ่งตลาดรถยนต์นั่งโดยรวมเพิ่มขึ้นจาก 3% ในปี 65 เป็น 15-20% ในปัจจุบัน

อย่างไรก็ตาม แม้ยอดขายในประเทศโดยรวมหดตัวแต่ตัวเลขส่งออกกลับขยายตัวได้ดี ดันยอดผลิตรถยนต์ 8 เดือนแรกของปี 66 ให้ขยายตัวได้ 3.1% จากช่วงเดียวกันของปีก่อน จากสัดส่วนการผลิตรถยนต์เพื่อส่งออกที่สูงสุดนับตั้งแต่ปี 59 ที่ระดับ 59.2% สวนทางกับการผลิตเพื่อจำหน่ายในประเทศที่เหลือเพียง 40.8% ซึ่งสอดคล้องกับการชะลอตัวของตลาดในประเทศ โดยยอดผลิตรถยนต์เพื่อส่งออกในช่วงที่ผ่านมาที่ขยายตัวถึง 19.5% จากช่วงเดียวกันของปีก่อน

เนื่องจากการเร่งชดเชยการส่งมอบรถที่ล่าช้า หลังเกิดปัญหาอุปทานชิ้นส่วนสำคัญชะงักงันจนทำให้การผลิตล่าช้าออกไป (Supply Lag) ในปีก่อนหน้า ซึ่งส่วนใหญ่เป็นยอดส่งออกรถยนต์นั่งทั้งแบบเครื่องยนต์สันดาปภายใน (ICE) และ EV รวมไปถึงรถ PPV ที่เพิ่มขึ้นทั้งในตลาดเอเชีย ออสเตรเลียและโอเชียเนีย ตะวันออกกลาง รวมถึงสหภาพยุโรป

ขณะที่ ttb analytics คาดว่ายอดขายรถยนต์ในประเทศปี 66 จะอยู่ที่ 8.35 แสนคัน หรือหดตัว 1.6% จากช่วงเดียวกันของปีก่อน แบ่งเป็นรถยนต์เชิงพาณิชย์ 4.47 แสนคัน หรือหดตัว 10.8% จากช่วงเดียวกันของปีก่อน และรถยนต์นั่ง 3.88 แสนคัน ขยายตัว 11.5% จากช่วงเดียวกันของปีก่อน โดยอุตสาหกรรมยานยนต์ไทยยังเผชิญแรงกดดันอย่างต่อเนื่องจากการเพิ่มความเข้มงวดในการปล่อยสินเชื่อเช่าซื้อของสถาบันการเงิน ขณะที่การฟื้นตัวของเศรษฐกิจก็ส่งสัญญาณแผ่วลง กำลังซื้อในภาพรวมยังชะลอตัวลงจากหนี้ครัวเรือนที่ยังอยู่ในระดับสูง ผลพวงจากปรากฎการณ์เอลนีโญที่จะกระทบต่อผลผลิตและรายได้เกษตรกร ตลอดจนการชะลอซื้อรถเพื่อการพาณิชย์ของภาคธุรกิจที่รอความชัดเจนจากมาตรการสนับสนุนจากภาครัฐ

อย่างไรก็ตาม ตลาดรถ EV ในปี 66-67 มีการเติบโตแบบก้าวกระโดด โดยคาดว่ายอดขายรถยนต์นั่ง EV ปีนี้อาจสูงถึงเกือบ 6 หมื่นคัน หรือเติบโตไม่น้อยกว่า 5 เท่า ส่วนหนึ่งมาจากจำนวนรุ่นรถ EV ที่จำหน่ายในประเทศมีให้เลือกมากกว่า 50 รุ่นย่อยในปัจจุบัน จากการมาตรการสนับสนุนการลงทุนผลิตยานยนต์ไฟฟ้าในประเทศ หรือมาตรการอีวี 3.0 และล่าสุดได้ออกมาตรการอีวี 3.5 ต่อเนื่องจากมาตรการเดิมที่จะหมดอายุสิ้นปี 66 ส่งผลให้แบรนด์ผู้ผลิตรถ EV จีนรายใหญ่เร่งนำเข้ารถสำเร็จรูปจากจีนเพื่อเข้ารับการส่งเสริมการลงทุนในประเทศกันอย่างคึกคัก กดดันให้ราคารถใหม่ในตลาดปรับตัวลงไม่น้อยกว่า 10-20% จนเรียกได้ว่าเป็นสงครามราคา (Price War) ที่กระตุ้นให้รถ EV มีความน่าสนใจในสายตาผู้บริโภคมากขึ้น

ทั้งนี้ ธุรกิจเช่าซื้อของระบบธนาคารพาณิชย์ไทยในปี 66 คาดว่าจะมีแนวโน้มชะลอตัวจากปีก่อน ซึ่งมีส่วนกดดันอุตสาหกรรมยานยนต์ในประเทศ เนื่องจากมาตรฐานการให้สินเชื่อเช่าซื้อรถยนต์ในช่วงที่เหลือของปียังเข้มงวดต่อเนื่องจากความกังวลต่อความเสี่ยงด้านเครดิตของผู้กู้และความเสี่ยงของมูลค่าหลักทรัพย์ค้ำประกันจากอุปทานรถยนต์ในตลาดที่เพิ่มขึ้นอย่างรวดเร็ว รวมไปถึงคุณภาพสินเชื่อเช่าซื้อรถยนต์ที่คาดว่าจะด้อยลงต่อจากแนวโน้มที่ Stage 2 ในปัจจุบันจะไหลมาเป็นหนี้เสีย (NPLs) เพิ่มเติมอีกไม่ต่ำกว่า 2-3 พันล้านบาท

รวมไปถึงต้นทุนการกู้ยืมของสถาบันการเงินที่ยังปรับตัวสูงขึ้นตามวัฎจักรดอกเบี้ยที่ยืนสูงในรอบ 10 ปี ส่งผลให้ธนาคารพาณิชย์จำเป็นต้องใช้ความระมัดระวังในการพิจารณาความสามารถในการชำระหนี้เป็นพิเศษ และส่งผลให้อัตราการอนุมัติสินเชื่อมีแนวโน้มลดลงเช่นกัน