SCB EIC ชี้ตลาดกระเบื้องปี 68 หดตัว 2.4% รับพิษอสังหาซบ-แข่งขันเดือด

SCB EIC มองตลาดกระเบื้องปี 68 หดตัว 2.4% เหลือ 191.8 ล้าน ตร.ม. จากภาวะอสังหาริมทรัพย์ชะลอ-การแข่งขันจากสินค้านำเข้าจีนและเวียดนาม ผู้ผลิตไทยเร่งปรับตัวด้วยสินค้าพรีเมียม

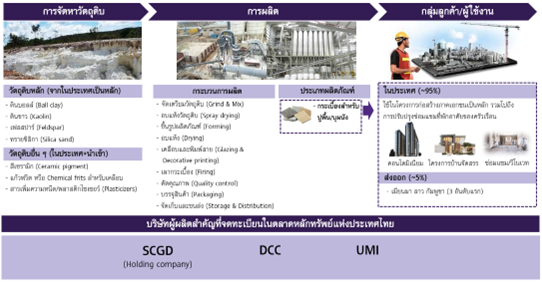

ศูนย์วิจัยเศรษฐกิจและธุรกิจ ธนาคารไทยพาณิชย์ (SCB EIC) ระบุว่า ไทยมีการผลิตกระเบื้องปูพื้น-บุผนังโดยเฉลี่ยในช่วงปี 2020-2024 ประมาณ 120 ล้านตารางเมตร/ปี จากกำลังการผลิตรวมทั้งหมดประมาณ 200 ล้านตารางเมตร/ปี โดยสัดส่วนกว่า 95% ของปริมาณการผลิตเป็นการผลิตเพื่อจำหน่ายในประเทศเป็นหลัก ซึ่งมีความต้องการจากผู้ใช้งานกลุ่มต่าง ๆ ได้แก่ กลุ่มผู้รับเหมาก่อสร้างโครงการก่อสร้างของภาคเอกชน ทั้งโครงการเชิงพาณิชย์ และโครงการที่พักอาศัย ซึ่งเป็นอุปสงค์หลักของการใช้งานกระเบื้องปูพื้น-บุผนังในประเทศ, กลุ่มผู้รับเหมาก่อสร้างโครงการก่อสร้างอาคารของภาครัฐ, รวมถึงยังมีการใช้กระเบื้องปูพื้น-บุผนังในการปรับปรุงซ่อมแซมพื้นที่เชิงพาณิชย์ และที่อยู่อาศัยของภาคครัวเรือน ขณะที่สัดส่วนอีกราว 5% เป็นการผลิตเพื่อส่งออกไปจำหน่ายยังต่างประเทศ โดยตลาดที่สำคัญ ได้แก่ เมียนมา, ลาว และกัมพูชา ซึ่งมีปริมาณการส่งออกจากไทยไปมากที่สุด 3 อันดับแรก

ทั้งนี้โครงสร้างต้นทุนการผลิตกระเบื้องปูพื้น-บุผนังส่วนใหญ่ราวครึ่งหนึ่งเป็นต้นทุนวัตถุดิบ อาทิ ดิน, หินบด, แร่, สี และสารเคมีองค์ประกอบ ที่มาจากการจัดซื้อจากทั้งในประเทศ และนำเข้าจากต่างประเทศ นอกจากนี้ สัดส่วนราว 15% เป็นต้นทุนพลังงาน เช่น ค่าไฟฟ้าและก๊าซธรรมชาติ ซึ่งมีความผันผวนตามราคาน้ำมันดิบโลก สำหรับต้นทุนแรงงานคิดเป็นสัดส่วนราว 13% และสัดส่วนที่เหลืออีกราว 23% เป็นต้นทุนอื่น ๆ อาทิ ค่าบำรุงรักษาเครื่องจักร และค่าบริการที่เกี่ยวข้อง

อุตสาหกรรมการผลิตกระเบื้องปูพื้น-บุผนังประกอบด้วยกลุ่มผู้ประกอบการรายใหญ่เพียงไม่กี่ราย และมีบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยทั้งหมด 3 ราย ได้แก่ บริษัทเอสซีจี เดคคอร์ จำกัด (มหาชน) (SCGD), บริษัท ไดนาสตี้เซรามิค จำกัด (มหาชน) (DCC) และบริษัท สหโมเสคอุตสาหกรรม จำกัด (มหาชน) (UMI) ซึ่งมีการแข่งขันกันในด้านการผลิต และการพัฒนาสินค้าตามกลุ่มลูกค้าเป้าหมายที่มีความหลากหลาย อาทิ กระเบื้องเกรดพรีเมียม (Premium product) กระเบื้องพอซ์เลน (Porcelain) กระเบื้องเกรดปานกลาง (Mid segment) และกระเบื้องกลุ่มแมส (Mass products) ผ่านช่องทางการจำหน่ายที่ครอบคลุม ได้แก่ ร้านค้าตัวแทนจำหน่าย (Dealer), ร้านค้าปลีกสมัยใหม่ (Modern trade), เครือข่ายร้านค้าที่เป็นเป็นสาขาของบริษัท และการจำหน่ายโดยตรงไปยังผู้รับเหมาโครงการก่อสร้างต่าง ๆ ทั้งผู้รับเหมาโครงการขนาดใหญ่ของภาครัฐ และภาคเอกชน ตลอดจนผู้รับเหมาโครงการก่อสร้างขนาดเล็กทั่วประเทศ

รูปที่ 1 : ห่วงโซ่อุปทานการผลิตกระเบื้องปูพื้น-บุผนัง และบริษัทผู้ผลิตที่สำคัญในอุตสาหกรรม

ปริมาณการจำหน่ายกระเบื้องปูพื้น-บุผนังในประเทศปี 2568 มีแนวโน้มหดตัว 2.4% เมื่อเทียบกับงวดเดียวกันของปีก่อน โดยมีปัจจัยกดดันจากมูลค่าการก่อสร้างภาคเอกชนที่หดตัว เป็นผลมาจากการก่อสร้างที่อยู่อาศัยใหม่ที่มีแนวโน้มหดตัวต่อเนื่อง ส่งผลให้ความต้องการใช้งานกระเบื้องปูพื้น-บุผนังของไทยในปี 2568 มีแนวโน้มลดลงมาอยู่ที่ 191.8 ล้านตารางเมตร (-2.4% เมื่อเทียบกับงวดเดียวกันของปีก่อน) โดยเป็นการหดตัวต่อเนื่องจากปี 2567 ที่ปริมาณการจำหน่ายกระเบื้องปูพื้น-บุผนังลดลงจากปีก่อนหน้า จากสถานการณ์หน่วยเหลือขายสะสมที่อยู่อาศัยยังอยู่ในระดับสูงมาอย่างต่อเนื่องจากในอดีต ส่งผลให้รายได้ของผู้ประกอบการลดลง อย่างไรก็ดี ยังมีการใช้งานเพื่อปรับปรุงพื้นที่เชิงพาณิชย์ อาทิ โรงแรม, ห้างสรรพสินค้า, พื้นที่ค้าปลีก และโครงการ Mixed-use และ Community mall รวมถึงการปรับปรุงที่อยู่อาศัย โดยเฉพาะหลังเหตุการณ์แผ่นดินไหวกรุงเทพฯ ในวันที่ 28 มีนาคม 2568 ที่ผ่านมา แต่อุปสงค์การใช้งานเพื่อการปรับปรุงที่พักอาศัยของครัวเรือนยังเป็นไปอย่างจำกัดจากความระมัดระวังด้านการใช้จ่ายมากขึ้น

ราคากระเบื้องปูพื้น-บุผนังเพิ่มขึ้นอย่างต่อเนื่องกว่า 4.8% CAGR ในช่วงปี 2564-2567 โดยมีปัจจัยหลักมาจากการปรับตัวเพิ่มขึ้นของราคาวัตถุดิบบางประเภท เช่น แร่เฟลสปาร์ หรือสารเคลือบผิว ที่ต้องนำเข้าจากต่างประเทศเพื่อมาใช้งาน ซึ่งได้รับผลกระทบจากเงินบาทอ่อนค่า ประกอบกับค่าขนส่งที่เพิ่มขึ้น รวมถึงการปรับขึ้นอัตราค่าจ้างขั้นต่ำซึ่งกระทบกับต้นทุนแรงงานที่สูงขึ้น สำหรับในปี 2568 ราคากระเบื้องปูพื้น-บุผนัง มีแนวโน้มลดลงจากปี 2567 เล็กน้อย โดยคาดว่าจะอยู่ที่ประมาณ 152 บาทต่อตารางเมตร หรือลดลง 0.5% เมื่อเทียบกับงวดเดียวกันของปีก่อน จากแนวโน้มต้นทุนพลังงาน ทั้งราคาน้ำมัน ก๊าซธรรมชาติ และค่าไฟฟ้าที่ลดลง ขณะที่ต้นทุนวัตถุดิบการผลิตประเภทสินแร่และเคมีภัณฑ์ยังคงทรงตัวอยู่ในระดับสูง

อุตสาหกรรมการผลิตและจำหน่ายกระเบื้องปูพื้น-บุผนังของไทย ยังคงมีปัจจัยกดดันจากการเข้ามาตีตลาดของกระเบื้องนำเข้าจากต่างประเทศ กระเบื้องจากต่างประเทศถูกนำเข้ามาใช้งานอย่างต่อเนื่องในช่วงปี 2563-2568 เฉลี่ยปีละประมาณ 60 ล้านตารางเมตร (+3.0%CAGR) โดยอุปทานกระเบื้องนำเข้าในปี 2567 ที่มีสัดส่วนประมาณ 30% ของอุปทานกระเบื้องทั้งหมดในประเทศ เพิ่มขึ้นจากปี 2563 ที่มีสัดส่วนอุปทานกระเบื้องนำเข้าอยู่ประมาณ 25% โดยเฉพาะกระเบื้องที่นำเข้ามาจากจีน และเวียดนาม ซึ่งมีราคาโดยเฉลี่ยถูกกว่าราคากระเบื้องที่ผลิตในประเทศไทยประมาณ 6-10% จากต้นทุนการผลิตที่ต่ำกว่า โดยเฉพาะกระเบื้องกลุ่มแมส (Mass product) ที่สามารถทดแทนการใช้งานกระเบื้องที่ผลิตในไทยได้ โดยมีการนำกระเบื้องจากทั้งสองประเทศเข้ามาจำหน่ายในประเทศไทยในช่วงปี 2563-2567 เฉลี่ยปีละประมาณ 40 ล้านตารางเมตร (+2.7CAGR) จนสามารถชิงส่วนแบ่งตลาดเพิ่มขึ้นอย่างต่อเนื่อง และในปี 2568 คาดว่าจะยังคงถูกนำเข้ามาจำหน่ายเพิ่มขึ้น โดยส่วนหนึ่งเป็นผลกระทบมาจากสงครามการค้าของสหรัฐอเมริกาที่มีการขึ้นอัตราภาษีนำเข้าสินค้าจากประเทศต่าง ๆ ทั่วโลก ส่งผลให้เกิดการระบายสินค้ามายังไทยมากขึ้น เนื่องจากทั้งจีน และเวียดนามต่างเป็นผู้ส่งออกกระเบื้องปูพื้น-บุผนังรายสำคัญไปยังสหรัฐอเมริกา รวมถึงความเสี่ยงที่กระเบื้องจากอินเดีย ซึ่งเป็นอีกหนึ่งประเทศผู้ส่งออกกระเบื้องที่สำคัญไปยังสหรัฐอเมริกา มีพื้นที่อยู่ใกล้กับประเทศไทย และราคาสินค้าต่างจากจีนและเวียดนามไม่มาก ก็มีแนวโน้มการระบายสินค้ากระเบื้องปูพื้น-บุผนังมายังประเทศไทยมากขึ้นด้วยเช่นกัน จึงเป็นความท้าทายที่สำคัญให้ผู้ผลิตกระเบื้องปูพื้น-บุผนังของไทยต้องปรับกลยุทธ์ในการผลิต การพัฒนาผลิตภัณฑ์ รวมถึงการวางแผนการตลาดเพื่อแข่งขันกับกระเบื้องนำเข้าดังกล่าว

การสร้างความแตกต่างเพื่อให้ผลิตภัณฑ์มีความโดดเด่น (Product differentiation) ด้วยการพัฒนาผลิตภัณฑ์กระเบื้องคุณสมบัติพิเศษที่มีคุณภาพสูง รวมทั้งการเพิ่มประสิทธิภาพการผลิต เพื่อควบคุมต้นทุนจะช่วยเสริมศักยภาพและความได้เปรียบในการแข่งขันแก่ผู้ผลิตกระเบื้องปูพื้น–บุผนังของไทย และช่วยประคองธุรกิจท่ามกลางการแข่งขันของกระเบื้องนำเข้า การแข่งขันที่ดุเดือดของตลาดกระเบื้องกลุ่มแมสในปัจจุบัน ทั้งการแข่งขันกันระหว่างผู้ผลิตในประเทศ และการแข่งขันกับกระเบื้องราคาถูกจากต่างประเทศที่กำลังทะลักเข้ามาช่วงชิงส่วนแบ่งทางการตลาด ประกอบกับแนวโน้มความต้องการของผู้บริโภคที่เปลี่ยนแปลงไป เช่น เทรนด์การเลี้ยงสัตว์ที่ทำให้เกิดความต้องการใช้งานกระเบื้องที่ทนต่อการขีดข่วน และเช็ดทำความสะอาดง่าย ไม่สะสมเชื้อแบคทีเรีย ส่งผลให้ผู้ประกอบการต้องปรับกลยุทธ์ โดยการพัฒนากระเบื้องเกรดพรีเมียม จะเพิ่มโอกาสในการเจาะตลาดการก่อสร้างโครงการเชิงพาณิชย์ระดับบนขึ้นไป ทั้งโรงแรมห้าดาว อาคารสำนักงานเกรด A และ A+ และศูนย์การค้าชั้นนำ รวมถึงโครงการที่อยู่อาศัยระดับราคาปานกลาง-สูง ขึ้นไปถึง Luxury ทั้งบ้านจัดสรร และคอนโดมิเนียม ซึ่งโครงการเหล่านี้ให้ความสำคัญกับคุณภาพและความโดดเด่นของวัสดุก่อสร้าง รวมถึงมีมูลค่าการสั่งซื้อเฉลี่ยต่อโครงการค่อนข้างสูง อีกทั้ง ผู้ผลิตสามารถเพิ่มยอดขายได้โดยไม่ต้องแข่งขันด้านราคากับตลาดกระเบื้องกลุ่มแมส และสามารถรักษาอัตรากำไรไว้ได้

นอกจากนี้ การที่กลุ่มผู้บริโภคที่มีกำลังซื้อสูงมักให้ความสำคัญกับคุณภาพ การออกแบบ และความน่าเชื่อถือของแบรนด์ มากกว่าการมองหาสินค้าราคาถูก จะเป็นโอกาสให้ผู้ผลิตที่มีผลิตภัณฑ์เกรดพรีเมียม มีโอกาสในการสร้างภาพลักษณ์ หรือกำหนด Positioning ที่ชัดเจน รวมถึงสามารถขยายไปยังตลาดต่างประเทศที่ต้องการสินค้ากลุ่มดังกล่าว โดยกระเบื้องเกรด

พรีเมียม อาทิ กระเบื้องลายหินอ่อนเกรดพรีเมียม (Marble-look Porcelain), กระเบื้องขนาดใหญ่พิเศษ (Large-format Tiles), กระเบื้องผิวด้านลายไม้ (Matte Wood-look Tiles), กระเบื้อง 3D ผนังตกแต่ง (3D Decorative Wall Tiles), กระเบื้องกันเชื้อแบคทีเรีย (Antibacterial Tiles) เช็ดทำความสะอาดง่าย และทนต่อรอยขีดข่วนของสัตว์เลี้ยง รวมถึงกระเบื้องบางพิเศษ (Thin & Lightweight Tiles) จะเป็นผลิตภัณฑ์ที่มีโอกาสเติบโตได้ในตลาดที่มีกำลังซื้อสูง และตอบโจทย์เทรนด์ผู้บริโภคได้

ทั้งนี้การตั้งเป้าหมายการลดการปล่อยก๊าซเรือนกระจกของผู้ผลิตกระเบื้องปูพื้น-บุผนังของไทยเพื่อให้บรรลุกรอบเป้าหมายความเป็นกลางคาร์บอน ทำให้มีการใช้พลังงานหมุนเวียน และพลังงานสะอาดเพิ่มมากขึ้นในกระบวนการผลิต ได้แก่ การติดตั้งแผงโซลาร์เซลล์, พลังงานชีวมวล และพลังงานความร้อนทิ้ง (Waste heat recovery) เพื่อนำไอร้อนจากเตาเผากลับมาใช้ใหม่ เป็นการช่วยเพิ่มประสิทธิภาพการใช้พลังงานในการผลิต ส่งผลให้รายจ่ายด้านต้นทุนพลังงานของผู้ประกอบการลดลง ประกอบกับการพัฒนาผลิตภัณฑ์และการทำการตลาดสำหรับผลิตภัณฑ์กระเบื้องคุณสมบัติพิเศษ และกระเบื้องพรีเมียม ที่มีราคาขายและอัตรากำไรสูง จึงทำให้ผู้ผลิตสามารถรักษาอัตรากำไรได้ สะท้อนจากอัตราส่วน EBITDA margin ของผู้ผลิตกระเบื้องปูพื้น-บุผนังที่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยในปี 2567 ที่เพิ่มขึ้นเป็น 17.6% จากที่อยู่ประมาณ 16.0% ในปี 2566