ส่องกำไรQ3กลุ่มแบงก์ TISCO-TCAP มาวินโตทะลุ 20% โบรกฯฟันธงQ4โตต่อ

จัดอันดับงบฯ Q3/60 กลุ่มแบงก์ TISCO-TCAP มาวินกำไรโตทะลุ 20% โบรกฯฟันธงผลงาน Q4/60 โตต่อเนื่อง

ช่วงประกาศผลประกอบการไตรมาส 3/60 ของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (บจ.) ในกลุ่มธนาคารพาณิชย์ได้เสร็จสิ้นไปแล้ว พบว่ากำไรของกลุ่มแบงก์ส่วนใหญ่ปรับตัวขึ้นจากช่วงเดียวกันเมื่อปีก่อน หากรวมกำไรสุทธิของทั้งกลุ่มจะอยู่ที่ 4.74 หมื่นล้านบาท ต่ำกว่าที่มีการคาดการณ์กันไว้ที่ 4.9 หมื่นล้านบาทราว 3.4%

โดยผลประกอบการของกลุ่มดังกล่าว ยังถือว่าอยู่ในแนวโน้มที่ดี ส่วนใหญ่มีการตั้งสำรองหนี้สูญและหนี้สงสัยจะสูญเพิ่มน้อยลง ขณะที่สินเชื่อด้อยคุณภาพ (NPLs) ส่วนใหญ่ปรับตัวลดลง อย่างไรก็ตามการปรับตัวขึ้นในไตรมาสดังกล่าวยังถือว่าเป็นการปรับตัวขึ้นน้อยกว่าที่มีการคาดการณ์เอาไว้ก่อนหน้านี้

ด้าน นายกรภัทร วรเชษฐ์ ผู้อำนวยการฝ่ายวิจัยและบริการการลงทุน บริษัทหลักทรัพย์ โนมูระ พัฒนสิน จำกัด (มหาชน) เปิดเผยกับ “ข่าวหุ้นธุรกิจออนไลน์” ว่าภาพรวมผลประกอบการในไตรมาส 3/60 ของกลุ่มธนาคารยังถืออยู่ในทิศทางที่ดี โดยกำไรปรับตัวขึ้นจากช่วงเดียวกันเมื่อปีก่อนหลังจากสินเชื่อด้อยคุณภาพ (NPLs) เริ่มปรับตัวลดลง ขณะที่ผลประกอบการของกลุ่มธนาคารพาณิชย์ในไตรมาส 4/60 มีแนวโน้มที่จะปรับตัวขึ้น เนื่องจากหุ้นในกลุ่มดังกล่าวยังมีอัตราการเติบโตในทิศทางที่ดี

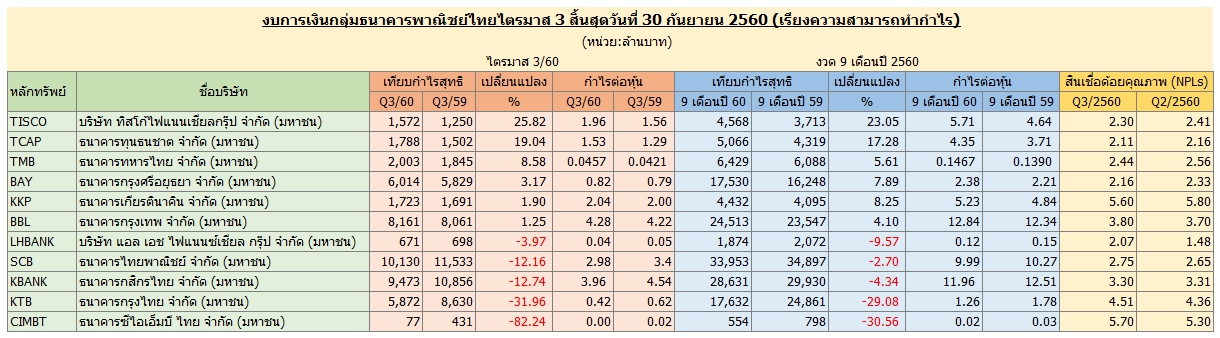

ทั้งนี้ทางทีมงาน “ข่าวหุ้นธุรกิจออนไลน์” จึงได้ทำการสำรวจและรวบรวมข้อมูลผลประกอบการของบจ.ในกลุ่มดังกล่าว ได้ทั้งหมด 11 บจ. โดยเรียงลำดับตามเปอร์เซ็นต์เปลี่ยนแปลงของกำไรจากมาไปน้อย ได้ดังนี้

*คลิกที่รูปเพื่อดูตารางขนาดปกติ

อันดับที่ 1 บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO รายงานผลการดำเนินงานประจำไตรมาส 3/60 สิ้นสุดวันที่ 30 ก.ย.60 มีกำไรสุทธิ 1.57 พันล้านบาท เพิ่มขึ้น 25.79% จากช่วงเดียวกันเมื่อปีก่อนมีกำไร 1.25 พันล้านบาท

ทั้งนี้ผลการดำเนินงานในไตรมาสดังกล่าวปรับตัวเพิ่มขึ้นเนื่องจากบริษัทมีของรายได้ดอกเบี้ยสุทธิ และรายได้ที่มิใช่ดอกเบี้ยจากธุรกิจหลักเพิ่มขึ้น ประกอบกับค่าใช้จ่ายสำรองหนี้สูญที่ลดลงจากช่วงเดียวกันของปีก่อนหน้า

ทั้งนี้ในส่วนของการตั้งสำรองหนี้สูญลดลงร้อยละ 44 เมื่อเทียบกับไตรมาสเดียวกันของปีก่อน จากคุณภาพสินทรัพย์ที่ปรับตัวขึ้นอย่างต่อเนื่อง โดยในไตรมาสนี้อัตราส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ต่อสินเชื่อรวม (NPL ratio) ลดลงมาอยู่ที่ร้อยละ 2.3

อันดับที่ 2 ธนาคารทุนธนชาต จำกัด (มหาชน) หรือ TCAP รายงานผลการดำเนินงานประจำไตรมาส 3/60 สิ้นสุดวันที่ 30 ก.ย.60 มีกำไรสุทธิ 1.79 พันล้านบาท เพิ่มขึ้น 19% จากช่วงเดียวกันเมื่อปีก่อนมีกำไร 1.50 พันล้านบาท

ทั้งนี้ผลการดำเนินงานในไตรมาสดังกล่าวมีกำไรเพิ่มขึ้น เนื่องจากธนาคารมีรายได้ดอกเบี้ยสุทธิปรับตัวเพิ่มขึ้น จากปริมาณสินเชื่อที่เพิ่มขึ้น ขณะที่ยอดสินเชื่อด้อยคุณภาพตามงบการเงินรวมลดลง 347 ล้านบาท จากสิ้นปีที่ผ่านมา ส่งผลให้สัดส่วนสินเชื่อด้อยคุณภาพ (NPL Ratio) ลดลงคงเหลือร้อยละ 2.11

อย่างไรก็ตาม บริษัทมีค่าใช้จ่ายหนี้สูญและหนี้สงสัยจะสูญเพิ่มขึ้น ตามปริมาณยอดสินเชื่อที่ปรับตัวเพิ่มขึ้น และการตั้งสำรองอย่างระมัดระวังเพื่อรองรับความผันผวนทางเศรษฐกิจในอนาคต

อันดับที่ 3 ธนาคารทหารไทย จำกัด (มหาชน) หรือ TMB รายงานผลการดำเนินงานประจำไตรมาส 3/60 สิ้นสุดวันที่ 30 ก.ย.60 มีกำไรสุทธิ 2 พันล้านบาท เพิ่มขึ้น 8.58% จากช่วงเดียวกันเมื่อปีก่อนมีกำไร 1.85 พันล้านบาท

ทั้งนี้ผลการดำเนินงานในไตรมาสดังกล่าวปรับตัวเพิ่มขึ้นเนื่องจาก บริษัทมีค่าธรรมเนียมจากการขายกองทุนรวมและแบงก์แอสชัวรันส์ยังคงมีแนวโน้มเติบโตได้ดี ขณะที่เริ่มเห็นสัญญาณการฟื้นตัวของรายได้ค่าธรรมเนียมสินเชื่อธุรกิจจากไตรมาสก่อนเช่นกัน ซึ่งการลดลงจากไตรมาสก่อนหน้า โดยสาเหตุหลักจากการรับรู้รายได้ Access fee ในไตรมาส 2 ปี 60

โดยรายได้ค่าธรรมเนียมและบริการที่เพิ่มขึ้นดังกล่าว ส่วนหนึ่งเป็นผลมาจากการร่วมมือกันระหว่างธนาคารและ บริษัท เอฟดับบลิวดี ประกันชีวิต จำกัด (มหาชน) ในการเสนอขายกรมธรรม์ประกันชีวิตผ่านธนาคาร (Bancassurance) ซึ่งจะทยอยรับรู้และบันทึกเป็นรายได้เป็นระยะเวลา 15 ปี ซึ่งมีผลตั้งแต่วันที่ 1 ม.ค. 60 โดยธนาคารเริ่มรับรู้รายได้จากการร่วมมือดังกล่าวมาตั้งแต่ช่วงไตรมาส 2/60 ที่ผ่านมา

อันดับที่ 4 ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) หรือ BAY รายงานผลการดำเนินงานประจำไตรมาส 3/60 สิ้นสุดวันที่ 30 ก.ย.60 มีกำไรสุทธิ 6.01 พันล้านบาท เพิ่มขึ้น 3.17% จากช่วงเดียวกันเมื่อปีก่อนมีกำไร 5.83 พันล้านบาท

ทั้งนี้ผลการดำเนินงานไตรมาสดังกล่าว มีกำไรเพิ่มขึ้น เนื่องจากการเติบโตของรายได้ดอกเบี้ยสุทธิ และรายได้ค่าธรรมเนียมและค่าบริการสุทธิ

ขณะที่อัตราส่วนสินเชื่อด้อยคุณภาพ (NPL) ปรับตัวดีขึ้นอยู่ที่ร้อยละ 2.16 ในไตรมาส 3/60 เมื่อเทียบกับร้อยละ 2.24 ในไตรมาส 2/60

อย่างไรก็ตาม ธนาคารตั้งค่าเผื่อหนี้สงสัยจะสูญในไตรมาส 3/60 จำนวน 6.18 พันล้านบาท เพิ่มขึ้น 738 ล้านบาท หรือร้อยละ 13.6 จากไตรมาสที่ผ่านมา สอดคล้องกับความรอบคอบระมัดระวังในการบริหารเงินให้สินเชื่อ

อันดับที่ 5 ธนาคารเกียรตินาคิน จำกัด (มหาชน) หรือ KKP รายงานผลการดำเนินงานประจำไตรมาส 3/60 สิ้นสุดวันที่ 30 ก.ย.60 มีกำไรสุทธิ 1.72 พันล้านบาท เพิ่มขึ้น 1.90% จากช่วงเดียวกันเมื่อปีก่อนมีกำไร 1.69 พันล้านบาท

ทั้งนี้ผลการดำเนินงานในไตรมาสดังกล่าวมีกำไรเพิ่มขึ้นเนื่องจากรายได้ค่าธรรมเนียมและบริการสุทธิเพิ่มขึ้น 139 ล้านบาท หรือ 15.7% ขณะที่กำไรสุทธิของธุรกิจตลาดทุน ซึ่งดำเนินการโดยบริษัท ทุนภัทร จำกัด (มหาชน) และบริษัทย่อย ได้แก่ บล.ภัทร และ บลจ.ภัทร จำนวน 300 ล้านบาท

ด้าน บล.เอเซีย พลัส ระบุในบทวิเคราะห์ ว่ากลุ่มธนาคารพาณิชย์รายงานผลประกอบการไตรมาส 3/60 เสร็จสิ้นแล้ว โดยปลายสัปดาห์ที่ผ่านมา KBANK (FV’61@B243) รายงานกำไรสุทธิไตรมาส 3/60 ดีกว่าคาด เติบโต 5.4% จากไตรมาสก่อน(ลดลง 12.7% จากปีก่อน) การเติบโตหลักๆ ยังคงมาจากรายได้ค่าธรรมเนียมฯ จากธุรกรรมด้านการโอนเงิน และธุรกรรมที่เกี่ยวเนื่องกับสินเชื่อ

ขณะที่รายได้ดอกเบี้ยรับสุทธิเติบโตเช่นกัน แม้ภาพรวมสินเชื่อสุทธิยังค่อนข้างทรงตัว ขณะที่ NIM ดีกว่าคาด จาก yield ที่เพิ่มขึ้นสวนทางกับต้นทุนดอกเบี้ยจ่ายที่ลดลง ทางด้านสัดส่วน NPL ต่อสินเชื่อรวมเริ่มทรงตัวได้ อย่างไรก็ตาม กำไรสุทธิ 9 เดือนแรกของปี 60 คิดเป็นเพียง 67% ของประมาณการฯ เดิมทั้งปี จึงปรับลดประมาณการกำไรสุทธิปี 2560-61 ลง 16.5% และ 10.6% ตามลำดับ โดยคาดปี 2560-61 ผลประกอบการลดลง 11.3% จากปีก่อน ก่อนจะกลับมาเติบโต 11.3% จากปีก่อน โดย Fair Value ปี 2561 หลังปรับประมาณการฯ อยู่ที่ 243 บาท มี upside ราว 13.8%

ตามด้วย KTB (FV’61@B18) กำไรสุทธิงวดไตรมาส 3/60 ต่ำกว่าคาด แม้เพิ่ม 82.2%จากไตรมาสก่อน แต่ลดลง 32%จากปีก่อน จากการบันทึกค่าใช้จ่ายสำรองหนี้ฯ เพิ่มขึ้นรองรับหลักเกณฑ์ IFRS 9 ขณะที่ผลการดำเนินงานหลักเป็นไปตามคาด โดยรายได้ดอกเบี้ยรับสุทธิหดตัวตามภาวะสินเชื่อ และ NIM ที่อ่อนตัว ส่วนรายได้ค่าธรรมเนียมฯ ค่อนข้างทรงตัว

ขณะที่แนวโน้มผลการดำเนินงานไตรมาส 4/60 คาด ทรงตัวจากไตรมาส 3/60 จึงปรับลดประมาณการกำไรสุทธิปี 2560-61 ลง 12.4% และ 4.2% จากเดิม ทำให้แนวโน้มกำไรสุทธิปี 2560 ลดลงถึง 26% จากปีก่อน ก่อนที่จะกลับมาเติบโต 32% จากปีก่อนในปี 2561 Fair Value ปี 2561 หลังปรับประมาณการฯ อยู่ที่ 18 บาท ไม่เหลือ upside จึงแนะนำ switch

และ KKP (FV’61@B91) กำไรสุทธิงวดไตรมาส 3/60 สูงกว่าคาด เติบโตถึง 45.4% จากไตรมาสก่อน และ 1.9% จากปีก่อน หลักๆ มาจากการลดลงของ NPL ของสินเชื่ออสังหาฯ และสินเชื่อ SME ขณะที่รายได้ดอกเบี้ยรับสุทธิเติบโตตามสินเชื่อ เช่นเดียวกับรายได้ค่าธรรมเนียมฯ กำไรสุทธิ 9 เดือนแรกของปี 60 คิดเป็น 81% ของประมาณการฯ เดิมทั้งปี จึงปรับเพิ่มประมาณการกำไรสุทธิปี 2560-61 ขึ้น 9.9% และ 4.3% จากเดิม หลังจาก กำไรสุทธิปีนี้และปีหน้าจะ เติบโต 9.1% จากปีก่อน และ 9.3% ตามลำดับ Fair Value ปี 2561 หลังปรับประมาณการฯ อยู่ที่ 91 บาท มี upside ถึง 20.5% ประกอบกับคาดหวัง div.yield ปีนี้สูงถึง 7.9% แนะนำทยอยซื้อสะสมเมื่อราคาอ่อนตัว

โดยรวมผลประกอบการไตรมาส 3/60 ของกลุ่ม ธ.พ.ทำกำไรสุทธิรวมกันที่ 4.74 หมื่นล้านบาท ต่ำกว่าที่ฝ่ายวิจัยคาดที่ 4.9 หมื่นล้านบาทราว 3.4% โดยหดตัวลง 8.6% จากปีก่อน แต่เติบโต 4.5% จากไตรมาสก่อน โดย ธ.พ. ที่เติบโตโดดเด่นสุด คือ TISCO และ TCAP ตรงข้ามกับที่หดตัวจากปีก่อน คือ KTB, KBANK และ SCB

ทั้งนี้ top pick ของกลุ่ม ธ.พ. เลือก BBL (FV’61@B 210) ที่ได้ประโยชน์จากวัฏจักรการลงทุนรอบใหม่ และรายได้ค่าธรรมเนียมที่เพิ่มขึ้นจากการเป็นพันธมิตรกับ AIA รวมทั้งคาดหวังเงินปันผลได้ในระดับสูง (คาดจ่ายเงินปันผลสำหรับผลประกอบการครึ่งปีหลังของปี 60 ที่ 5 บาทต่อหุ้น) รวมทั้ง KKP (คาดจ่ายเงินปันผลสำหรับผลประกอบการครึ่งปีหลังของปี 60 ที่ 4 บาทต่อหุ้น)

ด้าน บล.เคจีไอ (ประเทศไทย) ระบุในบทวิเคราะห์ กลุ่มธนาคารพาณิชย์ทยอยรายงานผลประกอบการไตรมาส 3/60 ภาพรวมผลประกอบการกลุ่มฯ (ที่ฝ่ายวิจัยฯออกบทวิเคราะห์รวม 9 แห่ง) กำไรเพิ่มขึ้น 4.9% จากไตรมาสก่อน แต่ลดลง 9% จากช่วงเดียวกันเมื่อปีก่อน แย่กว่าคาดราว 8% หลักๆ เป็นผลจากการตั้งสำรองฯ โดยให้เป้า KTB ที่19 บาท รายงานกำไรไตรมาส 3/60 = 5.8 พันล้านบาท (เพิ่มขึ้น 82% จากไตรมาสก่อน, ลดลง 32% จากปีก่อน) ต่ำกว่าคาด 28%

ขณะที่ให้เป้า KKP ที่ 72 บาท รายงานกำไรไตรมาส 3/60 = 1.7 พันล้านบาท (เพิ่มขึ้น 45% จากไตรมาสก่อน, เพิ่มขึ้น2% จากปีก่อน) สูงกว่าคาด 16%