BTS ปิดจ๊อบขายหุ้นกู้ 1.2 หมื่นลบ. ต่อยอดคมนาคม-เสริมแกร่งฐานะการเงิน

BTS ประสบความสำเร็จในการขายหุ้นกู้ 2 ชุด มูลค่า 12,000 ล้านบาท เสริมสร้างความแข็งแกร่งด้านเงินทุน ต่อยอดสร้างการเติบโตในฐานะผู้ให้บริการรถไฟฟ้าบีทีเอสที่เป็นบริษัทด้านการคมนาคมขนส่งที่ยั่งยืนอันดับ 1 ของโลก

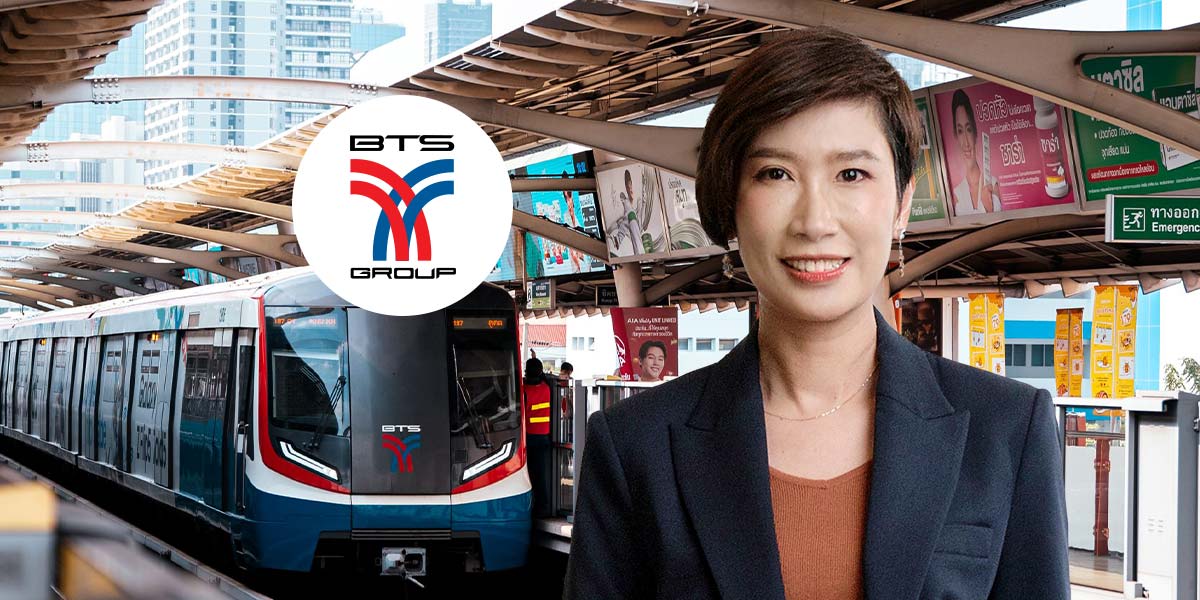

นางสาวชวดี รุ่งเรือง ผู้อำนวยการใหญ่สายการเงิน บริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) หรือ BTS เปิดเผยว่า บริษัทมีความยินดีและขอขอบคุณผู้ลงทุนที่ไว้วางใจและสนับสนุนการเสนอขายหุ้นกู้ ครั้งที่ 2/2568 ชนิดระบุชื่อผู้ถือ ประเภทไม่ด้อยสิทธิ ไม่มีประกัน และมีผู้แทนถือหุ้นกู้ จำนวน 2 ชุด ประกอบด้วย หุ้นกู้ชุดที่ 1 อายุ 2 ปี อัตราดอกเบี้ยคงที่ 3.40% ต่อปี ครบกำหนดไถ่ถอนปี 2570

รวมถึงหุ้นกู้ชุดที่ 2 อายุ 3 ปี อัตราดอกเบี้ยคงที่ 3.60% ต่อปี ครบกำหนดไถ่ถอนปี 2571 กำหนดชำระดอกเบี้ยทุก 6 เดือน ตลอดอายุหุ้นกู้ ที่ได้เปิดให้ผู้ลงทุนจองซื้อระหว่างวันที่ 29-30 กันยายน และ 1 ตุลาคม 2568 ผ่านสถาบันการเงินชั้นนำ 11 แห่ง ซึ่งได้รับการแต่งตั้งเป็นผู้จัดการการจัดจำหน่ายหุ้นกู้ในครั้งนี้

โดยได้รับความสนใจจากผู้ลงทุนทั่วไปและผู้ลงทุนสถาบันเป็นอย่างมาก ส่งผลให้การออกหุ้นกู้ในครั้งนี้ประสบความสำเร็จในการเสนอขายเป็นอย่างดี สามารถปิดการขายด้วยมูลค่ารวมทั้งสิ้น 12,000 ล้านบาท สะท้อนถึงความเชื่อมั่นในศักยภาพการดำเนินธุรกิจของบีทีเอส กรุ๊ปฯ และเป็นทางเลือกให้กับผู้ที่ต้องการลงทุนเพื่อรับผลตอบแทนที่มั่นคง สม่ำเสมอ ท่ามกลางบรรยากาศในการลงทุนที่ยังมีความไม่แน่นอน

สำหรับ BTS และหุ้นกู้ได้รับการจัดอันดับความน่าเชื่อถือในกลุ่มระดับลงทุน (Investment Grade) ที่ “BBB+” แนวโน้มอันดับเครดิต “คงที่” (Stable) จากบริษัท ทริสเรทติ้ง จำกัด เมื่อวันที่ 26 สิงหาคม 2568 ซึ่งอันดับเครดิตสะท้อนถึงสถานะทางธุรกิจและการเงินที่แข็งแกร่งจากการมีรายได้ค่าบริการที่สม่ำเสมอจากการให้บริการเดินรถไฟฟ้าและซ่อมบำรุง (Operation and Maintenance: O&M) ตามสัญญา ตลอดจนกระแสเงินสดรับจากการลงทุนในสัดส่วน 33.33% ในกองทุนรวมโครงสร้างพื้นฐานระบบขนส่งมวลชนทางรางบีทีเอสโกรท (BTSGIF) และการมีสถานะที่มั่นคงในธุรกิจโฆษณา นอกจากนี้ ขอขอบคุณสถาบันการเงินชั้นนำทั้ง 11 แห่ง ที่ได้ร่วมเป็นส่วนหนึ่งของความสำเร็จครั้งนี้ โดยมีบทบาทสำคัญในการให้ข้อมูลกับผู้ลงทุนและมีช่องทางการจัดจำหน่ายหลายทางทำให้ผู้ลงทุนสามารถเข้าถึงหุ้นกู้ครั้งนี้ได้อย่างกว้างขวาง

โดยความสำเร็จในการเสนอขายหุ้นกู้มูลค่า 12,000 ล้านบาท ในครั้งนี้ ได้ตอกย้ำความเชื่อมั่นของนักลงทุนที่มีต่อบีทีเอส กรุ๊ปฯ มาอย่างต่อเนื่อง ทั้งนี้ บีทีเอส กรุ๊ปฯ มีแผนนำเงินจากการเสนอขายหุ้นกู้ครั้งนี้ไปชำระคืนหนี้ ซึ่งจะเสริมสร้างความแข็งแกร่งด้านฐานะการเงิน และเดินหน้าต่อยอดความแข็งแกร่งในฐานะผู้ให้บริการรถไฟฟ้าบีทีเอส ที่เป็นบริษัทด้านการคมนาคมขนส่งที่ยั่งยืนอันดับ 1 ของโลก ซึ่งในช่วง 1-2 ปีที่ผ่านมา บีทีเอส กรุ๊ปฯ ได้เดินหน้าขยายโครงข่ายระบบขนส่งมวลชนทางรางอย่างต่อเนื่อง โดยได้เปิดให้บริการรถไฟฟ้าสายสีเหลือง สายสีชมพู และสายสีชมพูส่วนต่อขยายเข้าสู่เมืองทองธานี ส่งผลให้โครงข่ายรถไฟฟ้าในปัจจุบัน

ประกอบด้วย สายสีเขียว สายสีทอง สายสีเหลือง และสายสีชมพู ครอบคลุมระยะทางรวมทั้งสิ้น 138 กิโลเมตร นอกเหนือจากระบบขนส่งมวลชนทางรางแล้ว บีทีเอส กรุ๊ปฯ ยังได้เซ็นสัญญาให้บริการเดินรถและซ่อมบำรุงสำหรับโครงการรถโดยสารด่วนพิเศษบีอาร์ที (BRT) รวมถึงขยายการลงทุนไปในโครงการทางหลวงพิเศษระหว่างเมือง ได้แก่ สายบางใหญ่ – กาญจนบุรี (M81) และสายบางปะอิน – นครราชสีมา (M6) ซึ่งมีแผนเปิดให้บริการเชิงพาณิชย์ภายในปี 2568 และ 2569 ตามลำดับ