“กลุ่มไฟแนนซ์” ทรุด! แพนิก ธปท. เล็งคลอดเกณฑ์คุมดอกเบี้ย ล้อมคอกหนี้ครัวเรือน

"กลุ่มไฟแนนซ์” ทรุด! แพนิก ธปท. เล็งคลอดเกณฑ์คุมดอกเบี้ย ล้อมคอกหนี้ครัวเรือน โบรกชี้ "ยังไม่มีผลกระทบ" จนกว่าจะเปิดเผยรายละเอียดครบถ้วนกว่านี้

ผู้สื่อข่าวรายงานว่า วันนี้ราคาหุ้นกลุ่มนอนแบงก์ (Non-bank Sector) ราคาร่วงหนัก นำโดย บริษัท เอสจี แคปปิตอล จำกัด (มหาชน) หรือ SGC ณ เวลา 15:50 น.อยู่ที่ระดับ 3.58 บาท ลบ 0.82 บาท หรือ 18.64% ด้วยมูลค่าซื้อขาย 889.36 ล้านบาท

บริษัท ศรีสวัสดิ์ คอร์ปอเรชั่น จำกัด (มหาชน) หรือ SAWAD ณ เวลา 15:53 น.อยู่ที่ระดับ 53.25 บาท ลบ 2.75 บาท หรือ 4.91% ด้วยมูลค่าซื้อขาย 634.24 ล้านบาท

บริษัท เงินติดล้อ จำกัด (มหาชน) หรือ TIDLOR ณ เวลา 15:54 น.อยู่ที่ระดับ 28.00 บาท ลบ 1.25 บาท หรือ 4.27% ด้วยมูลค่าซื้อขาย 302.86 ล้านบาท

บริษัท เมืองไทย แคปปิตอล จำกัด (มหาชน) หรือ MTC ณ เวลา 16:00 น. อยู่ที่ระดับ 34.75 บาท ลบ 2.25 บาท หรือ 6.08% ด้วยมูลค่าซื้อขาย 588.63 ล้านบาท

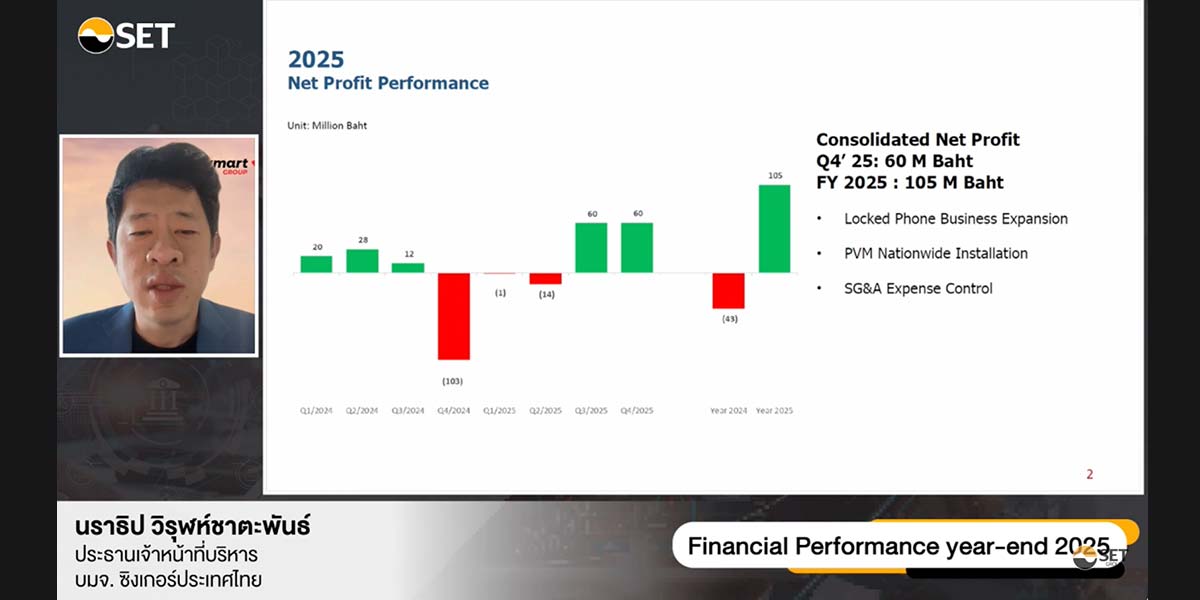

บริษัท ซิงเกอร์ประเทศไทย จำกัด (มหาชน) หรือ SINGER ณ เวลา 16:01 น. อยู่ที่ระดับ 19.10 บาท ลบ 2.00 บาท หรือ 9.48% ด้วยมูลค่าซื้อขาย 1.23 พันล้านบาท

บริษัท ตงฮั้ว โฮลดิ้ง จำกัด (มหาชน) หรือ TH ณ เวลา 16:02 น. อยู่ที่ระดับ 2.10 บาท ลบ 0.24 บาท หรือ 10.26% ด้วยมูลค่าซื้อขาย 62.41 ล้านบาท

บริษัท ชโย กรุ๊ป จำกัด (มหาชน) หรือ CHAYO ณ เวลา 16:03 น. อยู่ที่ระดับ 9.30 บาท ลบ 0.50 บาท หรือ 5.10% ด้วยมูลค่าซื้อขาย 50.49 ล้านบาท

บริษัท บัตรกรุงไทย จำกัด (มหาชน) หรือ KTC ณ เวลา 16:03 น. อยู่ที่ระดับ 57.25 บาท ลบ 1.00 บาท หรือ 1.72% ด้วยมูลค่าซื้อขาย 386.99 ล้านบาท

บริษัท อิออน ธนสินทรัพย์ (ไทยแลนด์) จำกัด (มหาชน) หรือ AEONT ณ เวลา 16:04 น. อยู่ที่ระดับ 196.00 บาท ลบ 6.00 บาท หรือ 2.97% ด้วยมูลค่าซื้อขาย 76.30 ล้านบาท

ด้านบริษัทหลักทรัพย์ ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) จำกัด ระบุในบทวิเคราะห์วันนี้(15ก.พ.66) ว่า ธปท. ออกแนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน โดยมีเป้าหมายลดหนี้ครัวเรือนต่อจีดีพีให้เหลือ 80% ในระยะกลาง (c.88% ในไตรมาส 3/66) ซึ่งนำมาสู่การคุมเข้มการปล่อยสินเชื่อที่มากขึ้น ทั้งนี้คาดว่า ธปท. จะออกกฎเกณฑ์ได้ในไตรมาส 2-ไตรมาส 4/66 ซึ่งในมุมมองมองว่ายังไม่มีผลกระทบจนกว่าจะมีการเปิดเผยรายละเอียดที่ครบถ้วนกว่านี้

อย่างไรก็ตามมาตรการข้างต้นนับเป็นความเสี่ยงของการกำกับดูแล(Regulatory risk) ที่สำคัญในอีก 3-5 ปีข้างหน้า โดยเฉพาะกลุ่ม Non-Bank ที่ปล่อยสินเชื่อรายย่อยมากกว่ากลุ่มแบงก์ คงมุมมอง Overweight สำหรับธนาคาร และ Neutral สำหรับสินเชื่อเพื่อผู้บริโภคหุ้น Top Pick : BBL, SCB และ KKP

บล.ดาโอ ระบุในบทวิเคราะห์วันนี้(15 ก.พ.66) วานนี้ (14 ก.พ.) ธนาคารแห่งประเทศไทย (ธปท.) จัดงาน Media briefing แนวทางการแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน เพื่อวางแนวทางในการแก้ไขปัญหาหนี้ครัวเรือน โดย ธปท. เปิดเผยว่า ปัญหานี้ครัวเรือนในรอบ 10 ปีที่ผ่านมา ขยับเพิ่มขึ้นกว่า 30% จากระดับ 59.3% ในปี 2010 มาอยู่ที่ระดับ 86.8%ในไตรมาสที่ 3 ปี 2022เพิ่มขึ้นในระดับสูง เกินกว่าระดับเฝ้าระวังที่ 80% ต่อ GDP ตามที่ Bank for International Settlements (BIS) กำหนดไว้ โดยมีแนวทางการดำเนินการสำหรับลูกหนี้กลุ่มที่ต้องเร่งแก้ไข ดังนี้

1.หนี้เสียที่มีอยู่ในปัจจุบัน : เร่งรัดการปรับโครงสร้างหนี้ตามมาตรการแก้หนี้ระยะยาว โดยให้มีคนกลางทำหน้าที่ให้คำแนะนำด้านการแก้หนี้และไกล่เกลี่ยหนี้และการผลักดันให้ลูกหนี้รายย่อยทั่วไปที่ไปต่อไม่ไหวได้เข้ากระบวนการฟื้นฟูหรือขอล้มละลายได้ด้วยตนเอง

2.หนี้ที่เป็นปัญหาเรื้อรัง : ให้ลูกหนี้เห็นทางปิดจบหนี้ได้ โดยจะผลักดันให้มีแนวทางแก้ไขปัญหาเริ่มจากหนี้บัตรกดเงินสดที่เป็นหนี้เรื้อรังของลูกหนี้กลุ่มเปราะบาง ที่มีอายุมากและมีปัญหาทางการเงินรุนแรง

3.หนี้ใหม่ที่เพิ่มขึ้นเร็วและอาจเป็นหนี้เสียหรือเรื้อรังในอนาคต : ธปท. จะออกเกณฑ์เพื่อให้เจ้าหนี้ปล่อยสินเชื่อด้วยความรับผิดชอบ (responsible lending)และกำหนดให้เจ้าหนี้ปล่อยสินเชื่อโดยคำนึงถึงความสามารถในการจ่ายหนี้คืนและลูกหนี้ยังมีเงินเหลือพอดำรงชีพ รวมถึงสร้างแรงจูงใจให้เจ้าหนี้สินเชื่อรายย่อยคิดอัตราดอกเบี้ยตามความเสี่ยงของลูกหนี้แต่ละราย (risk-basedpricing) พร้อมผลักดันให้เจ้าหนี้อื่นเห็นพฤติกรรมดีของลูกหนี้ เพื่อกระตุ้นการรีไฟแนนซ์หนี้ไปยังดอกเบี้ยที่ถูกลง

4.หนี้ที่ยังไม่อยู่ในตัวเลขหนี้ครัวเรือน อาทิ หนี้ กยศ. สินเชื่อสหกรณ์อื่น และหนี้นอกระบบ : จะมีการติดตามข้อมูลให้ครอบคลุมลูกหนี้ต่าง ๆ มากขึ้น และผลักดันให้มีการใช้ประโยชน์จากฐานข้อมูลต่าง ๆ ในการประเมินและติดตามสินเชื่อ อาทิ ข้อมูลพฤติกรรมการจ่ายเงิน เพื่อให้ลูกหนี้เข้าถึงสินเชื่อในระบบมากขึ้นและด้วยต้นทุนการกู้ยืมที่ตรงตามความเสี่ยงของตน (ที่มา: ธปท.)

ทั้งนี้มีมุมมองเป็นกลางต่อประเด็นดังกล่าวต่อกลุ่มธนาคาร โดยการแก้ปัญหาหนี้ครัวเรือนตามนโยบายของ ธปท. จะทำให้มีความสมดุลกับตลาดสินเชื่อมากขึ้น และเป็นการช่วยเหลือลูกหนี้ที่ยังมีปัญหาตั้งแต่ช่วงโควิด โดยมีประเด็นที่ต้องติดตามคือ 1) เรื่องปล่อยสินเชื่อด้วยความรับผิดชอบ(responsible lending) และ 2) เรื่องคิดอัตราดอกเบี้ยตามความเสี่ยงของลูกหนี้แต่ละราย (risk-based pricing) ซึ่งจะมีการเปิด hearing ช่วงไตรมาส 2/66 และจะเริ่มใช้จริงช่วงไตรมาส 3/66

ขณะที่คาดว่าสินเชื่อที่จะมีความเกี่ยวข้องกับประเด็นนี้ส่วนใหญ่เป็นสินเชื่อรายย่อยที่ไม่มีหลักประกัน เช่น สินเชื่อบัตรเครดิต, สินเชื่อบุคคล และสินเชื่อนาโนไฟแนนซ์ โดยหุ้นในกลุ่มธนาคารที่จะได้รับผลกระทบเรียงจากมากไปน้อย อิงสัดส่วนสินเชื่อบัตรเครดิตและสินเชื่อบุคคล คือ KTB (23%ส่วนใหญ่เป็นสินเชื่อที่เกี่ยวข้องกับบุคลากรของราชการ ซึ่งมีความเสี่ยงน้อยกว่าบุคคลธรรมดา), BAY (11%), KBANK (9%), SCB (6%) และ TTB (4%)

แต่อย่างไรก็ดีคาดว่าประเด็นดังกล่าวจะกระทบต่อกำไรสุทธิในกลุ่มไม่มากเพราะเป็นการจัดการการปล่อยสินเชื่อกับการคิดอัตราดอกเบี้ยกับลูกหนี้เพื่อให้สอดคล้องมากขึ้น ขณะที่ยังคงให้น้ำหนักการลงทุนเป็น “มากกว่าตลาด” เลือก BBL แนนำซื้อราคาเป้าหมาย 170.00 บาท และ KTB แนะนำซื้อราคาเป้าหมาย 20.00 บาท เป็นTop pick

สำหรับกลุ่ม Finance มองเป็นลบเล็กน้อย จาก loan growth กลุ่มรากหญ้าที่อาจจะเพิ่มต่ำกว่าคาด เนื่องจากเกณฑ์ responsible lending ที่ i.ผู้ประกอบการจะต้องให้สินเชื่อเท่าที่ลูกหนี้สามารถจ่ายคืน และมีเงินเหลือพอดำรงชีพ ซึ่งจะกระทบต่อวงเงินการให้สินเชื่อที่ลดลง และความเข้มงวดในการปล่อยสินเชื่อที่เพิ่มขึ้น ทั้งนี้ประเมินผลกระทบจำกัดต่อสินเชื่อบัตรเครดิตและบัตรกดเงินสด เนื่องจากปัจจุบันผู้ประกอบการได้ปล่อยสินเชื่อแบบเข้มงวดตั้งแต่ช่วง COVID-19 แล้ว ii. ไม่โฆษณาที่กระตุ้นการกู้เงินจนเป็นหนี้เกินตัวคาดกระทบต่อ SINGER ที่ใช้คำกระตุกสินเชื่ออย่าง “ทุกสิ่งเป็นจริงที่ SINGER” รวมทั้ง iii. มีโอกาสที่ ธปท. จะเข้ามาควบคุมสินเชื่อ BNPL ซึ่งกระทบต่อผู้ประกอบสินเชื่อรายย่อยที่ปล่อยสินเชื่อเช่าซื้อเครื่องใช้ไฟฟ้าอย่าง SINGER แนะนำถือราคาเป้าหมาย 24.00 บาท และสินเชื่อ BNPL อย่าง MTC แนะนำถือราคาเป้า 44.00 บาท และ SAWADแนะนำซื้อราคาเป้าหมาย 62.00 บาท

ขณะที่ประเมินว่าเกณฑ์ risk-basedpricing จะไม่กระทบต่อกำไรสุทธิอย่างเด่นชัด เนื่องจากผู้ประกอบการสามารถเพิ่มอัตราดอกเบี้ยสำหรับลูกหนี้ที่มีความเสี่ยงสูงได้ เพื่อชดเชยการตั้งสำรองและ NPL ที่จะเพิ่มขึ้น และลดอัตราดอกเบี้ยสำหรับลูกหนี้ชั้นดี ซึ่งจะเป็นการกระตุ้นให้ลูกหนี้จ่ายชำระมากขึ้น และลดภาระค่าใช้จ่ายสำรอง ทั้งนี้คงน้ำหนักการลงทุนกลุ่ม Finance “มากกว่าตลาด” และ Top pick เป็น TIDLOR แนะซื้อราคาเป้าหมาย 38.00 บาท จากแนวโน้มสินเชื่อที่ขยายตัวดี, NPL ที่ต่ำ และ LLR/loanที่สูง