โบรกฯมอง 8 หุ้น ‘ราคาขึ้นแรง’ เสี่ยงถูกขายทำกำไร

เส้นทางนักลงทุน ตลาดหุ้นไทยสัปดาห์ที่ผ่านมาเกิดอาการผัน …

เส้นทางนักลงทุน

ตลาดหุ้นไทยสัปดาห์ที่ผ่านมาเกิดอาการผันผวน แต่อิงไปในทิศทางลบ หลังกลับมากังวลเรื่องของ COVID-19 ทำให้กดดันหุ้นอีกครั้ง เนื่องจากจำนวนผู้ติดเชื้อสูงกว่าที่คาดกันไว้ !!!

โดยจำนวนผู้ติดเชื้อ COVID-19 พลิกกลับมาเพิ่มขึ้นในอัตราที่สูงกว่าความคาดหมาย โดยเช้าวานนี้มากถึง 60,161 ราย ขณะที่ผู้เสียชีวิตเพิ่มเป็น 1,365 ราย ตัวเลขดังกล่าวจะทำให้ความกังวลกลับมาเพิ่มขึ้นอีกครั้ง และอาจทำให้ Fund Flow ไหลกลับสู่สินทรัพย์ปลอดภัยอีกครั้ง

อีกทั้งเมื่อมองด้านเศรษฐกิจของไทย ยังพบสัญญาณการชะลอตัวต่อเนื่อง ล่าสุด รองนายกรัฐมนตรี ให้ความเห็นว่า ในไตรมาส 1/2563 เศรษฐกิจไทยได้รับผลกระทบทั้งเรื่องการเบิกจ่ายงบประมาณที่ล่าช้า การระบาดของ COVID-19 รวมถึงภัยแล้งอาจกดดันให้ GDP Growth ไตรมาส 1/2563 โตต่ำกว่า 1%

ดังนั้นรัฐต้องเร่งหามาตรการกระตุ้น เฉพาะอย่างยิ่งภาคการท่องเที่ยว และการบริโภคภาคครัวเรือน ขณะที่ฝ่ายวิจัยฯ ได้ออกบทวิเคราะห์ นำเสนอเรื่องการปรับลดประมาณการ GDP Growth ปี 2563 ไปแล้ว โดยปรับลดจากคาดโต 2.8% เหลือโต 2%

ทั้งนี้หากเศรษฐกิจไทยไตรมาส 1/2563 ออกมาต่ำกว่า 1% จริง ก็จะกลายเป็นความท้าทายให้ช่วงที่เหลือของปี 2563 รัฐบาลต้องเร่งการเติบโตของเศรษฐกิจให้มากขึ้น

ขณะที่ทางนักวิเคราะห์ บล.เอเซีย พลัส เชื่อว่ามีโอกาสที่จะถูกขายทำกำไรออกมาก็อาจเกิดขึ้น เพราะตลาดฯ ยังไม่มีปัจจัยใหม่เข้ามาสนับสนุน และที่สำคัญทางจำนวนผู้ติดเชื้อ COVID-19 พลิกกลับมาเพิ่มขึ้น

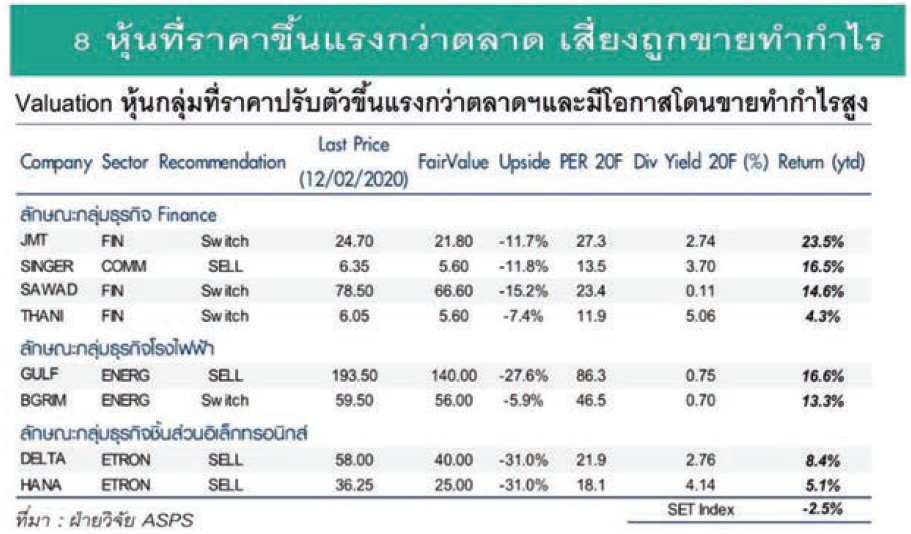

โดยหุ้นที่เป็นเป้าหมายถูกขายทำกำไร และต้องระมัดระวัง ก็คือ หุ้นที่ราคาปรับขึ้นมามาก จนราคาหุ้นปัจจุบัน สูงกว่า Fair Value

นักวิเคราะห์ บล.เอเซีย พลัส จึงได้คัดกรองหุ้นที่ราคาปรับตัวขึ้นมาร้อนแรงเกินปัจจัยพื้นฐาน ซึ่งต้องเฝ้าระวังอาจถูกขายทำกำไรได้ โดยมีเกณฑ์ในการคัดกรอง คือ 1.เป็นหุ้นที่ฝ่ายวิจัยฯไม่ได้แนะนำซื้อ 2.Upside ติดลบ 3.ผลตอบแทนตั้งแต่ต้นปี ขึ้นแรงกว่าตลาดฯ มาก

พบว่าส่วนใหญ่เป็นหุ้นในกลุ่มเช่าซื้อ กลุ่มโรงไฟฟ้า และกลุ่มชิ้นส่วนอิเล็กทรอนิกส์ เป็นต้น ซึ่งได้วิเคราะห์ความเสี่ยงหุ้นที่จะถูกขายทำกำไรเป็นรายกลุ่ม ดังนี้

1.กลุ่มเช่าซื้อ การลดดอกเบี้ยนโยบายอย่างต่อเนื่องของธปท.ช่วงที่ผ่านมา ทำให้หุ้นกลุ่มเช่าซื้อปรับตัวขึ้นตั้งแต่กลางปี 2562 และ outperform ตลาดฯ มาก เพราะคาดหวังกลุ่มนี้จะได้รับประโยชน์จากต้นทุนดอกเบี้ยจ่ายที่ลดลง

จากหุ้นที่อยู่ในการศึกษา พบว่า มีหุ้นที่ปรับตัวขึ้นเกินมูลค่าพื้นฐาน ได้แก่ JMT, SINGER, SAWAD และ THANI ซึ่งหากจำแนกรายธุรกิจ พบว่ายังมีความเสี่ยงที่ต้องเผชิญแตกต่างกัน

2.กลุ่มโรงไฟฟ้า ภาพรวมเศรษฐกิจที่ชะลอตัว ทำให้นักลงทุนย้ายเงินไปลงทุนในหุ้นที่มีรายได้มั่นคงผันผวนต่ำ โดยหุ้นโรงไฟฟ้าได้รับความนิยมอย่างมากในช่วง 1-2 ปีที่ผ่านมา หากดูจากมูลค่าพื้นฐานสิ้นปี 2563 ราคาหุ้นโรงไฟฟ้าส่วนใหญ่ค่อนข้างเต็มมูลค่า มี Upside จำกัด และราคาหุ้นปัจจุบันมี Dividend Yield ลดลงเหลือเฉลี่ยต่ำกว่า 3% ต่อปี จากในอดีตที่สูงกว่า 5% จึงแนะนำให้หลีกเลี่ยงหุ้นกลุ่มโรงไฟฟ้าบางตัวที่ Valuation ค่อนข้างเต็มมูลค่าพื้นฐาน ทั้ง GULF และ BGRIM

3.กลุ่มชิ้นส่วนอิเล็กทรอนิกส์ ประเด็นไวรัสโคโรนา (COVID-19) กดดันให้คนงานกลับมาทำงานน้อยอยู่ โดยเมื่อวันที่ 12 ก.พ. 2563 ทาง HANA แจ้งว่าปัจจุบันโรงงานเจียซิง ที่จีน รายได้คิดเป็น 18% ของรายได้รวม ได้กลับมาผลิตแล้วตั้งแต่วันที่ 10 ก.พ. 2563 หลังหยุดผลิตไป 2 สัปดาห์

อย่างไรก็ตาม รัฐบาลจีนได้ออกกฎระเบียบให้พนักงานที่อยู่ที่จังหวัดอื่น หากจะกลับมาทำงานที่โรงงานเจียซิงของ HANA จะต้องถูกกักบริเวณเป็นเวลา 14 วัน ทำให้ปัจจุบันพนักงานของ HANA ยังกลับมาทำงานได้ไม่ถึง 10% เพราะมีปัญหาด้านการเดินทาง ทำให้ HANA ประเมินว่าใน 2 สัปดาห์นี้ (วันที่ 10-24 ก.พ. 2563) โรงงานเจียซิงจะผลิตได้ไม่เกิน 30% ของกำลังการผลิตของโรงงานเจียซิง

อย่างไรก็ตามทางนักวิเคราะห์มองว่าโรงงานผลิตชิ้นส่วนฯ และโรงงานประกอบอุปกรณ์อิเล็กทรอนิกส์ในจีน จะได้รับผลกระทบคล้ายกับโรงงานเจียซิงของ HANA ซึ่งจะกระทบต่อผู้ประกอบการชิ้นส่วนฯ ในไทยด้วย ถือเป็น downside ต่อประมาณการกำไรกลุ่มฯ ในปี 2563 โดยผู้ประกอบการชิ้นส่วนฯ ไทย มีรายได้จากจีนดังนี้ HANA 18%, DELTA 14%, KCE 10%, SVI 5% เป็นต้น

ส่วนรายละเอียดดูจากตารางประกอบอย่างเช่นหุ้น JMT, SINGER, SAWAD, THANI, GULF, BGRIM, DELTA และ HANA นั่นเอง

…