BGRIM ปังเกินคาด หุ้นกู้ 1.20 หมื่นลบ. ยอดจองล้นกว่า 5 เท่า สะท้อนพื้นฐานแกร่ง

BGRIM ปลื้ม! หุ้นกู้ 1.20 หมื่นลบ. ยอดจองล้นกว่า 5 เท่า นลท.ตอบรับดีเกินคาด สะท้อนพื้นฐานแกร่งโดยเสนอขายสถาบัน–รายใหญ่ ซึ่งจะนำเงินที่ได้ใช้เป็นทุนหมุนเวียนบริษัทฯ

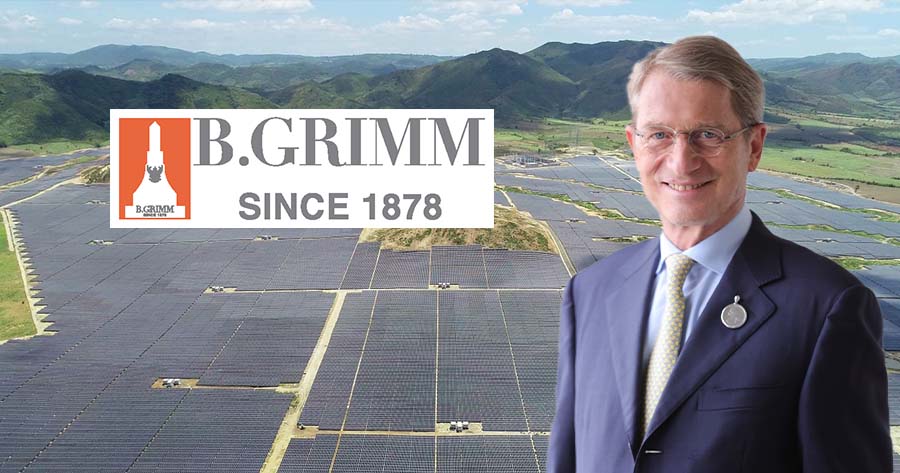

ดร. ฮาราลด์ ลิงค์ ประธานบี.กริม และประธานเจ้าหน้าที่บริหารบริษัท บี.กริม เพาเวอร์ จำกัด (มหาชน) หรือ BGRIM เปิดเผยว่า บริษัทฯประสบความสำเร็จเป็นอย่างสูงจากแผนระดมทุนผ่านการออกและเสนอขายหุ้นกู้ไม่ด้อยสิทธิและหุ้นกู้ไม่ด้อยสิทธิเพื่ออนุรักษ์สิ่งแวดล้อม (Green Bond) จำนวนรวมไม่เกิน 8,000 ล้านบาท และมีส่วนสำรองเพื่อเสนอขายเพิ่มเติม (Green shoe) อีก 2,000 ล้านบาท โดยมีผู้ลงทุนแสดงความจำนงในการลงทุน (Bookbuilding) ในหุ้นกู้ของบริษัทฯมากกว่า 5 เท่า เทียบกับแผนการเสนอขายเบื้องต้นที่ 8,000 ล้านบาท โดยบางรุ่นมีความสนใจเกินกว่าที่จะออกขายถึง 10 เท่า

ทั้งนี้ได้รับผลตอบรับอย่างดีจากผู้ลงทุนทุกกลุ่ม ทั้งกลุ่มประกันชีวิต บริษัทหลักทรัพย์จัดการกองทุน กองทุนภาครัฐ สหกรณ์ และสถาบันการเงินอื่นๆ ทำให้บริษัทฯตัดสินใจเพิ่มยอดการเสนอขายหุ้นกู้ในสัดส่วนของกรีนชูเป็น 4,000 ล้านบาท รวมเป็นการจัดออกหุ้นกู้ทั้งหมด 12,000 ล้านบาท เพื่อรองรับความต้องการของผู้ลงทุนจำนวนมาก ซึ่งมีความเชื่อมั่นต่อหุ้นกู้ของบริษัทฯ

สำหรับการออกหุ้นกู้ในครั้งนี้ มีจำนวน 3 รุ่น ประกอบด้วย หุ้นกู้อายุ 3 ปี อัตราดอกเบี้ย 1.41% ต่อปี จำนวน 2,000 ล้านบาท หุ้นกู้เพื่ออนุรักษ์สิ่งแวดล้อม (Green Bond) อายุ 5 ปี อัตราดอกเบี้ย 1.95% ต่อปี จำนวน 3,000 ล้านบาท และหุ้นกู้อายุ 10 ปี อัตราดอกเบี้ย 3.20% ต่อปี จำนวน 7,000 ล้านบาท

ส่วนหุ้นกู้รุ่นอายุ 5 ปี ซึ่งเป็นหุ้นกู้เพื่ออนุรักษ์สิ่งแวดล้อม (Green Bond) จะนำเงินที่ได้จากการเสนอขายไปใช้เป็นเงินทุนสำหรับการพัฒนาโรงไฟฟ้าพลังงานแสงอาทิตย์ ประเทศเวียดนาม คิดเป็นสัดส่วนประมาณ 87% ประกอบด้วย 2 โครงการ มีกำลังการผลิตรวม 677เมกะวัตต์เปิดดำเนินการปี 2562 ตั้งอยู่ที่จังหวัด Phu Yen และจังหวัด Tay Ninhและอีกประมาณ 13% จะใช้ลงทุนในโรงไฟฟ้าพลังงานลมกำลังการผลิต 18 เมกะวัตต์ ที่จังหวัดมุกดาหารโดยหุ้นกู้เพื่ออนุรักษ์สิ่งแวดล้อมนี้ได้ผ่านการรับรองภายใต้มาตราฐานตราสารหนี้ว่าด้วยการเปลี่ยนแปลงสภาพภูมิอากาศ และได้ถูกบรรจุไว้ในฐานข้อมูลตราสารหนี้เพื่อสิ่งแวดล้อมที่รวบรวมโดย Climate Bond Initiative

นอกจากนี้หุ้นกู้ทั้ง 3 รุ่นดังกล่าว ได้รับการจัดอันดับความน่าเชื่อถือ ในระดับ “A-” แนวโน้ม “คงที่” จากบริษัท ทริสเรทติ้ง จำกัด เมื่อวันที่ 29 มิถุนายน 2564โดยการเสนอขายหุ้นกู้ในครั้งนี้ เป็นการเสนอขายต่อผู้ลงทุนสถาบัน และ/หรือ ผู้ลงทุนรายใหญ่ และมีกำหนดการจองซื้อในวันที่ 2 และ 5 กรกฎาคม 2564 และจัดออกหุ้นกู้ในวันที่ 6 กรกฎาคม 2564 โดยมีธนาคารกรุงเทพ จำกัด (มหาชน) หรือ BBL, ธนาคารกสิกรไทย จำกัด (มหาชน)หรือ KBANKและบริษัทหลักทรัพย์ เกียรตินาคินภัทร จำกัด (มหาชน) ทำหน้าที่เป็นผู้จัดการการจัดจำหน่ายหุ้นกู้ในครั้งนี้

อย่างไรก็ตามบริษัทฯขอขอบคุณผู้ลงทุนทุกท่านที่ให้ความสนใจการลงทุนในหุ้นกู้ของบริษัท ท่ามกลางสภาพตลาดที่ยังคงมีความผันผวนจากผลกระทบของการแพร่ระบาดของไวรัสโควิด-19 โดยบริษัทฯจะนำเงินที่ได้จากการออกหุ้นกู้ในครั้งนี้ เพื่อใช้ชำระคืนหนี้เดิมของบริษัทฯ และ/หรือ ใช้สำหรับการลงทุนในโครงการต่างๆของบริษัทฯ และ/หรือ ใช้เป็นเงินทุนหมุนเวียนในการดำเนินกิจการของบริษัทฯโดยหุ้นกู้ที่บริษัทฯเสนอขายในครั้งนี้มีต้นทุนที่เหมาะสม และเชื่อมั่นว่าเป็นการสร้างฐานนักลงทุนสำหรับการเสนอขายหุ้นกู้ในอนาคต

อีกทั้งการสนับสนุนจากผู้ลงทุนในครั้งนี้ แสดงให้เห็นถึงความเชื่อมั่นใน BGRIM ทั้งผลการดำเนินงานที่แข็งแกร่ง ทีมผู้บริหารที่มีประสบการณ์สูงในธุรกิจ ตลอดจนความเป็นผู้นำจากการดำเนินธุรกิจหลักในการผลิตและจำหน่ายกระแสไฟฟ้าและไอน้ำที่มีความเป็นเลิศ และมีมาตรฐานในระดับโลก ภายใต้วิสัยทัศน์ของ บี.กริม เพาเวอร์ เพื่อมุ่งสร้างพลังให้กับสังคมโลกด้วยความโอบอ้อมอารี (Empowering the World Compassionately) โดยยึดหลักการดำเนินธุรกิจด้วยความโอบอ้อมอารี เพื่อสร้างคุณค่าให้กับสังคมพร้อมเติบโตเคียงคู่ไปกับประเทศไทย