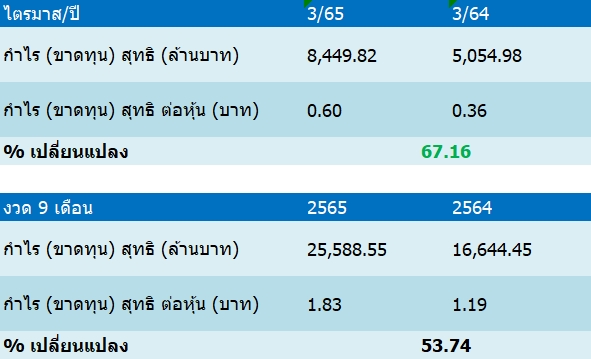

KTB กำไร Q3 โตทะลัก 67% แตะ 8.4 พันลบ. รับรายได้ดอกเบี้ย-ค่าฟีพุ่ง

KTB กำไรไตรมาส 3/65 โตทะลัก 67% แตะ 8.4 พันลบ. จากปีก่อนกำไร 5.05 พันลบ. รับรายได้ดอกเบี้ย-ค่าฟีพุ่ง หนุนงวด 9 เดือนกำไร 2.56 หมื่นลบ. โต 54% จากปีก่อนกำไร 1.66 หมื่นลบ.

ธนาคารกรุงไทย จำกัด (มหาชน) หรือ KTB รายงานผลการดำเนินงานงวดไตรมาส 3/65 และงวด 9 เดือนปี 65 สิ้นสุดวันที่ 30 ก.ย.65 ดังนี้

โดยผลกรดำเนินงานงวดไตรมาส 3/65 มีกำไรเพิ่มขึ้นเมื่อเทียบจากช่วงเดียวกันของปีก่อน มีสาเหตุหลักจากรายได้รวมจากการดำเนินงานที่ขยายตัวร้อยละ 11.5 จากการเพิ่มขึ้นของรายได้ดอกเบี้ยสุทธิโดยมากจากการเติบโตของสินเชื่อที่มีคุณภาพทั้งสินเชื่อธุรกิจขนาดใหญ่และสินเชื่อรายย่อย รวมถึงแนวโน้มอัตราดอกเบี้ยนโยบายที่ปรับขึ้น 2 ครั้งในเดือนสิงหาคม และกันยายน และรายได้ค่าธรรมเนียมและบริการสุทธิที่เพิ่มขึ้น

ทั้งนี้ ธนาคารบริหารจัดการค่าใช้จ่ายในองค์รวม โดยมี Cost to income ratio เท่ากับร้อยละ 45.31 ลดลงจากร้อยละ 46.21 ในไตรมาส 3/64 ถึงแม้ค่าใช้จ่ายจากการดำเนินงานอื่นๆ ขยายตัวซึ่งส่วนหนึ่งเกิดจากการเพิ่มขึ้นของค่าใช้จ่ายเกี่ยวกับเทคโนโลยีสารสนเทศเพื่อรองรับการให้บริการแก่ลูกค้า ธนาคารและบริษัทย่อยตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นจำนวน 5,667 ล้านบาท ลดลงร้อยละ 30.4 จากช่วงเดียวกันของปีก่อน

ส่วนเมื่อเทียบจากเมื่อเทียบกับไตรมาส 2/65 ธนาคารและบริษัทย่อยมีกำไรสุทธิส่วนที่เป็นของธนาคาร เพิ่มขึ้นร้อยละ 1.1 สำเหตุหลักจากรายได้รวมจากการดำเนินงานที่ขยายตัวร้อยละ 7.2 จากรายได้ดอกเบี้ยสุทธิ รายได้ค่าธรรมเนียมและบริการสุทธิ และรายได้จากการดำเนินงานอื่น ทั้งนี้ ธนาคารบริหารจัดการค่าใช้จ่ายในองค์รวม โดยมี Cost to income ratio เท่ากับร้อยละ 45.31 ถึงแม้ค่าใช้จ่ายจากการดำเนินงานอื่นๆ ขยายตัวซึ่งส่วนหนึ่งเกิดจากการเพิ่มขึ้นของค่าใช้จ่ายเกี่ยวกับเทคโนโลยีสารสนเทศเพื่อรองรับการให้บริการแก่ลูกค้า ทั้งนี้ ธนาคารและบริษัทย่อยยังคงระดับการตั้งสำรองผลขาดทุนด้านเครดิตที่ยึดหลักระมัดระวัง ในระดับเดียวกับไตรมาสที่ผ่านมา

ขณะที่ในช่วง 9 เดือนของปี 2565 ธนาคารและบริษัทย่อยมีกำไรสุทธิส่วนที่เป็นของธนาคาร เท่ากับ 25,588 ล้านบาทเพิ่มขึ้นร้อยละ 53.7 จากช่วงเดียวกันของปีก่อน มีสาเหตุหลักจากรายได้รวมจากการดำเนินงานที่ขยายตัวร้อยละ 5.7 จากรายได้ดอกเบี้ยสุทธิที่ขยายตัวจากการเติบโตของสินเชื่ออย่างสมดุลโดยมุ่งเน้นสินเชื่อที่มีคุณภาพทั้งสินเชื่อธุรกิจขนาดใหญ่และสินเชื่อรายย่อยประกอบกับการบริหารต้นทุนทางการเงินและการบริหารค่าใช้จ่ายองค์รวมอย่างต่อเนื่อง ส่งผลให้ Cost to Income ratio เท่ากับร้อยละ 43.06 ลดลงจากร้อยละ 44.28ในช่วงเดียวกันของปีที่ผ่านมา ทั้งนี้ ธนาคารและบริษัทย่อยตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น ลดลงร้อยละ 30.8 จากช่วงเดียวกันของปีก่อน โดยยังคงรักษา Coverage ratio ในระดับที่สูง