เปิดโผราคาหุ้น SET50 วิ่งแรงในรอบ 4 เดือน ชู KTC นำทีมแชมป์ฟันรีเทิร์นเกิน 30%

เปิดโผราคาหุ้น SET50 วิ่งแรงในรอบ 4 เดือน ชู KTC นำทีมแชมป์ฟันรีเทิร์นเกิน 30% พร้อมแนะเก็บ 12 หุ้นขึ้นช้ากว่ากลุ่ม

ผ่านไปแล้วสำหรับการลงทุน 4 เดือนแรกปี 2562 แน่นอนการลงทุนในช่วง 4 เดือนที่ผ่านมา ดัชนีตลาดหุ้นไทยมีทิศทางสดใสและปรับตัวขึ้นอย่างต่อเนื่อง หลังได้รับปัจจัยบวกหลายเข้ามาหนุนโดยเฉพาะการเมืองที่ได้มีการจัดเลือกตั้งเป็นที่เรียบร้อย

ขณะเดียวกันการประชุมเฟดในช่วงที่ผ่านมาได้มีมติคงอัตราดอกเบี้ยที่ระดับ 2.5% ตามคาด พร้อมทั้งส่งสัญญาณชะลอขึ้นอัตราดอกเบี้ย ซึ่งส่งผลให้ตลาดหุ้นตอบรับปัจจัยดังกล่าว โดยเฉพาะ Fund Flow ต่างชาติที่เริ่มกลับเข้ามาลงทุนในไทยหลังจากทิศทางการเมืองเริ่มชัดเจน

จากการสำรวจทีม “ข่าวหุ้นธุรกิจออนไลน์” พบว่าในช่วง 4 เดือนที่ผ่านมาดัชนีตลาดหุ้นไทยปรับตัวขึ้นอย่างต่อเนื่อง โดยเทียบได้จากดัชนีตลาดหุ้นไทย(SET) ณ วันที่ 28 ธ.ค. 2561 อยู่ที่ระดับ 1,563.88 จุด มายืนอยู่ที่ระดับ อยู่ที่ระดับ 1,673.52 จุด ณ วันที่ 30 เม.ย.62 บวกไป 109.64 จุด หรือเพิ่มขึ้น 7.01%

ส่วนดัชนี SET50 ในช่วง 4 เดือนที่ผ่านมาโดยเทียบได้จากดัชนี ณ วันที่ 28 ธ.ค. 2561 อยู่ที่ระดับ 1,044.92 จุด มายืนอยู่ที่ระดับ 1,112.39 จุด ณ วันที่ 30 เม.ย.62 บวกไป 67.47 จุด หรือเพิ่มขึ้น 6.46%

อย่างไรก็ตามทิศทางลงทุนช่วงนี้โบรกเกอร์ส่วนใหญ่มองว่าได้รับปัจจัยสนับสนุนสำคัญ ได้แก่ การเพิ่มน้ำหนักของหุ้นไทยในตะกร้าดัชนี MSCI EM ซึ่งจะทำให้มีเม็ดเงินจาก Passive fund ทั่วโลกไหลเข้ามาราว 6 หมื่นล้านบาทในช่วงปลายเดือนนี้ ขณะเดียวกันราคาน้ำมันดิบที่ยังคงอยู่ในระดับสูงจะเป็นปัจจัยหนุนให้กลุ่มหุ้น SET50 น่าสนใจเข้าลงทุนอย่างต่อเนื่อง

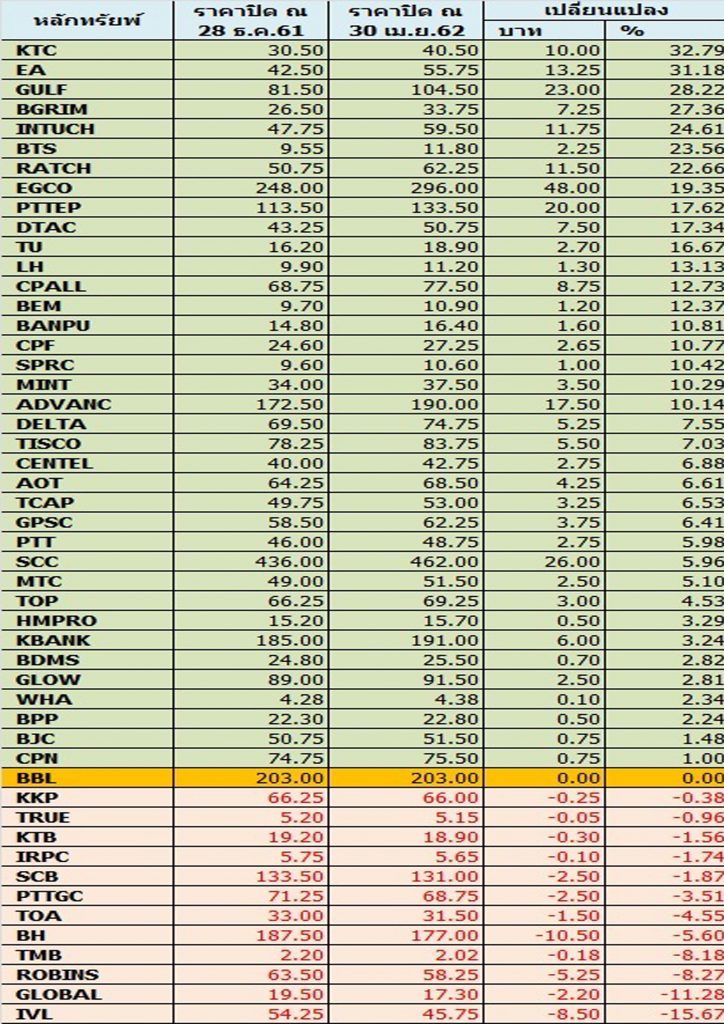

สำหรับช่วง 4 เดือนที่ผ่านมาหุ้นกลุ่ม SET50 ปรับตัวขึ้นอย่างโดดเด่นทั้งหมด 37 ตัว และปรับตัวลดลง 12 ตัว และ ราคาหุ้นไม่เปลี่ยนแปลง 1 ตัว โดยกลุ่มหุ้นที่ปรับตัวขึ้น 5 อันดับแรกส่วนใหญ่ให้รีเทิร์นเกิน 20% คือ KTC, EA,GULF,BGRIM,INTUCH ตามข้อมูลในตารางประกอบ

โดย บริษัท บัตรกรุงไทย จำกัด (มหาชน) หรือ KTC เป็นหุ้นที่ปรับตัวขึ้นแรงสูงสุดในกลุ่มโดยในช่วง 4 เดือนราคาหุ้นพุ่งแรงมากถึง 33% ซึ่งปัจจัยที่ทำให้ราคาหุ้นปรับตัวขึ้นแรงส่วนใหญ่มาจากแผนธุรกิจที่ออกมาอย่างโดดเด่น โดยบริษัทมั่นใจว่ากำไรของบริษัทในปี 69 จะสามารถทำได้แตะระดับ 1 หมื่นล้านบาท โดยที่บริษัทตั้งเป้าการเติบโตของกำไรเฉลี่ยต่อปีอยู่ที่ 10% ซึ่งปัจจัยหนุนที่จะมาเสริมและช่วยผลักดันผลการดำเนินงานของบริษัทตั้งแต่ปีนี้เป็นต้นไป ขณะเดียวกันโบรกเกอร์แนะนำซื้อยิ่งทำให้หุ้นได้รับความสนใจเข้าลงทุนในช่วงดังกล่าว

ขณะเดียวกันหากสังเกตหุ้นที่ปรับตัวลดลง และราคาไม่เปลี่ยนแปลงรวมทั้งกลุ่มหุ้นที่ปรับตัวขึ้นช้ากว่าดัชนี SET และ SET50 ตรงนี้ถือเป็นโอกาสที่นักลงทุนจะได้เข้าเก็บหุ้นพื้นฐานดีลุ้นเด้งแรง และคาดว่าจะเป็นกลุ่มเป้าหมาย Fund Flow ไหลเข้า

เนื่องจากการเพิ่มน้ำหนักของหุ้นไทยในตะกร้าดัชนี MSCI EM ซึ่งจะทำให้มีเม็ดเงินจาก Passive fund ทั่วโลกไหลเข้ามาราว 6 หมื่นล้านบาทในช่วงปลายเดือนนี้โดยกลุ่มหุ้นดังกล่าวมีทั้งหมด 12 ตัว อาทิ KKP,TRUE,KTB,IRPC,SCB, PTTGC,TOA, BH,TMB, ROBINS,GLOBAL,IVL

บล.ทรีนิตี้ ระบุว่า คาด SET Index ในเดือน พ.ค.62 มีโอกาสแกว่งตัวในกรอบ 1,620-1,720 จุด ปัจจัยสนับสนุนสำคัญ ได้แก่ การเพิ่มน้ำหนักของหุ้นไทยในตะกร้าดัชนี MSCI EM ซึ่งจะทำให้มีเม็ดเงินจาก Passive fund ทั่วโลกไหลเข้ามาราว 6 หมื่นล้านบาทในช่วงปลายเดือนนี้

ขณะเดียวกันราคาน้ำมันดิบที่ยังคงอยู่ในระดับสูงจะเป็นปัจจัยประตับประคองกลุ่มพลังงานรวมถึงดัชนีได้ โดยหลังจากวันที่ 2 พ.ค.นี้ สหรัฐฯ ได้กระตุ้นให้ 8 ประเทศสำคัญ ได้แก่ จีน อินเดีย ญี่ปุ่น เกาหลีใต้ ไต้หวัน ตุรกี อิตาลี และกรีซ ยุติการนำเข้าน้ำมันจากประเทศอิหร่านอีกต่อไป ซึ่งจะเป็นปัจจัยจำกัด Supply น้ำมันให้ไหลเข้าสู่ตลาดน้อยลง

ส่วนปัจจัยจำกัด Upside ที่สำคัญยังคงได้แก่ประมาณการกำไรของบริษัทจดทะเบียนในปีนี้ที่ยังคงถูก Downgrade อย่างต่อเนื่อง ซึ่งเป็นไปตามที่คาดว่าจะเริ่มเห็นผลกระทบของการที่บริษัทต่างๆ ต้องตั้งสำรองค่าใช้จ่ายพนักงานตามพรบ.คุ้มครองแรงงานฉบับใหม่ในช่วงไตรมาส 1-2 นี้

ในเชิงกลยุทธ์การลงทุน หลังจากที่แนะนำขายทำกำไรไปแล้วที่บริเวณดัชนีฯ 1,680 จุด ประเมินว่านักลงทุนสามารถรอจังหวะการเข้าลงทุนใหม่ได้ที่บริเวณดัชนีต่ำกว่าระดับ 1,650 จุด ลงมา โดยให้แนวรับแรกไว้ที่ 1,640 จุด และแนวรับสำคัญที่ 1,620 จุด

ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน