5 หุ้น “บลูชิพ” วิ่งชนะตลาดเดือนม.ค. “TRUE” ทะยานสูงสุด 20%

เปิดโผ 5 หุ้น “บลูชิพ” วิ่งชนะตลาดเดือนม.ค.67 TRUE นำทีมพุ่งสูงสุด 20% เก็งผลงาน Q4/66 สดใส่ พ่วงนักลงทุนเชื่อมั่น หลังปิดจ๊อบขาย “หุ้นกู้” ล็อตใหม่ตามเป้า 7 พันล้านบาท ฟาก AWC-MINT รับอานิสงส์นักท่องเที่ยวแห่เข้าไทย พ่วงมาตรการฟรีวีซ่าไทย-จีนหนุน จับตาผลงานปี 66-67 โตเด่น

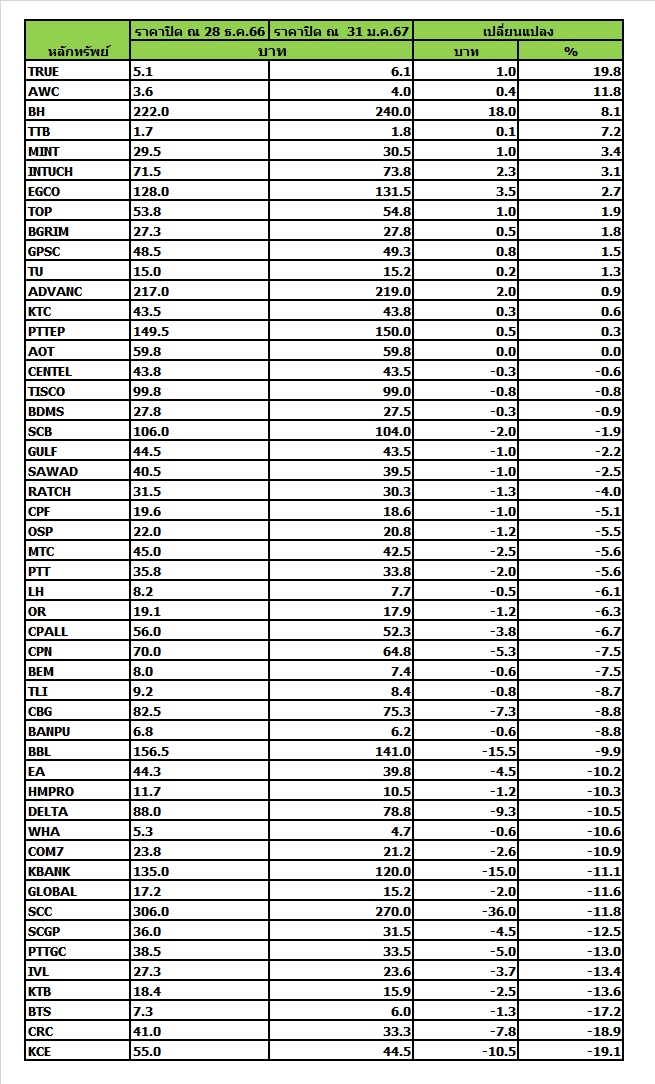

“ข่าวหุ้นธุรกิจออนไลน์” ทำการสำรวจหุ้นกลุ่ม ”บลูชิพ” หรือ SET50 ที่ปรับตัวขึ้นแรงในรอบเดือนม.ค.2567 โดยเทียบจากราคาหุ้นปิด ณ วันที่ 28 ธ.ค.66-31 ม.ค.67 โดยคัดเลือกมา 5 อันดับแรกของกลุ่มที่ปรับตัวขึ้นโดดเด่นสวนดัชนีตลาดหุ้นไทย( SET) เดือนแรกปีนี้ปรับลดลง 3.62% โดยเทียบจากดัชนี ณ วันที่ 28 ธ.ค.66 อยู่ที่ระดับ 1,415.85 จุด ลดลง 51.33 จุด มาอยู่ที่ระดับ 1364.52 จุด เนื่องจากภาวะตลาดยังเผชิญปัจจัยลบจากภาวะสงครามตะวันออกกลาง ทิศทางดอกเบี้ยของธนาคารกลางสหรัฐ และแนวโน้มเศรษฐกิจจีนชะลอตัว รวมทั้งความการเมืองในประเทศกดดัน

สำหรับกลุ่มหุ้น SET50 ที่ปรับตัวขึ้นแรงเดือนม.ค.2567 ใน 5 อันดับแรก ได้แก่ TRUE, AWC, BH, TTB, MINT โดยหุ้นดังกล่าวปรับตัวขึ้นแรงส่วนใหญ่มาจากแนวโน้มธุรกิจปี 2566-2567 เติบโตดีและมีแผนธุรกิจที่โดดเด่น อีกทั้งหุ้นท่องเที่ยวได้รับปัจจัยบวกจากทิศทางการท่องเที่ยวสดใส หลังตัวเลขนักท่องเที่ยวจีนแห่เข้าไทยสูงสุดเป็นอันดับ 1 ในเดือนม.ค. นอกจากนี้ราคาหุ้นยังขานรับมาตรการฟรีวีซ่าจีน-ไทยโดยจะเริ่มใช้ในวันที่ 1 มี.ค.2567

โดยหุ้นปรับตัวขึ้นแรงอันดับ 1 คือ บริษัท ทรู คอร์ปอเรชั่น จำกัด (มหาชน) หรือ TRUE ราคาหุ้นปรับตัวจากระดับ 5.10 บาท ณ วันที่ 28 ธ.ค.66 มาอยู่ที่ระดับ 6.10 บาท ณ วันที่ 31 ม.ค.67 คิดเป็นการปรับตัวขึ้น 20%

บล.กสิกรไทยระบุว่าได้รับประโยชน์จากการควบรวมกิจการ DTAC ทำให้ต้นทุนการดำเนินงานลดลง นอกจากนี้นักลงทุนเก็งกำไรว่าการขายหุ้นกู้รอบใหม่ช่วงวันที่ 26-30 ม.ค.67 น่าจะขายได้หมด โดยเฉพาะหุ้นกู้ชุดที่มีอายุไม่ยาวมาก เช่น อายุ 1 ปี 3 เดือน จนถึงชุดที่มีอายุ 5 ปี 3 เดือน

ด้านบล.ซีจีเอส-ซีไอเอ็มบี ระบุในบทวิเคราะห์ว่า ตลาดคาดงบไตรมาส 4/66 ของ TRUE ขาดทุนลดลงเทียบไตรมาสก่อนหน้า และเทียบช่วงเดียวกันของปีก่อน โดยผลประกอบการที่ดีขึ้นมาจากการแข่งขันอุสาหกรรมที่ลดลง และการลดต้นทุนจากการรวมเครือข่ายระหว่าง TRUE เดิมและ DTAC ที่จะช่วยเรื่องค่าใช้จ่ายในการดำเนินงาน แนะนำ “ซื้อ” ราคาเป้าหมาย 7.52 บาท

ทั้งนี้ล่าสุด TRUE ประสบความสำเร็จในการเสนอขายหุ้นกู้ล็อตใหม่ ตอกย้ำถึงความเชื่อมั่นที่นักลงทุนมีต่อกลุ่มทรู แม้สภาพเศรฐกิจทั่วโลกจะมีความผันผวน และความเชื่อมั่นต่อการลงทุนในตราสารหนี้ภาคเอกชนไทยเกิดความอ่อนไหวก็ตาม

โดยสามารถปิดการเสนอขายหุ้นกู้ได้ครบ 7,000 ล้านบาทตามแผนทางการเงินที่วางไว้ในเวลาอันรวดเร็ว และยังมีความต้องการเข้ามาอีกจำนวนมาก บริษัทจึงนำหุ้นกู้สำรอง (Greenshoe) เสนอขายเพิ่มเติมอีกจำนวน 3,500 ล้านบาท เพื่อเปิดโอกาสให้นักลงทุนสามารถเข้าถึงการลงทุนกับบริษัทที่มีความน่าเชื่อถือระดับ A+ โดยทริสเรทติ้ง และให้ผลตอบแทนดี และสามารถปิดการขายได้ 10,500 ล้านบาท ตามจำนวนที่ได้ยื่นขออนุญาตต่อสำนักงาน ก.ล.ต. ไว้ โดยจะนำเงินที่ได้จากการออกหุ้นกู้ครั้งนี้ ไปใช้ในการชำระคืนหนี้หุ้นกู้ ตลอดจนสำรองไว้เป็นเงินทุนหมุนเวียนรองรับการเติบโตของบริษัทต่อไป

อันดับ 2 บริษัท แอสเสท เวิรด์ คอร์ป จำกัด (มหาชน) หรือ AWC ราคาหุ้นปรับตัวจากระดับ 3.60 บาท ณ วันที่ 28 ธ.ค.66 มาอยู่ที่ระดับ 4.00 บาท ณ วันที่ 31 ม.ค.67 คิดเป็นการปรับตัวขึ้น 12%

บริษัทหลักทรัพย์ เอเอสแอล จำกัด ระบุในบทวิเคราะห์ว่า ประเมินแนวโน้มไตรมาส 4/2566 จะฟื้นตัวต่อเนื่องเข้าสู่ช่วง high season ทั้งธุรกิจโรงแรมและการค้า ธุรกิจโรงแรม โดยเฉพาะโรงแรมในกรุงเทพฯ และโรงแรมกลุ่มประชุมสัมมนา (MICE) ขณะที่ค่ารายได้เฉลี่ยต่อห้อง (Revenue Generation Index : RGI) ในภาพรวมสูงกว่าค่าเฉลี่ยเมื่อเทียบกับโรงแรมในกลุ่มเดียวกันที่อยู่ในพื้นที่ใกล้เคียง และแนวโน้มรายได้เฉลี่ยต่อห้องพักทั้งหมด (RevPAR) และจำนวนห้องพักที่ถูกจอง (ADR) สูงขึ้นมากกว่าระดับก่อนโควิด -19

ด้านธุรกิจ Retail สามารถเติบโตได้ดี ซึ่งเป็นผลจากการฟื้นตัวเติบโตของดัชนียอดขายของร้านค้า สะท้อนผ่านจำนวนผู้มาใช้บริการในโครงการเอเชียทีค เดอะ ริเวอร์ฟร้อนท์ เดสติเนชั่น สูงขึ้นต่อเนื่อง ส่งผลให้ภาพรวมปี 2566 รายได้รวมจะได้เติบโตได้เกินเป้าหมายที่วางไว้ไม่ต่ำกว่า 10%

ทั้งนี้ AWC ยังคงเป็นผู้นำ office owner ก่อนที่ วัน แบงค็อก จะเปิดให้บริการ โดยปัจจุบันมีพอร์ท Office building 4 แห่ง มีพื้นที่ 2.7 แสนตร.ม.ที่เตรียมพร้อมอัพเกรทให้น่าดึงดูดสำหรับผู้เช่า โดยจะเริ่มจากอาคารเอ็มไพร์ก่อน ขณะที่ธุรกิจ residence ที่กำลังทำโมเดล Branded Residence (ที่พักอาศัยพ่วงบริการโรงแรม) จากการเริ่มมีกลุ่มลูกค้าที่เข้ามาพักอาศัยยาวขึ้น ช่วยผลักดันผลประกอบการให้มีเสถียรภาพ

สำหรับปี 2567 มองว่าภาพรวมผลการดำเนินงานจะเติบโตต่อเนื่องจากปี 2566 เนื่องจากการท่องเที่ยว และเศรษฐกิจยังคงฟื้นตัวต่อเนื่อง โดยประมาณการจาก Bloomberg คาดการณ์กำไรสุทธิ 2567 อยู่ที่ 2.65 พันล้านบาท (เพิ่มขึ้นจากปี 2566 ที่ 1.22 พันล้านบาท) และราคาเป้าหมายที่ 5.36 บาท โดยมีอานิสงส์บวกจากการเปิดฟรีวีซ่านักท่องเที่ยวจีน เป็นปัจจัยผลักดัน

อันดับ 3 บริษัท โรงพยาบาลบำรุงราษฎร์ จำกัด (มหาชน) หรือ BH ราคาหุ้นปรับตัวจากระดับ 222.00 บาท ณ วันที่ 28 ธ.ค.66 มาอยู่ที่ระดับ 240.00 บาท ณ วันที่ 31 ม.ค.67 คิดเป็นการปรับตัวขึ้น 8%

โดยก่อนหน้านี้ แหล่งข่าวจาก BH เปิดเผยกับ “ข่าวหุ้นธุรกิจ” ว่า แนวโน้มผลการดำเนินงานในไตรมาส 4/2566 จะออกมาดีต่อเนื่อง เป็นไปตามแผนงานที่เคยประกาศไว้ เนื่องจากมีโรคประจำฤดู และจำนวนผู้ป่วยชาวต่างชาติที่สูงขึ้นอย่างมีนัยยะ รวมทั้งมั่นใจว่าภาพรวมผลการดำเนินงานทั้งปี 2566 จะเติบโตมากกว่าปี 2565 ที่มีรายได้รวม 20,953.49 ล้านบาท และมีกำไรสุทธิ 4,938.22 ล้านบาท หลัง 9 เดือนแรกของปี 2566 มีรายได้รวมแล้ว 19,093.48 ล้านบาท ซึ่งเกือบเท่ารายได้ทั้งปี 2565 และมีกำไรสุทธิ 5,285.62 ล้านบาท สูงกว่าทั้งปี 2565 แล้ว นอกจากนี้ยังสูงกว่ากำไรสุทธิทั้งปีของผลการดำเนินงานในรอบ 4 ปีที่ผ่านมา และสูงกว่าปี 2562 ทั้งปีอีกด้วย

ด้านบทวิเคราะห์ บริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน) แนะนำ “ซื้อ” หุ้น BH ให้ราคาเป้าหมายปี 2567 ไว้ที่ 300 บาท เนื่องจากยังมี catalyst จาก medical tourism visa ที่ทำให้ผู้ป่วยต่างชาติเข้า-ออกประเทศสะดวกมากขึ้น รวมทั้งเริ่มเป็นที่รู้จักในซาอุดีอาระเบียและโอมาน อาจทำให้มีผู้ใช้บริการมากกว่าที่คาดการณ์ไว้ และในไตรมาส 2/2568 โรงพยาบาลที่จังหวัดภูเก็ตจะเปิดให้บริการ ซึ่งจะช่วยขยายฐานลูกค้าและการเติบโตของ BH แต่อาจกดดันต่อกำไรปี 2568 จากการยังไม่คืนทุนของโรงพยาบาลใหม่ และค่าใช้จ่ายบุคลากรใหม่

สำหรับผลการดำเนินงานในไตรมาส 4/2566 คาดว่าจะเติบโตตามคนไข้ที่กลับมาใช้บริการทั้งชาวไทยและชาวต่างชาติ โดยประเมินกำไรไว้ที่ 2,012 ล้านบาท เติบโต 30% จากช่วงเดียวกันของปีก่อน และเติบโต 3% จากไตรมาสก่อน หลังรายได้ขยายตัวแตะ 6,880 ล้านบาท เติบโต 16% จากช่วงเดียวกันของปีก่อน และ 2% จากไตรมาสก่อน ซึ่งมีสัดส่วนผู้ป่วยต่างชาติ 66% ด้วยรายได้ 4,541 ล้านบาท เติบโต 16% จากช่วงเดียวกันของปีก่อน และ 1% จากไตรมาสก่อน ที่เหลือเป็นสัดส่วนผู้ป่วยชาวไทย ด้วยรายได้ 2,339 ล้านบาท เติบโต 16% จากช่วงเดียวกันของปีก่อน และ 5% จากไตรมาสก่อน

ขณะที่ คงประมาณการกำไรสุทธิปี 2566 ไว้ที่ 7,298 ล้านบาท เติบโต 48% จากปีก่อน และคงประมาณการกำไรสุทธิปี 2567 ไว้ที่ 7,759 ล้านบาท เติบโต 6% จากปี 2566 โดยมองว่าปี 2567 จะมีการเติบโตอย่างแข็งแกร่ง

อันดับ 4 ธนาคารทหารไทยธนชาต จำกัด (มหาชน) หรือ TTB ราคาหุ้นปรับตัวจากระดับ 1.70 บาท ณ วันที่ 28 ธ.ค.66 มาอยู่ที่ระดับ 1.80 บาท ณ วันที่ 31 ม.ค.67 คิดเป็นการปรับตัวขึ้น 7%

บล.ดาโอ ระบุในบทวิเคราะห์(22 ม.ค.67) มีมุมมองเป็นบวกจากการประชุมนักวิเคราะห์และประกาศเป้าหมายการเติบโตปี 2567 ทำให้กำไรมี upside เพิ่มจาก NIM และ Tax benefit ประกอบกับกำไรสุทธิไตรมาส 4/66 ดีกว่าคาดอยู่ที่ 4.9 พันล้านบาท (โต 27% เทียบช่วงเดียวกันของปีก่อน และ +3% เทียบไตรมาสก่อนหน้า) เพราะมีผลประโยชน์ทางภาษีรับเข้ามาช่วย แต่ถูกชดเชยจากการนำไปตั้งสำรองฯเพิ่ม ขณะที่มีรายได้ค่าธรรมเนียมมากกว่าคาด เพิ่มขึ้นได้ +5% เทียบไตรมาสก่อนหน้า (ถือว่าทำได้ดีกว่ากลุ่ม) ส่วน NPL ลดลงต่อเนื่องได้ดีมาอยู่ที่ 2.62% ลดลงเมื่อเทียบกับไตรมาสก่อนที่ 2.67%

ทั้งนี้มีการปรับประมาณการกำไรสุทธิปี 2567/2568 เพิ่มขึ้นโต 13% และโต 11% จากการปรับ NIM เพิ่มขึ้น +14bps เพราะ NIM ปี 66 ดีกว่าคาด 20bps และมีการใส่ Tax benefit เพิ่มปีละ 3.1 พันล้านบาท (คิดแบบ conservative โดยคาดว่าจะเข้าแบบเส้นตรง 5 ปี จากมูลค่า 1.55 หมื่นล้านบาท แต่จริงๆ TTB น่าจะมีการใช้น้อยกว่า 5 ปี) จากปี 2566 ที่ไม่เคยใส่เลย แต่มีการบันทึกเข้ามาในงบราว 5 พันล้านบาท ทำให้ได้กำไรสุทธิปี 2567 อยู่ที่ 2.1 หมื่นล้านบาท เพิ่มขึ้นได้ดีสูงสุดในกลุ่มที่โต 13% เทียบช่วงเดียวกันของปีก่อน

ขณะที่คาดกำไรไตรมาส 1/67 จะเพิ่มขึ้นได้ทั้งเทียบช่วงเดียวกันของปีก่อน และเทียบไตรมาสก่อนหน้า จากการรุกสินเชื่อรายย่อยที่ผลตอบแทนสูง ขณะที่การเติบโตของกำไรปี 2567 จะโตได้สูงที่สุดในกลุ่มที่ 13% เทียบช่วงเดียวกันของปีก่อน และยังมี Dividend yield สูงถึง 6-7% ทำให้เรายังคงคำแนะนำ “ซื้อ”

อันดับ 5 บริษัท ไมเนอร์ อินเตอร์เนชั่นแนล จำกัด (มหาชน) หรือ MINT ราคาหุ้นปรับตัวจากระดับ 29.50 บาท ณ วันที่ 28 ธ.ค.66 มาอยู่ที่ระดับ 30.50 บาท ณ วันที่ 31 ม.ค.67 คิดเป็นการปรับตัวขึ้น 3%

ผู้สื่อข่าวรายงานว่า วันนี้ (29 ม.ค.67) บริษัท ไมเนอร์ อินเตอร์เนชั่นแนล จำกัด (มหาชน) หรือ MINT ณ เวลา 16:04 น. อยู่ที่ระดับ 30.25 บาท บวก 1.00 บาท หรือ 3.42% สูงสุดที่ระดับ 30.50 บาท ต่ำสุดที่ระดับ 29.50 บาท ด้วยมูลค่าการซื้อขาย 755.17 ล้านบาท ราคาหุ้นบวกแรงในรอบ 3 เดือน โดยเทียบตั้งแต่หุ้นยืนที่ระดับ 30.50 บาท เมื่อวันที่ 12 ต.ค.66

บล.กรุงศรี ระบุในบทวิเคราะห์(29 ม.ค.67) ว่า กลุ่มท่องเที่ยว รับผลบวก รมว. ต่างประเทศไทยจีนร่วมลงนามฟรีวีซ่าระหว่างกันมีผล 1 มี.ค.67: เมื่อสุดสัปดาห์ที่ผ่านมา รมว.ต่างประเทศของไทยและจีนร่วมลงนามข้อตกลงว่าด้วยการยกเว้นการตรวจลงตราหรือให้ฟรีวีซ่า ระหว่างกัน ระยะเวลาพำนักแต่ละครั้งไม่เกิน 30 วัน หรือรวมกันในช่วง 6 เดือน ต้องไม่เกิน 90 วัน เป็น Sentiment บวกต่อกลุ่มท่องเที่ยวทั้งระบบ

บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เอฟเอสเอส อินเตอร์เนชั่นแนล จำกัด หรือ FSSIA ระบุในบทวิเคราะห์ (26 ม.ค. 67) ถึงแนวโน้มผลประกอบการและทิศทางธุรกิจของ MINT คาดการณ์ว่ากำไรไตรมาส 4/66 อยู่ที่ 2.4 พันล้านบาท เพิ่มขึ้น 3% เมื่อเทียบกับช่วงเดียวของปีก่อน และเพิ่มขึ้น 7% จากไตรมาสก่อนหน้า แม้ว่าจะเป็นช่วง Low season ของโรงแรมในยุโรป แต่บริษัทฯยังมีปัจจัยหนุนสำคัญมาจากอัตราการเข้าพักเฉลี่ยต่อห้อง (RevPAR) ในโรงแรมไทยคาดว่าจะปรับตัวขึ้น 14% 14% เมื่อเทียบกับช่วงเดียวของปีก่อน และยุโรปจะปรับตัวขึ้น 17% เมื่อเทียบกับช่วงเดียวของปีก่อน

นอกจากนี้ รายได้จากธุรกิจอาหารยังน่าจะเติบโต 5% เมื่อเทียบกับช่วงเดียวของปีก่อน โดยได้ปัจจัยผลักดันจากการเติบโตของยอดขายสาขาเดิม (SSSG) ที่เป็นบวกของภัตตาคารในจีนและการขยายสาขาของภัตตาคารในไทยจากกำไรไตรมาส 4/66 ที่คาดการณ์ว่าจะออกมาดี

อย่างไรก็ตามจากผลดังกล่าวข้างต้นคาดการณ์ว่ากำไรปกติปี 66 อาจอยู่ที่ 7.1 พันล้านบาท ซึ่งสูงกว่าระดับก่อนโควิด-19

ขณะเดียวกันอ้างอิงข้อมูล “บลูมเบิร์ก” กับประธานของ MINT (Bill Heinecke) โรงแรมในไทยมีอัตรานักท่องเที่ยวเข้าพักอยู่ที่ 75% ในช่วงเดือน ธ.ค. 66 ในขณะที่ตัวเลขการจองล่วงหน้ากระโดดเพิ่ม 20-30% ในเดือน ม.ค.-ก.พ. 67 เพราะฉะนั้นฝ่ายนักวิเคราะห์จึงเชื่อว่าอัตราการเข้าพักของโรงแรมในไทยน่าจะปรับตัวดีขึ้นเป็น 75-80% เมื่อเทียบกับช่วงไตรมาส 4/66 อยู่ที่ 69% และในไตรมาส 1/66 อยู่ที่ 71% ตามลำดับ