เจาะลึก “Thai ESGX” ทางเลือกใหม่แทน LTF ลงทุนยั่งยืน

LTF ครบกำหนดไถ่ถอนปี 2568 รัฐเปิดทางสับเปลี่ยนหน่วยลงทุนเป็นกองทุน Thai ESGX รับสิทธิ์ลดหย่อนภาษีใหม่สูงสุด 500,000 บาท แต่ต้องถือยาว 5 ปี ผู้เชี่ยวชาญแนะศึกษาความเสี่ยงและจุดคุ้มทุนก่อนตัดสินใจ

ผศ.ดร. รัฐชัย ศีลาเจริญ และ ผศ.ดร. รุ่งเกียรติ รัตนบานชื่น ภาควิชาการธนาคารและการเงิน คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย เปิดเผยบทความในหัวข้อทางเลือกใหม่เพื่อการลงทุนระยะยาว ระบุว่า

ปี 2568 เป็นปีที่กองทุนรวมหุ้นระยะยาว หรือ LTF ทุกกองจะครบกำหนดให้ผู้ถือหน่วยสามารถไถ่ถอนได้โดยไม่สูญเสียสิทธิประโยชน์ทางภาษีจากที่ได้รับการลดหย่อนไปแล้วเมื่อตอนซื้อหน่วยลงทุน

ในช่วงหลายปีที่ผ่านมา ตลาดหลักทรัพย์แห่งประเทศไทยมีผลตอบแทนต่ำ จากที่ SET Index เคยไปอยู่จุดสูงสุดที่ 1,830 จุด เมื่อวันที่ 1 ก.พ. 2561 มาอยู่ที่ 1,149.18 จุด ในวันที่ 30 พ.ค. 2568 ผู้ถือหน่วยลงทุน LTF จำนวนมากจึงได้รับผลขาดทุนสุทธิจากการลงทุน หลายท่านจึงมีแนวคิดจะไถ่ถอนหน่วยลงทุนและรับรู้ผลขาดทุน เพื่อนำเงินไปลงทุนในรูปแบบอื่นที่อาจให้ผลตอบแทนคาดหวังสูงกว่า

อย่างไรก็ตาม ในปีนี้ภาครัฐได้ออกนโยบายให้ผู้ถือหน่วยลงทุน LTF สามารถเลือกรับสิทธิลดหย่อนภาษีเพิ่มเติมได้ หากสับเปลี่ยนหน่วยลงทุน LTF ทุกหน่วยที่ครอบครองให้เป็นหน่วยลงทุนในกองทุน Thai ESGX และมีระยะเวลาลงทุนขั้นต่ำ (lockup period) 5 ปี นับจากวันสับเปลี่ยน ทำให้ผู้ถือหน่วย LTF ต้องตัดสินใจว่าควรจะสับเปลี่ยนหน่วยลงทุนเพื่อรับประโยชน์ทางภาษีตามเงื่อนไข หรือควรจะสละสิทธิประโยชน์นั้นไป แล้วไถ่ถอนหน่วย LTF เพื่อนำเงินไปลงทุนรูปแบบอื่นแทน

ประเด็นสำคัญที่ทำให้ผู้ถือหน่วย LTF ลังเลใจเกิดจากเงื่อนไขการถือหน่วย Thai ESGX ที่จะต้องถือต่อไปอีก 5 ปี และกลัวว่าจะได้รับผลขาดทุนจากการลงทุนมากกว่าภาษีที่ประหยัดได้ ทำให้การสับเปลี่ยนหน่วยลงทุนไม่คุ้มค่า บทความนี้จึงมีวัตถุประสงค์เพื่อแสดงให้เห็นถึงประโยชน์ของการสับเปลี่ยนหน่วยลงทุน ผู้เขียนหวังว่าผู้อ่านที่กำลังตัดสินใจว่าจะสับเปลี่ยนหน่วยลงทุนหรือไม่ จะได้รับข้อมูลที่เป็นประโยชน์ ซึ่งนำไปสู่การตัดสินใจที่เหมาะสม เนื้อหาของบทความประกอบด้วยส่วนต่าง ๆ ดังนี้ 1) เงื่อนในการสับเปลี่ยนหน่วยลงทุน LTF 2) การวิเคราะห์ผลประโยชน์จากการสับเปลี่ยนหน่วยลงทุน และ 3) การวิเคราะห์ความเสี่ยงจากการสับเปลี่ยนหน่วยลงทุน

เงื่อนไขการสับเปลี่ยนหน่วยลงทุน LTF เพื่อรับสิทธิลดหย่อนภาษี

ในปี 2568 ภาครัฐได้เปิดโอกาสให้ผู้ถือหน่วย LTF สามารถสับเปลี่ยน (switch) หน่วยลงทุน LTF ที่มีอยู่เดิมไปยังกองทุน Thai ESGX พร้อมรับสิทธิประโยชน์ทางภาษีเพิ่มเติมสูงสุดไม่เกิน 500,000 บาท ทำให้ในปัจจุบันมีวงเงินลดหย่อนภาษีจากการออมและการลงทุนทั้งหมด 4 วงเงิน คือ

- การออมและการลงทุนเพื่อเกษียณอายุ (RMF, PVD, กบข., กอช., ประกันชีวิตแบบบำนาญ)

- การลงทุนในกองทุน Thai ESG

- การลงทุนในกองทุน Thai ESGX ที่เป็นเงินลงทุนใหม่

- การลงทุนในกองทุน Thai ESGX ที่มาจากการสับเปลี่ยนจากกองทุน LTF

บทความนี้จะกล่าวถึงวงเงินที่ 4 ซึ่งการสับเปลี่ยนหน่วยลงทุน LTF มาเป็น Thai ESGX เพื่อรับสิทธิลดหย่อนภาษีมีเงื่อนไขสำคัญดังนี้

- ห้ามขายหรือสับเปลี่ยนหน่วยลงทุน LTF หลังวันที่ 11 มี.ค. 2568 หากมีการขายหรือสับเปลี่ยนหน่วยลงทุน LTF หลังวันที่ 11 มี.ค. 2568 จะหมดสิทธิ์รับสิทธิประโยชน์ทางภาษีสำหรับการสับเปลี่ยนนี้

- ต้องสับเปลี่ยนหน่วยลงทุน LTF ทุกกองทุนจากทุก บลจ. ทั้งหมดที่ถืออยู่ ณ วันที่ 11 มี.ค. 2568 ไปยังกองทุน Thai ESGX[1] โดยต้องดำเนินการสับเปลี่ยนภายในช่วงวันที่ 13 พ.ค. ถึง 30 มิ.ย. 2568

- ต้องถือครองหน่วยลงทุน Thai ESGX ทั้งหมดที่ได้จากการสับเปลี่ยนไม่น้อยกว่า 5 ปี (นับแบบวันชนวันจากวันที่สับเปลี่ยน)

วงเงินลดหย่อนภาษีที่ได้รับจะเท่ากับมูลค่าของหน่วยลงทุน LTF ทั้งหมดที่สับเปลี่ยน แต่สูงสุดไม่เกิน 500,000 บาท มูลค่าการสับเปลี่ยนส่วนที่เกิน 500,000 บาท จะไม่ได้รับสิทธิลดหย่อน แต่ยังคงต้องถือครองต่อไปไม่น้อยกว่า 5 ปี วงเงินลดหย่อนที่ได้รับจะถูกทยอยใช้ในเวลา 5 ปี หรือจนกว่าจะใช้วงเงินหมด โดยปีแรก (2568) ลดหย่อนได้สูงสุด 300,000 บาท และปีที่ 2-5 (2569-2572) ลดหย่อนได้สูงสุดปีละ 50,000 บาท

ผลประโยชน์ทางภาษีจากการสับเปลี่ยนหน่วยลงทุน LTF และจุดคุ้มทุน

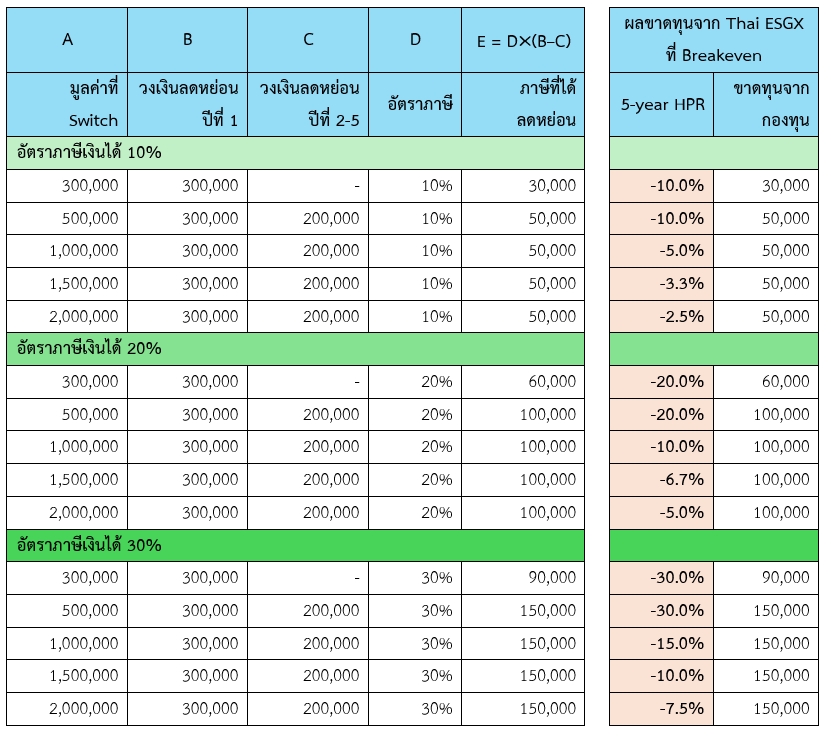

เพื่อแสดงให้เห็นถึงภาษีที่จะได้รับลดหย่อนจากการสับเปลี่ยนหน่วยลงทุน LTF เราจะสมมติอัตราภาษีเงินได้บุคคลธรรมดา 3 กรณี คือ ผู้มีเงินได้จ่ายภาษีเงินได้บาทสุดท้ายที่อัตรา 10% 20% และ 30% และสมมติมูลค่าการสับเปลี่ยน 5 กรณี คือ 300,000 500,000 1,000,000 1,500,000 และ 2,000,000 บาท ตารางที่ 1 คอลัมน์ E แสดงผลการประเมินจำนวนภาษีที่ประหยัดได้ตลอดเวลา 5 ปี หลังการสับเปลี่ยนหน่วยลงทุน เช่น

ตารางที่ 1 การประเมินจุดคุ้มทุนของการสับเปลี่ยนหน่วยลงทุน LTF เป็น Thai ESGX

- ผู้มีอัตราภาษี 10% หากสับเปลี่ยนหน่วยลงทุนมูลค่า 300,000 บาทในวันนี้ จะได้วงเงินลดหย่อนภาษีในปีที่ 1 จำนวน 300,000 บาท และไม่มีวงเงินเหลือในปีที่ 2-5 จึงประหยัดภาษีได้ 300,000´10% = 30,000 บาท ตลอดเวลา 5 ปี

- ผู้มีอัตราภาษี 10% หากสับเปลี่ยนหน่วยลงทุนมูลค่า 1,000,000 บาทในวันนี้ จะได้วงเงินลดหย่อนภาษีในปีที่ 1 จำนวน 300,000 บาท และมีวงเงินเหลือในปีที่ 2-5 อีก 200,000 บาท จึงประหยัดภาษีได้ 500,000´10% = 50,000 บาท ตลอดเวลา 5 ปี

จะเห็นว่า หากการสับเปลี่ยนกองทุนมีมูลค่าเท่ากัน ผู้ที่มีอัตราภาษีสูงจะลดหย่อนภาษีได้มากกว่าผู้ที่มีอัตราภาษีต่ำ และหากมีอัตราภาษีเท่ากันและมูลค่าการสับเปลี่ยนไม่เกิน 500,000 บาท ผู้ที่มีมูลค่าการสับเปลี่ยนสูงจะมีภาษีที่ลดหย่อนได้มากกว่าผู้ที่มีมูลค่าการสับเปลี่ยนต่ำ แต่หากมูลค่าการสับเปลี่ยนเกิน 500,000 บาท ภาษีที่ลดหย่อนได้จะมีค่าคงที่ เช่น ผู้ที่มีอัตราภาษี 10% และ 20% จะลดหย่อนได้สูงสุด 50,000 และ 100,000 บาท ตามลำดับ

เนื่องจากเงินลงทุนใน Thai ESGX จะต้องถือครองไว้เป็นเวลา 5 ปี[2] ดังนั้นผลตอบแทนในอนาคตของกองทุน Thai ESGX จึงเป็นความเสี่ยงที่สำคัญ ที่อาจทำให้ภาษีที่ได้รับลดหย่อนไม่คุ้มค่ากับผลขาดทุนที่อาจเกิดขึ้นได้จากการลงทุน สองคอลัมน์สุดท้ายของตารางที่ 1 แสดงผลการวิเคราะห์จุดคุ้มทุนของการสับเปลี่ยนกองทุน โดยจุดคุ้มทุนในที่นี้หมายถึงอัตราขาดทุนจากกองทุน Thai ESGX ในช่วง 5 ปีข้างหน้า (Holding Period Return, HPR) ที่จะไปหักล้างผลประโยชน์ทางภาษีที่ได้รับจากการสับเปลี่ยนกองทุนพอดี เช่น

- ผู้มีอัตราภาษี 10% และสับเปลี่ยนหน่วยลงทุนมูลค่า 300,000 บาทในวันนี้ หากในช่วง 5 ปีข้างหน้า กองทุน Thai ESGX ที่ได้รับจากการสับเปลี่ยนมีการขาดทุน 10% มูลค่าขาดทุนจากกองทุนจะเท่ากับภาษีที่ประหยัดได้ในปัจจุบันพอดี ดังนั้นหากกองทุน Thai ESGX สามารถสร้างผลตอบแทนได้สูงกว่า -10% ในช่วง 5 ปีข้างหน้า การสับเปลี่ยนกองทุนในวันนี้จะยังได้กำไร

- ผู้มีอัตราภาษี 10% และสับเปลี่ยนหน่วยลงทุนมูลค่า 1,000,000 บาทในวันนี้ หากในช่วง 5 ปีข้างหน้า กองทุน Thai ESGX ที่ได้รับจากการสับเปลี่ยนมีการขาดทุน 5% มูลค่าขาดทุนจากกองทุนจะเท่ากับภาษีที่ประหยัดได้ในปัจจุบันพอดี ดังนั้นหากกองทุน Thai ESGX สามารถสร้างผลตอบแทนได้สูงกว่า -5% ในช่วง 5 ปีข้างหน้า การสับเปลี่ยนกองทุนในวันนี้จะยังได้กำไร

เมื่อพิจารณาจุดคุ้มทุนจะเห็นว่า หากมูลค่าการสับเปลี่ยนไม่เกินวงเงินลดหย่อนภาษีสูงสุด 500,000 บาท จุดคุ้มทุนของอัตราผลตอบแทนจากกองทุน Thai ESGX จะเท่ากับอัตราภาษีของผู้มีเงินได้ เช่น

- ผู้มีอัตราภาษี 20% ที่สับเปลี่ยนกองทุนมูลค่า 500,000 บาท จะยังได้กำไรจากการสับเปลี่ยนกองทุน หากผลตอบแทนจากกองทุนติดลบไม่เกิน 20% ในช่วง 5 ปีข้างหน้า

- ผู้มีอัตราภาษี 30% ที่สับเปลี่ยนกองทุนมูลค่า 500,000 บาท จะยังได้กำไรจากการสับเปลี่ยนกองทุน หากผลตอบแทนจากกองทุนติดลบไม่เกิน 30% ใช่วง 5 ปีข้างหน้า

แต่หากมูลค่าการสับเปลี่ยนสูงกว่าวงเงินลดหย่อนภาษีสูงสุดที่ 500,000 บาท ภาษีที่ประหยัดได้จะสามารถรองรับการขาดทุนจากกองทุนได้ในอัตราที่ลดลง โดยภาษีที่ประหยัดได้ของผู้มีอัตราภาษีสูงจะสามารถรองรับการขาดทุนจากกองทุนได้ในอัตราที่มากกว่าผู้มีอัตราภาษีต่ำ เช่น

- ผู้มีอัตราภาษี 20% ที่สับเปลี่ยนกองทุนมูลค่า 1,000,000 บาท จะยังได้กำไรจากการสับเปลี่ยนกองทุน หากผลตอบแทนจากกองทุนติดลบไม่เกิน 10% ในช่วง 5 ปีข้างหน้า

- ผู้มีอัตราภาษี 30% ที่สับเปลี่ยนกองทุนมูลค่า 1,000,000 บาท จะยังได้กำไรจากการสับเปลี่ยนกองทุน หากผลตอบแทนจากกองทุนติดลบไม่เกิน 15% ใช่วง 5 ปีข้างหน้า

กล่าวโดยสรุป ผู้ที่มีอัตราภาษีสูงนอกจากจะได้ประโยชน์จากการสับเปลี่ยนกองทุนมากกว่าผู้ที่มีอัตราภาษีต่ำแล้ว ยังมีความเสี่ยงต่อการขาดทุนจากการสับเปลี่ยนที่ต่ำกว่าด้วย (กล่าวคือ ภาษีที่ประหยัดได้สามารถรองรับผลขาดทุนจาก Thai ESGX ได้สูงกว่า) อย่างไรก็ตามหากมูลค่าของการสับเปลี่ยนสูงกว่า 500,000 บาท ความเสี่ยงต่อการขาดทุนจากการสับเปลี่ยนจะสูงขึ้น เพราะภาษีที่ประหยัดได้ถูกจำกัดไว้ให้มีค่าคงที่

แนวทางการวิเคราะห์ความเสี่ยงของการขาดทุนจากการสับเปลี่ยนหน่วยลงทุน

จากตารางที่ 1 จะเห็นว่าการสับเปลี่ยนกองทุน LTF มีความเสี่ยงที่ภาษีที่ได้รับลดหย่อนอาจไม่คุ้มกับการขาดทุนจากกองทุน Thai ESGX เช่น สำหรับผู้มีอัตราภาษี 20% ที่สับเปลี่ยนกองทุนมูลค่า 1,000,000 บาท มีความเสี่ยงว่าหากกองทุน Thai ESGX มีผลขาดทุนมากกว่า 10% ใน 5 ปีข้างหน้า จะทำให้การสับเปลี่ยนกองทุนไม่คุ้มค่า

เพื่อให้เห็นภาพโอกาสหรือความน่าจะเป็นของการขาดทุนที่ระดับต่าง ๆ จากการลงทุนในตราสารทุน ในกรอบระยะเวลาการลงทุน 5 ปี ผู้เขียนจะใช้อัตราผลตอบแทนสำหรับระยะเวลาลงทุน 5 ปี (5-year HPR) ของดัชนีผลตอบแทนรวม SET50 Index (RI) เป็นตัวแทน เนื่องจากเป็นดัชนีที่ถูกใช้อย่างแพร่หลายในการวัดผลการดำเนินงานของกองทุนรวม และเป็นดัชนีที่สามารถเก็บข้อมูลย้อนหลังไปได้ค่อนข้างไกล ทำให้ผลการวิเคราะห์มีความน่าเชื่อถือทางสถิติมากขึ้น

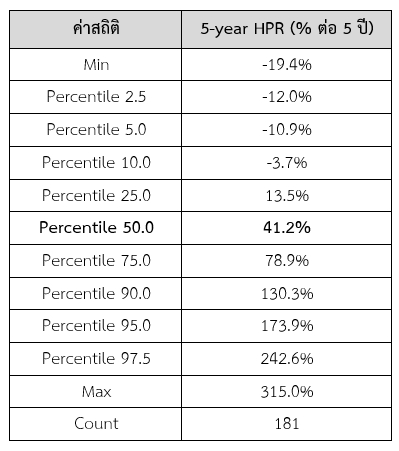

เริ่มต้นโดยคำนวณ 5-year HPR ระหว่าง เม.ย. 2548 และ เม.ย. 2553 ของ SET50 Index (RI) แล้วขยับกรอบการคำนวณผลตอบแทน 5 ปี (moving window) ไปทีละเดือนจนถึงช่วงเวลา เม.ย. 2563 และ เม.ย. 2568 ได้ 5-year HPR รวม 181 ค่า ตารางที่ 2 แสดงการกระจายตัวของ 5-year HPR ของ SET50 Index (RI)

ตารางที่ 2 การกระจายตัวของ 5-year HPR ของ SET50 Index (RI) ระหว่าง เม.ย. 2548 ถึง เม.ย. 2568

จากตารางที่ 2 จะเห็นว่า ในช่วงเวลา 20 ปีที่ผ่านมา 5-year HPR ของ SET50 Index (RI) มีค่าเฉลี่ย (median) ที่ 41.2% และมีระดับต่ำสุดที่ -19.4% นอกจากนี้ มีจำนวนครั้งที่อัตราผลตอบแทนต่ำกว่า -10.9% และ -3.7% ในสัดส่วนร้อยละ 5.0 และ 10.0 ตามลำดับ กล่าวอีกนัยหนึ่งหมายความว่ามีโอกาสเพียง 10% ที่ 5-year HPR ของ SET50 Index (RI) จะมีผลขาดทุนมากกว่า 3.7% (หรือ อัตราผลตอบแทนต่ำกว่า -3.7%) และโอกาสเพียง 5% ที่ 5-year HPR ของ SET50 Index (RI) จะมีผลขาดทุนมากกว่า 10.9% (หรือ อัตราผลตอบแทนต่ำกว่า -10.9%)

นอกจากนี้ เมื่อวิเคราะห์ความถี่ของการเกิดผลตอบแทนที่ระดับต่าง ๆ จะเห็นว่า ในช่วง 20 ปีที่ผ่านมา ผลตอบแทนของ 5-year HPR ของ SET50 Index (RI) ที่มีค่าติดลบมีสัดส่วนหรือโอกาสเพียง 14% นอกจากนี้ ผลของ 5-year HPR ของ SET50 Index (RI) ที่มีค่าต่ำกว่า -5% มีสัดส่วนหรือโอกาสเพียง 8% เท่านั้น ดังนั้นหากใช้ SET50 Index (RI) เป็นเกณฑ์ จะเห็นว่าโอกาสที่การลงทุนใน Thai ESGX เป็นระยะเวลา 5 ปี จะให้อัตราผลตอบแทนต่ำกว่าจุดคุ้มทุนมีไม่สูงมากนัก

ตารางที่ 3 สัดส่วนของ 5-year HPR ที่อัตราผลตอบแทนระดับต่าง ๆ

ความเสี่ยงของการลงทุนในกองทุน Thai ESGX เมื่อมองไปข้างหน้า

การลงทุนของกองทุน Thai ESGX นี้มีการกำหนดให้มีนโยบายลงทุนในหุ้นที่ผ่านเกณฑ์มาตรฐานด้านความยั่งยืนทั้ง 3 ปัจจัยได้แก่ 1) ด้านสิ่งแวดล้อม (E) 2) ด้านสังคม (S) และ 3) ด้านธรรมาภิบาล (G) ซึ่งสัดส่วนการลงทุนของกองทุน ESGX สามารถมีสัดส่วนการลงทุนในหุ้น ESG ดี่ไม่น้อยกว่า 65% ของพอร์ตการลงทุนไปจนถึง 80% โดยกองทุน Thai ESGX ยังมีทั้งแบบการบริหารจัดการแบบเชิงรุก (active) ที่ผู้จัดการกองทุนมีการปรับสัดส่วนการลงทุนเพื่อเอาชนะดัชนี หรือการบริหารจัดการแบบเชิงรับ (passive) ที่มุ่งเน้นลงทุนตามดัชนีด้านความยั่งยืน ซึ่งกองทุนในลักษณะ passive มักจะมีค่าธรรมเนียมที่ต่ำกว่า

นอกจากนี้ผู้จัดการกองทุนยังสามารถกำหนดลงทุนในหุ้นที่มุ่งเน้นจ่ายปันผลสูงและมีมาตรฐาน ESG ที่ดีพร้อมกันได้ด้วย โดยนโยบายการจ่ายปันผลจะมีทั้งแบบสะสมมูลค่าที่ไม่มีการจ่ายปันผล หรือกองที่มีนโยบายการจ่ายปันผลที่จ่ายเงินปันผลให้แก่ผู้ถือหน่วยในแต่ละปี

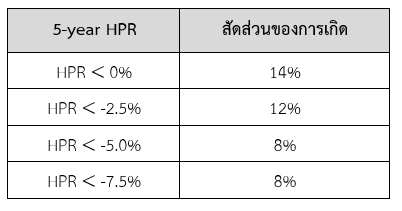

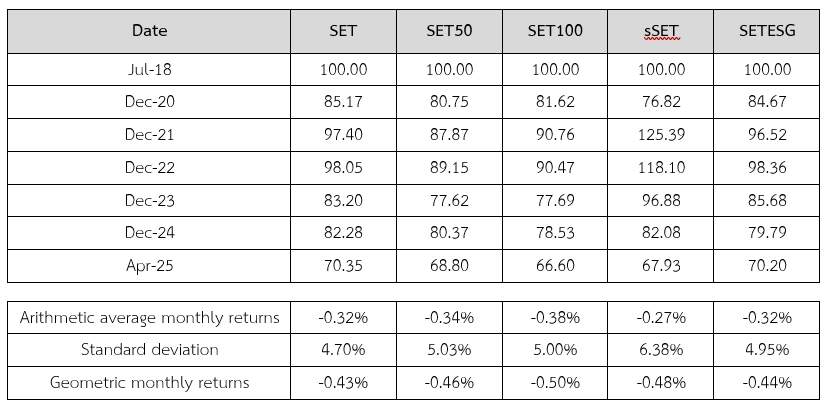

เพื่อให้เห็นภาพว่าการลงทุนในหุ้นยั่งยืน จะให้ผลตอบแทนที่ดีมากน้อยเพียงใด รูปที่ 1 แสดงการเคลื่อนไหวของดัชนีราคาตลาดหลักทรัพย์ ประกอบด้วยดัชนี SET, SET50, SET100, sSET และ SETESG ระหว่าง ก.ค. 2561 ถึง พ.ค. 2568 โดย SETESG คือ ดัชนีราคาของหุ้นกลุ่ม ESG ซึ่งน่าจะเป็นตัวแทนที่ดีสำหรับการคาดหวังผลตอบแทนของกองทุน Thai ESGX จะสังเกตเห็นว่า

- SETESG Index นอกจากจะมีความผันผวนที่ต่ำกว่าแล้ว ยังมีแนวโน้ม outperform index อื่นในช่วง 1-2 ปี ที่ผ่านมา

- ในช่วงตลาดขาลง (downturn) SETESG Index มีการปรับตัวลดลงน้อยกว่าดัชนีราคาตัวอื่น สะท้อนว่าหุ้นกลุ่ม ESG สามารถรับแรงเสียดทานของตลาดขาลงได้ดีกว่าหุ้นกลุ่มอื่น

รูปที่ 1 การเคลื่อนไหวของดัชนีราคาตลาดหลักทรัพย์ระหว่าง ก.ค. 2561 ถึง พ.ค. 2568

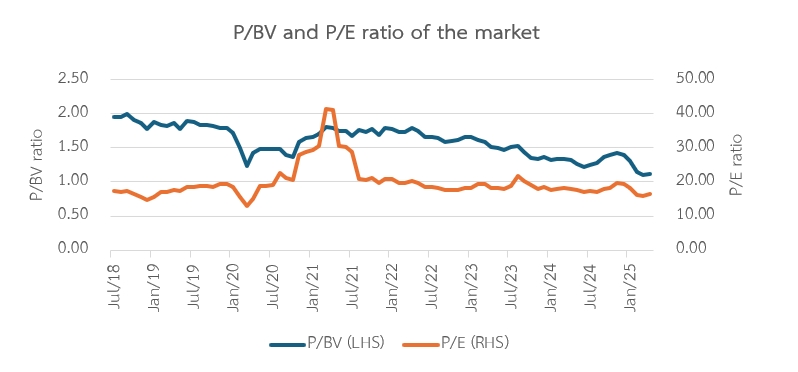

นอกจากนี้ ในช่วง 7 ปีที่ผ่านมา HPR ของ SETESG index ชนะทุก index (ยกเว้น SET เพียงเล็กน้อย) ดังแสดงในตารางที่ 4 และหากวิเคราะห์ที่ความถูกแพงของราคาหลักทรัพย์ในปัจจุบันจะพบว่าในปัจจุบัน ค่า P/BV ratio ของตลาดอยู่ต่ำเพียง 1.1 เท่า ซึ่งเป็นจุดที่น่าสนใจในการลงทุน เพราะถือว่าราคาตลาดของหุ้นต่ำมาก โดยมีค่าสูงกว่ามูลค่าทางบัญชีเพียง 10% เท่านั้น และค่า P/E ratio ก็มีลักษณะเดียวกันที่ในปัจจุบันลดต่ำลงมาที่ 15.7 เท่า เท่านั้น

กล่าวอีกนัยหนึ่ง ราคาตลาดของหุ้นแทบจะไม่ได้สะท้อนโอกาสในการเติบโตของผลประกอบการในอนาคตเลย ดังนั้นในอนาคตเมื่อเศรษฐกิจกลับมาเป็นปกติ และตลาดเริ่ม price-in โอกาสในการเติบโต ราคาหุ้นโดยเฉลี่ยน่าจะปรับตัวสูงขึ้นได้อีกพอสมควร ดังนั้นการลงทุนในช่วงที่หุ้นมีราคาถูกเช่นนี้จึงเปิดโอกาสให้ได้กำไรในอนาคตได้

ตารางที่ 4 อัตราผลตอบแทนของดัชนีราคาตลาดหลักทรัพย์ระหว่าง ก.ค. 2561 ถึง พ.ค. 2568

รูปที่ 2 แสดงการเคลื่อนไหวของอัตราส่วน Price-to-Book Value และ Price-to-Earnings ของหุ้นในตลาดหลักทรัพย์แห่งประเทศไทยโดยเฉลี่ยระหว่าง ก.ค. 2561 ถึง พ.ค. 2568 จะเห็นว่า

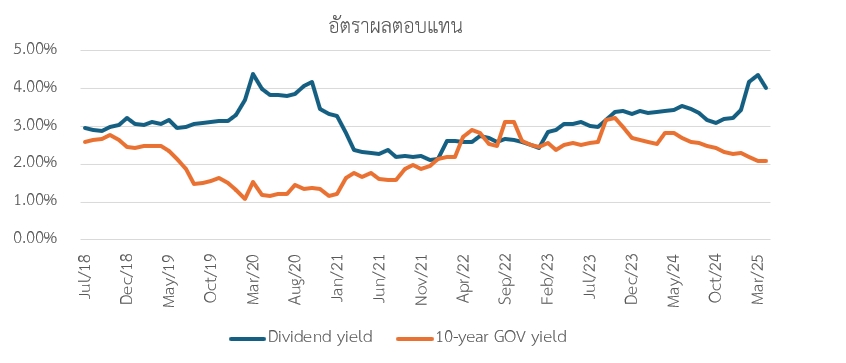

หากวิเคราะห์ที่อัตราผลตอบแทนจากเงินปันผลซึ่งเป็นผลตอบแทนที่นักลงทุนไทยมักจะคาดหวังจากการลงทุน จะพบว่าการซื้อหุ้น ณ ราคาปัจจุบันให้ผลตอบแทนเงินปันผลสูงถึง 4-4.5% ซึ่งเป็นระดับที่น่าดึงดูดใจในการลงทุนเมื่อเทียบกับผลตอบแทนพันธบัตรรัฐบาลที่เพียงประมาณ 2% ทำให้การลงทุนในหุ้นมีความน่าสนใจมาก เพราะนอกจากจะได้รับเงินปันผลที่สูงกว่าอัตราดอกเบี้ยเงินฝากแล้ว ยังมีโอกาสได้กำไรจากราคาหลักทรัพย์ด้วย

รูปที่ 3 แสดงการเคลื่อนไหวของอัตราผลตอบแทนจากเงินปันผลของหุ้นในตลาดหลักทรัพย์แห่งประเทศไทยเฉลี่ย เปรียบเทียบกับ อัตราผลตอบแทนของพันธบัตรรัฐบาลอายุ 10 ปี ระหว่าง ก.ค. 2561 ถึง พ.ค. 2568 จะเห็นว่า

กล่าวโดยสรุป ถึงแม้ผลตอบแทนเฉลี่ยย้อนหลัง 7 ปี ของตลาดหลักทรัพย์ไทยจะติดลบ แต่ในปัจจุบัน ณ ระดับราคาของ SET index อยู่ในจุดที่น่าสนใจในการเข้าลงทุนค่อนข้างมาก และสามารถคาดหวังผลตอบแทนที่เป็นบวกได้ในอนาคต หากความสามารถในการทำกำไรของบริษัทจดทะเบียนในอีก 5 ปีข้างหน้ากลับมาเป็นปกติ และจากค่าสถิติย้อนหลังของผลตอบแทนการลงทุนช่วง 5 ปีก็จะพบว่า ความน่าจะเป็นที่ผลตอบแทนจากการลงทุนจะติดลบมากกว่า 5% ตลอด 5 ปีนั้นมีความน่าจะเป็นที่ต่ำกว่า 10% การสับเปลี่ยนหน่วยลงทุน LTF เป็น Thai ESGX จึงเป็นทางเลือกการลงทุนที่น่าสนใจ